فردای اقتصاد: شرکتهای پالایشگاهی در میان صنایع بزرگ بورسی، بهترین عملکرد را در ماههای سپری شده از سال ۱۴۰۱ با ثبت میانگین رشد بیش از ۱۱ درصدی زیرمجموعههای خود داشتهاند. در این میان آنگونه که آمارها نشان میدهد سودسازی فصل بهار این شرکتها که عمدتا ناشی از رشد کرک اسپرد آنها بوده است، نسبت به بهار ۱۴۰۰، جهش قابل توجهی داشته است. با این حال پالایشیها به نظر تابستان چندان جذابی نداشتند. فعالان بازار این روزها چشم به سامانه کدال دوختهاند تا ببینند سودسازی این شرکتها در فصل گرم سال چگونه بوده است و بر اساس آن چشمانداز پاییزی پالایشیها را نیز ترسیم کنند.

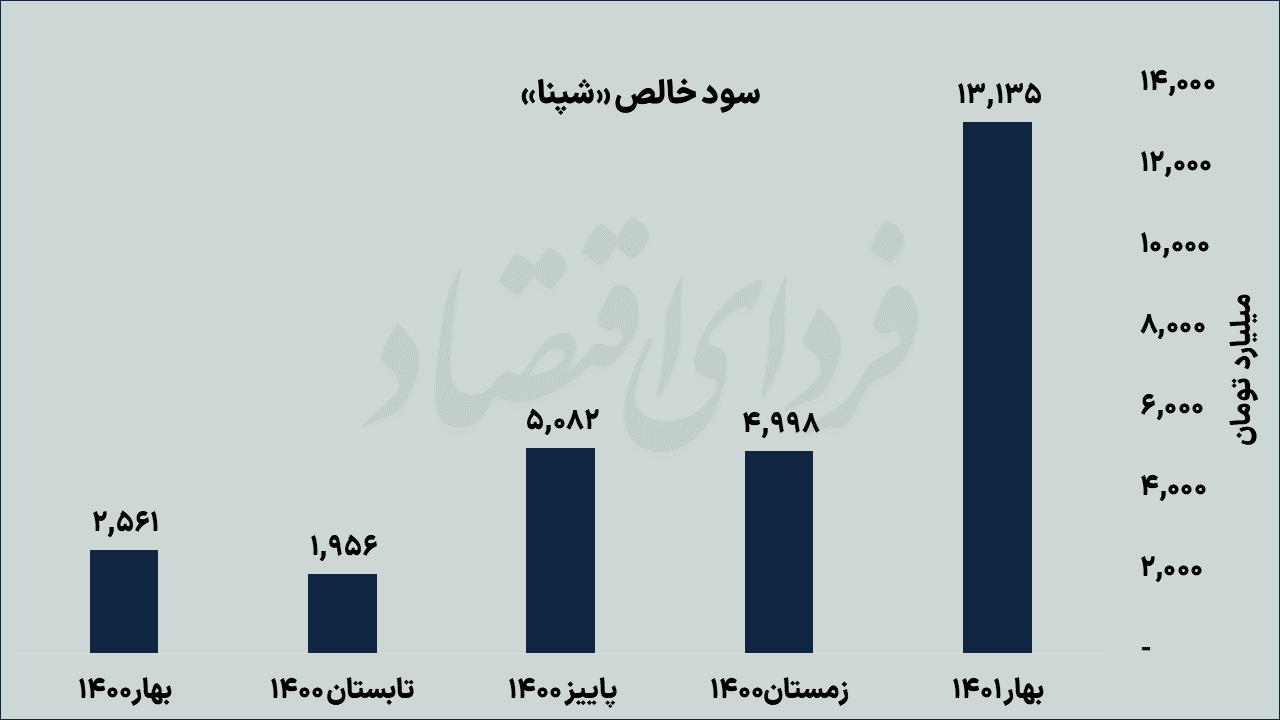

شرکتهای پالایشی در فصل بهار سودهای قابل توجهی را روانه کدال کردند؛ برای نمونه نماد «شپنا» را مورد بررسی قرار میدهیم. سود بهار پالایش نفت اصفهان ۱۳ هزار میلیارد تومان بود که اگر با فصول گذشته مقایسه کنیم، نسبت به فصل مشابه در سال قبل ۴۱۵ درصد رشد را تجربه کرده. «شپنا» در مجموع سال ۱۴۰۰ حدود ۱۴ هزار و ۶۰۰ میلیارد تومان سود ساخته بود. تمام این اعداد و ارقام نشاندهنده رشد سودآوری قابل توجهی است که میتوان دلیل آن را افزایش کرک اسپرد محصولات پالایشی دانست. با این حال روزهای پایانی تابستان اوضاع پالایشیها با ریزش قیمت نفت خراب شد. کرک بنزین به منفی ۶ دلار و کرک گازوئیل تا ۱۹ دلار کاهش را تجربه کرد. با اینکه انتظاری که از گزارشات تابستان میرود کمتر از بهار است اما به نظر میرسد هنوز هم کرکها نسبت به سالهای گذشته در محدوده مناسبی قرار دارند.

معمولا با رشد قیمت نفت کرک اسپرد پالایشیها هم افزایش مییابد. در ماههای گذشته که تقاضا برای نفت افزایش پیدا کرده بود و قیمت آن به سطوح بالایی رسیده بود، کرکها نیز رشد خوبی را تجربه کردند و عاملی شد تا پالایشی ها سال ۱۴۰۱ را بسیار خوب آغاز کنند. این مهم پس از آن رقم خورد که در سال ۲۰۲۰ با ظهور بحران کرونا اکثر کامودیتیها دچار ریزش شدیدی شدند، نفت منفی شد و نرخ گاز هنری هاب به یک دلار رسید که این اتفاق منجر به برهم خوردن تعادل جهانی شد اما بعد از بهبود شرایط علاوه بر افزایش تقاضا، زنجیره تامین به مشکل خورد و رشد قیمتها شتاب گرفت.

اواخر سال ۲۰۲۰ سردی هوا بیش از انتظار رقم خورد و تابستان ۲۰۲۱ هم گرمای هوا بیش از حد معمول بود، در نتیجه انرژی افزایش قیمت قابل توجهی را تجربه کرد و دولتها در اواسط سال ۲۰۲۱ به دلیل ترس از تکرار زمستان گذشته به سراغ پر کردن ذخایر خود رفتند. همه این عوامل باعث رشد قیمت انرژی و به دنبال آن سایر کامودیتیها شد.

جنگ روسیه و اوکراین اتفاق دیگری بود که قیمت انرژی را در دنیا تحت تاثیر قرار داد؛ مجموع این عوامل قیمت نفت را بالای ۱۰۰ دلار تثبیت کرد. در ادامه اما وضعیت تغییر کرد. بحران در چین و افزایش نرخ بهره توسط بانکهای مرکزی اغلب کشورها به کاهش قیمت کامودیتیها منجر شد و تقاضا را به اندازه قابل توجهی کاهش داد که در نتیجه آن بهای هر بشکه نفت خام تا ۸۴ دلار ریخت.

ترمز ریزش نفت به تازگی با اعلام اوپک پلاس مبنی بر کاهش عرضه نفت تا ۲ میلیون بشکه در روز کشیده شد. سیاستهای عربستان به عنوان یک تصمیمساز بزرگ در بازار نفت باعث شد جمعه برای نفت به روز خوبی تبدیل شود و طلای سیاه با جهش قابل توجهی در آستانه بازگشت به محدوده ۱۰۰ دلاری قرار گیرد. همین موضع پیشبینیها را نیز تغییر داد و حالا انتظار می رود قیمت نفت و فرآوردهها سطوح بالاتری را تجربه کنند.

آیانجی بانک گفته است: «با توجه به کاهش شدید عرضه که اخیراً توسط اوپک پلاس اعلام شد، بازار جهانی احتمالاً در کل سال ۲۰۲۳ با کسری مواجه خواهد بود». این بانک در حال حاضر معاملات برنت را تا پایان سال جاری و تا نیمه اول سال ۲۰۲۳ غالبا در محدوده ۹۰ دلاری پیشبینی کرده و بر این باور است که قیمتها در نیمه دوم سال ۲۰۲۳ تقویت میشود.

گلدمن ساکس هم پیشبینی میکند برنت در سه ماهه پایانی سال به طور متوسط ۱۱۰ دلار در هر بشکه معامله شود که ۱۰ دلار بیشتر از برآورد این بانک از برنت پیش از نشست اوپک پلاس است. این بانک همچنین پیشبینی میکنند که رشد قیمتها ادامه یابد به طوری که در سه ماهه اول سال ۲۰۲۳ به ۱۱۵ دلار در هر بشکه برسد. این بانک اعلام کرد که اگر اوپک پلاس توافق کاهش تولید خود را تا سال ۲۰۲۳ حفظ کند، ممکن است قیمتها ۲۵ دلار بیشتر از پیشبینیها افزایش یابد.

بانک مورگان استنلی نیز پیشبینی قیمت نفت برنت را از ۹۵ دلار به ۱۰۰ دلار برای سه ماهه اول سال ۲۰۲۳ افزایش داد.

ابتدا باید تاکید کرد که این کرک اسپردها بدون اعمال تخفیفها است و با اعمال تخفیف خوراک ، کرک اسپرد پالایشیهای ایران حدود ۸ الی ۱۰ دلار بیشتر میشود که با رشد قیمت نفت بنا به فرمول ممکن است از ۱۰ دلار هم فراتر برود.

دو محصول اصلی شرکتهای پالایشی بنزین و گازوئیل است و کرک اسپرد این دو محصول تعیین کننده میزان سودسازی پالایشیها است. میانگین کرک اسپرد گازوئیل در بهار ۴۰ دلار و برای بنزین ۲۴ دلار بود؛ در میانگین تابستان کرک اسپرد گازوئیل کاهش چندانی را تجربه نکرد اما کرک بنزین تقریبا نصف شد. از این رو انتظار میرود آن شرکتهای پالایشی که سهم تولید گازوئیل در سبد محصولات آنها بیشتر و بنزین کمتر است سودهای بهتری را روانه کدال کنند.

کارشناسان چه میگویند؟

سروش رشیدی، تحلیلگر بازار سرمایه در مورد پیشبینی صورت گرفته در خصوص سودسازی پالایشگاهها در تابستان گفت: اگر «شپنا» را به عنوان نمونه برسی کنیم، طبق پیشبینیها و کرک اسپردهای تابستان به نظر میرسد تحقق سود خالص ۷۵۰۰ میلیارد تومان برای فصل دوم سال دور از دسترس نباشد. در دو فصل باقی مانده تا آخر سال با توجه به عواملی مانند آغاز فصل سرما، کاهش ترس ناشی از افزایش نرخ بهره بانکهای مرکزی دنیا، مشکلات موجود در سمت عرضه که با افزایش تقاضا نمایان میشوند و انتظار بهبود از رکود چین، انتظار افزایش قیمت نفت و کرک اسپرد پالایشیها وجود دارد. طبق پیشبینیها اگر اتفاق غیرقابل پیشبینی رخ ندهد انتظار میرود در پاییز و زمستان پالایشیها سودهایی نزدیک به فصل بهار را بتوانند ثبت کنند. اگر ۱۵ روز ابتدایی پاییز را نگاه کنیم کرک اسپرد بنزین در محدوده منفی اوضاع بد پالایشیها را نشان میدهد، گازوئیل هم با ۱۹ دلار کرکاسپرد کمترین میزان از ابتدای سال را نشان میدهد که همگی ناشی از صادرات بیش از حد انتظار فرآورده از چین است. با افزایش قیمت نفت تا ۹۸ دلار در آخرین روز بازارهای جهانی، امیدها برای تجربه سودسازی مشابه فصل بهار زنده شد و کرک گازوئیل فوب خلیج فارس به ۴۷ دلار رسید که از میانگین بهار و تابستان هم بیشتر است. در میان پالایشیها «شپنا» در جایگاه نخست تولید بیشترین میزان گازوئیل است و «شبریز» ، «شتران» و «شبندر» در جایگاه بعدی هستند. اما در بنزین «شبندر» جایگاه نخست را داراست و «شپنا»، «شبریز» و «شتران» به ترتیب در جایگاههای بعدی هستند. با توجه به اینکه کرک اسپرد گازوئیل از بنزین بیشتر است، آن شرکتهایی که میزان بیشتری از گازوئیل را تولید میکنند به نظر بتوانند سودسازی بهتری را در فصول باقی مانده تجربه کنند.