فردای اقتصاد: رئیس کل بانک مرکزی و وزیر اقتصاد اخیرا از میزان وامدهی پایین برخی از بانکها گلایه کردهاند، با این حال در شرایطی که نرخ بهره حقیقی اعطای تسهیلات به میزان بالایی منفی است، بانکها تمایل چندانی برای انجام این کار ندارند.

یکی از منابع درآمدی بانکها از محل سود اعطای تسهیلات است، با این حال از آنجا که این سود کمتر از نرخ تورم بوده و به عبارت دقیقتر نرخ بهره حقیقی منفی است، برخی از بانکها بخش عمدهای از این تسهیلات را به شرکتهای وابسته خود اعطا میکنند تا آنها از این رانت بهرهمند شوند. از طرف دیگر در سالهای اخیر و با افزایش کسری بودجه دولت، دولت نیز سهم زیادی از این منابع را استقراض کرده به طوری که طی یک سال گذشته شاهد افزایش بالای بدهی دولت به بانکها هستیم. در سمت دیگر نیز دولت در قانون بودجه و در بخش تسهیلات تکلیفی بیان کرده: «بانک مرکزی مکلف است مطابق با قانون حمایت از خانواده و جوانی جمعیت و قوانین مربوط به ایثارگران، حداقل معادل ۲۰۰ هزار میلیارد تومان از محل سپردههای قرضالحسنه اعم از جاری و پسانداز شبکه بانکی (غیر از بانکهای قرضالحسنه) پس از کسر سپرده قانونی را به قرضالحسنه ازدواج، فرزندآوری و ودیعه خرید یا ساخت مسکن اختصاص دهد» که در این مورد نرخ بهره حقیقی منفیتر هم خواهد بود. همچنین بیش از ۴۵۰ هزار میلیارد تومان نیز سال گذشته در قالب طرح ملی مسکن به بانکها تکلیف شده که قرار است امسال ۲۰ درصد دیگر به آن افزوده شود. تمامی این موارد نشان میدهد که دریافت تسهیلات با نرخهای فعلی یک مزیت محسوب شده و لذا اجبار بانکها برای پرداخت تسهیلات ناشی از عدم توجیه اقتصادی این فعالیت برای آنهاست.

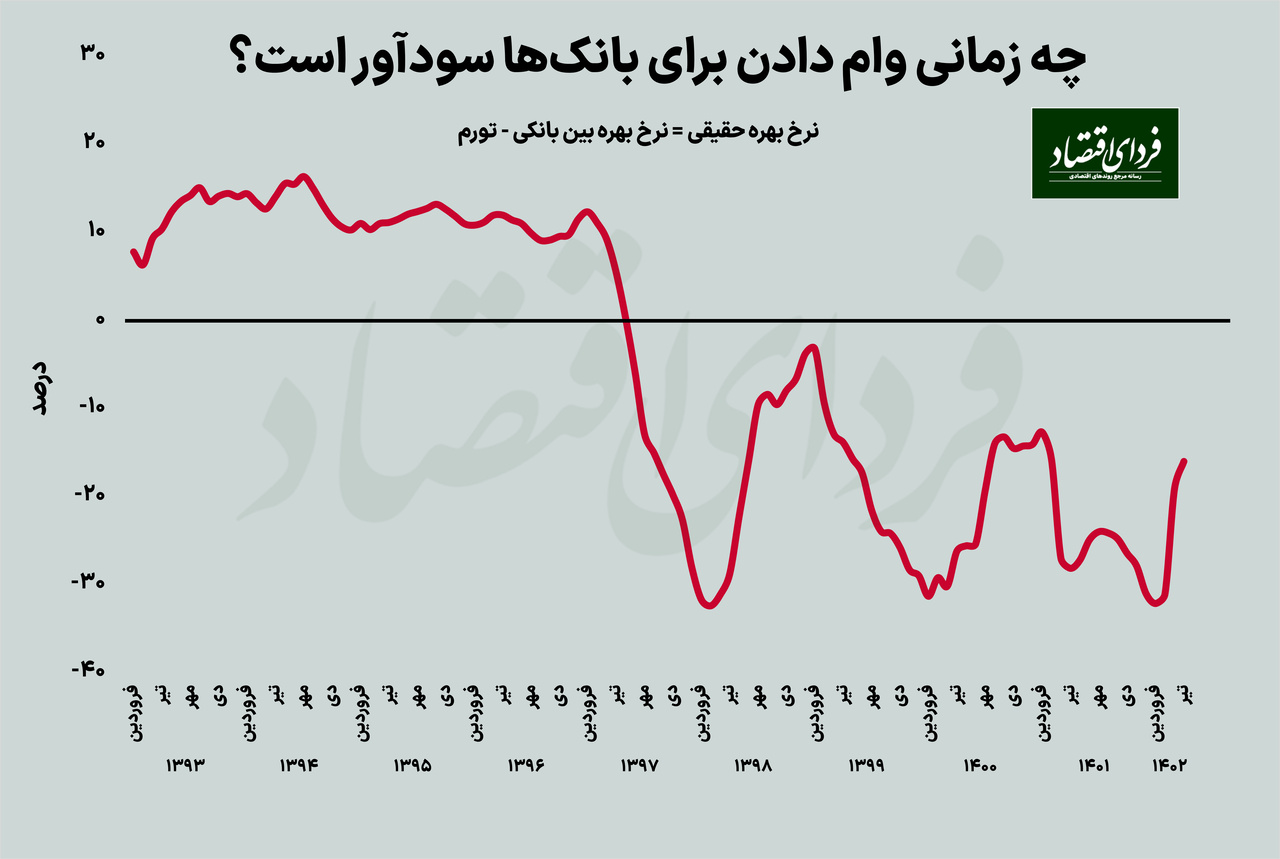

وضعیت نرخ بهره حقیقی

از آنجا که نرخ سود اعطای تسهیلات بانکها به صورت ثابت توسط بانک مرکزی تعیین میشود اما مقدار تورم طی سال در نوسان است، نرخ بهره حقیقی همواره دچار نوسان میشود. با این حال علیرغم ثابت بودن نرخ سود تسهیلات، نرخ بهره بینبانکی (نرخی که بانکها بر اساس آن از یکدیگر وام میگیرند) با توجه به میزان منابع در اختیار بانکها و نیز انتطارات تورمی متغیر بوده و میتواند نماینده بهتری برای نرخ سود تسهیلات باشد. هر چند که مقدار این نرخ نیز معمولا بیش از نرخ سود تسهیلات اعلامی بانک مرکزی بوده و لذا نرخ بهره حقیقی محاسبه شده از این طریق، حاوی کمبرآوردی است و در واقع رانت دریافت تسهیلات را به میزان کمتری نشان میدهد.

بررسی وضعیت نرخ بهره حقیقی از سال ۱۳۹۳ نشان میدهد که تا سال ۱۳۹۷ به دلیل پایین بودن تورم، نرخ بهره حقیقی مثبت بوده به طوری که در سالهای ۱۳۹۳ و ۱۳۹۴ به دلیل بالاتر بودن نرخ سود بانکی، این نرخ بیش از ۱۰ درصد هم بوده است. با این حال از سال ۱۳۹۷ و شروع شوکهای ارزی و افزایش تورم، نرخ بهره حقیقی تا به امروز همواره منفی بوده است. در این شرایط، افرادی که به این رانت بهرهای دسترسی داشته باشند، میتوانند از آن استفاده کرده و سود مازادی را با توجه به تورم کسب کنند. در چنین فضایی، طبیعی است که جدال بر سر دریافت تسهیلات، بالا گرفته و از یک سمت دولت بانکها را مجبور به وام دادن کرده و از سمت دیگر بانکها از این کار امتناع کنند.

چه باید کرد؟

منفی بودن نرخ بهره حقیقی و اجبار بانکها به پرداخت تسهیلات تکلیفی، میتواند سودآوری بانکها را تحت تاثیر قرار دهد و از طریق ناتراز کردن آنها، منجر به افزایش پایه پولی شود که خود مجددا اثر منفی بر تورم خواهد داشت. لذا دولت به جای تحمیل فشارهای ناشی از تورم بر بانکها، بایستی سعی کند تورم را از طریق کاهش کسری بودجه کنترل کند.

همچنین در شرایطی که اعتبارسنجی مشتریان، نقش چندانی در اولویتبندی مشتریان برای اعطای تسهیلات ندارد، مورادی مانند آشنایی با مدیران بانکها و یا اجبار دولت جایگزین آن خواهد بود.

در همین رابطه بخوانید: چرا وامها به آشنایان میرسد؟

علاوهبر این بخشی از این تسهیلات به افراد و بنگاههایی داده میشود که با وجود وضعیت نامناسب مالی، از آن برای بازپرداخت وامهای قبلی خود استفاده میکنند.

در همین رابطه بخوانید: وامدهی در ایران چه اشکالاتی دارد؟

لذا کاهش تورم و ایجاد نظام اعتبارسنجی برای مشتریان و نیز رتبهبندی اعتباری برای مؤسسات بانکی، در مجموع باعث خواهند شد هم تسهیلات بانکی بتوانند برای بانکها یک فرآیند سودآور باشند و هم اینکه افراد و شرکتهایی که استحقاق دریافت تسهیلات را دارند به آن دسترسی پیدا کنند. در این شرایط هم ناترازی بانکها و میزان تسهیلات امهال شده و غیرجاری کاهش مییابد که خود اثر کاهنده بر رشد پایه پولی و تورم دارد. هم اینکه افراد و فعالیتهای تولیدی که دارای رتبه اعتباری بالا هستند میتوانند منابع مورد نیاز خود را دریافت کرده و به رشد اقتصادی کمک کنند.

تبادل نظر