فردای اقتصاد: به دنبال افزایش بالای تورم در سال ۲۰۲۲، بانکهای مرکزی دنیا از جمله آمریکا با اجرای سیاستهای پولی به دنبال کاهش تورم به سطح هدف ۲ درصدی هستند. اما این هدفگذاری از چه زمانی آغاز شده و در چه شرایطی میتوان آنرا در ایران نیز اجرا کرد.

هدفگذاری تورمی یک چارچوب برای سیاستگذاری پولی است که در آن یک هدف آتی برای تورم تعریف میشود و تمام سیاستها در راستای رسیدن به آن هدف تنظیم میشود. اگر پیشبینی تورم از مقدار مورد انتظار بیشتر باشد، مقام پولی سیاست جدیدی را برای رسیدن به هدف اتخاذ مینماید. در این روش، هدف مورد انتظار باید اعلام شود و با ایجاد شفافیت، نااطمینانی در فعالان اقتصادی کاهش یابد. در واقع هدفگذاری تورمی میتواند از طریق هدایت انتظارات تورمی و نیز ارتباط میان سیاستگذار پولی و مردم، برای اقتصاد «لنگر اسمی» فراهم کند.

الزامات هدفگذاری تورم

قبل از طراحی هدفگذاری تورم، سه پیششرط اساسی بایستی وجود داشته باشد تا سیاستهای پولی اثرگذاری لازم را بر تورم داشته باشند.

۱- استقلال و پاسخگویی بانک مرکزی

یکی از شروط اساسی برای هدفگذاری تورم این است که بانک مرکزی قادر باشد بدون هیچ مداخله سیاسی، هدف تورم را تعقیب کند و به عبارتی، استقلال «ابزار» داشته باشد. در این چارچوب، برای بانک مرکزی استقلال کافی در نظر گرفته شده و سیاستهای پولی بانک مرکزی از طریق مکانیسمهای انتقال با قصد تحت تأثیر قرار دادن فعالیتهای واقعی اقتصاد و قیمت اعمال میشود. همچنین یکی دیگر از ضروریات هدفگذاری تورم، مسائل مربوط به اعتبار، شفافیت، پاسخگویی و کنترل عملکرد مقامات پولی است. اعتبار مقولهای است که در اثر شفافیت عملکرد بانک مرکزی حاصل میشود. چرا که شفافیت باعث کاهش نااطمینانی در خصوص پیشبینی تورم و در نتیجه افزایش احتمال انطباق آن با تورم هدف میشود. پاسخگویی بانک مرکزی نیز مختص دولت و مجلس نبوده، بلکه باید به مردم نیز پاسخگو باشد. موارد مذکور عواملی در جهت کنترل عملکرد بانک مرکزی هستند، تا بدین طریق ناظران بیرونی و غیروابسته به بانک مرکزی، این عملکرد را مورد ارزیابی قرار دهند و مراقب باشند که بانک مرکزی از هدف اعلام شده تخطی نکرده یا هدف دیگری را دنبال نکند.

۲- عدم سلطه مالی

پیششرط دیگر عدم وجود سلطه مالی در اقتصاد است. پس از اینکه دولت چارچوب هدفگذاری تورم را پذیرفت، نباید سیاستهای پولی بانک مرکزی را در جهت اهداف خود تحت فشار قرار دهد. این امر دلالت بر این دارد که استقراض مستقیم دولت از بانک مرکزی باید کاهش یافته یا از بین برود. بدین ترتیب دولت باید بر یک پایه درآمد مطمئن و قابل پیشبینی مانند مالیات تکیه کرده و همچنین بازارهای مالی داخلی توانایی کافی در جذب بدهیهای دولت داشته باشند.

در غیر این صورت، اقتصاد نسبت به فشارهای تورمی با منشا مالی، آسیبپذیر شده و تعدیل سایر متغیرها متناسب با تورم را در پی دارد. چنین فرآیند تورمی دائمی، به تدریج کارایی سیاست پولی را در رسیدن به هرگونه هدف اسمی، کاهش خواهد داد و تورم نیز بخش عمدهای از نقش خود به عنوان لنگر اسمی را از دست خواهد داد. به همین دلیل است که کشورهای دارای تورم بالا و مزمن، نمیتوانند در قالب هدفگذاری، برای کاهش پایدار تورم صرفا به سیاست پولی تکیه کنند.

۳- عدم کنترل سایر متغیرهای اقتصادی

شرط سوم عدم وجود هرگونه تعهد از جانب مقامات پولی در جهت هدفگذاری سطح هر متغیر اسمی دیگر (مانند نرخ ارز) است. در واقع کشوری که نظام نرخ ارز ثابت را انتخاب میکند، تلویحا سیاست پولی خود را با هدف نرخ ارز هماهنگ کرده و نخواهد توانست که هیچ متغیر اسمی دیگری مانند تورم را به طور مستمر مورد هدف قرار دهد که این امر باعث کاهش اعتبار سیاستگذار پولی خواهد شد. به ویژه زمانی که بحران ارزی رخ میدهد، نرخ ارز مورد هجوم سفتهبازی قرار گرفته و اقتصاد ثبات خود را از دست میدهد. این اتفاق در کشورهای آرژانتین (سالهای ۱۹۷۸، ۱۹۸۵ و ۱۹۹۱)، برزیل (۱۹۸۶)، مکزیک (۱۹۸۷) و اروگوئه (۱۹۹۰) رخ داده و در ایران نیز در بحرانهای ارزی سالهای ۱۳۹۰ و ۱۳۹۷ کاملا مشهود است.

همچنین هدفگذاری پولی (نرخ رشد عرضه پول) که در اواخر دهه ۱۹۷۰ در کشورهای پیشرفته اجرا شد، به دلیل بیثباتی رابطه بین حجم پول و تورم در برخی از برهههای زمانی، کنار گذاشته شد.

طراحی هدفگذاری تورم

کشوری که مقدمات فوق را فراهم کند، میتواند سیاست پولی خود را در چارچوبی سازگار با چارچوب هدفگذاری تورم، طراحی کند. در این زمینه، سه ویژگی مهم را میتوان برای سیاست هدفگذاری تورم در نظر گرفت. مهمترین و اساسی ترین ویژگی، مشخص کردن یک مقدار عددی معین برای نرخ تورم و افق زمانی لازم برای دستیابی به آن است. دومین ویژگی، آینده نگر بودن سیاست است که توجه خاصی به مکانیسم انتقال پولی، پیشبینی تورم و انتظارات تورمی دارد. نیاز به آینده نگر بودن ناشی از این حقیقت است که تورم نسبت به تغییرات در سیاست پولی به صورت بلندمدت و با وقفه و از مسیر بازارها و متغیرهای مختلفی واکنش نشان میدهد و این باعث میشود که پیشبینی تورم یک جزء لازم ساختار سیاست برای رسیدن به ثبات قیمتها باشد. از طرفی انتظارات تورمی اطلاعات خوبی را راجع به تورم به دست میدهد، زیرا انتظارات در تعیین تورم و دستمزد مؤثر بوده و در نتیجه باعث اثر گذاشتن بر تورم میشود. سومین ویژگی این است که باید به صورت عمومی اعلام شود.

هدفگذاری تورم در دنیا

از اوایل دهه ۱۹۹۰ کشورهای نیوزیلند و کانادا اعلام کردند که چارچوب هدفگذاری تورم را دنبال خواهند کرد و تجربه موفق آنها باعث شد تا ۱۰ کشور دیگر از جمله انگلستان نیز تا پایان این دهه به این سمت حرکت کنند. از سال ۲۰۱۲، فدرال رزرو ایالات متحده نیز نرخ تورم ۲ درصد را که توسط شاخص قیمت هزینه های مصرف شخصی (PCE) اندازه گیری می شود، هدف قرار داده است. در عمل نیز میانگین تورم مصرفکننده در آمریکا طی یک دهه گذشته نیز ۲.۵ درصد بوده است. این نرخ از یک طرف برای جلوگیری از رکود اقتصادی بوده و از طرف دیگر این امکان را به بانک مرکزی میدهد تا در زمان لازم، نرخ بهره را برای تحریک اقتصاد، کاهش دهد. بر اساس گزارش صندوق بین المللی پول، کانادا، استرالیا و ژاپن از جمله اقتصادهایی هستند که نرخ تورم ۲ درصدی را در نظر گرفته اند.

هدفگذاری تورم در ایران

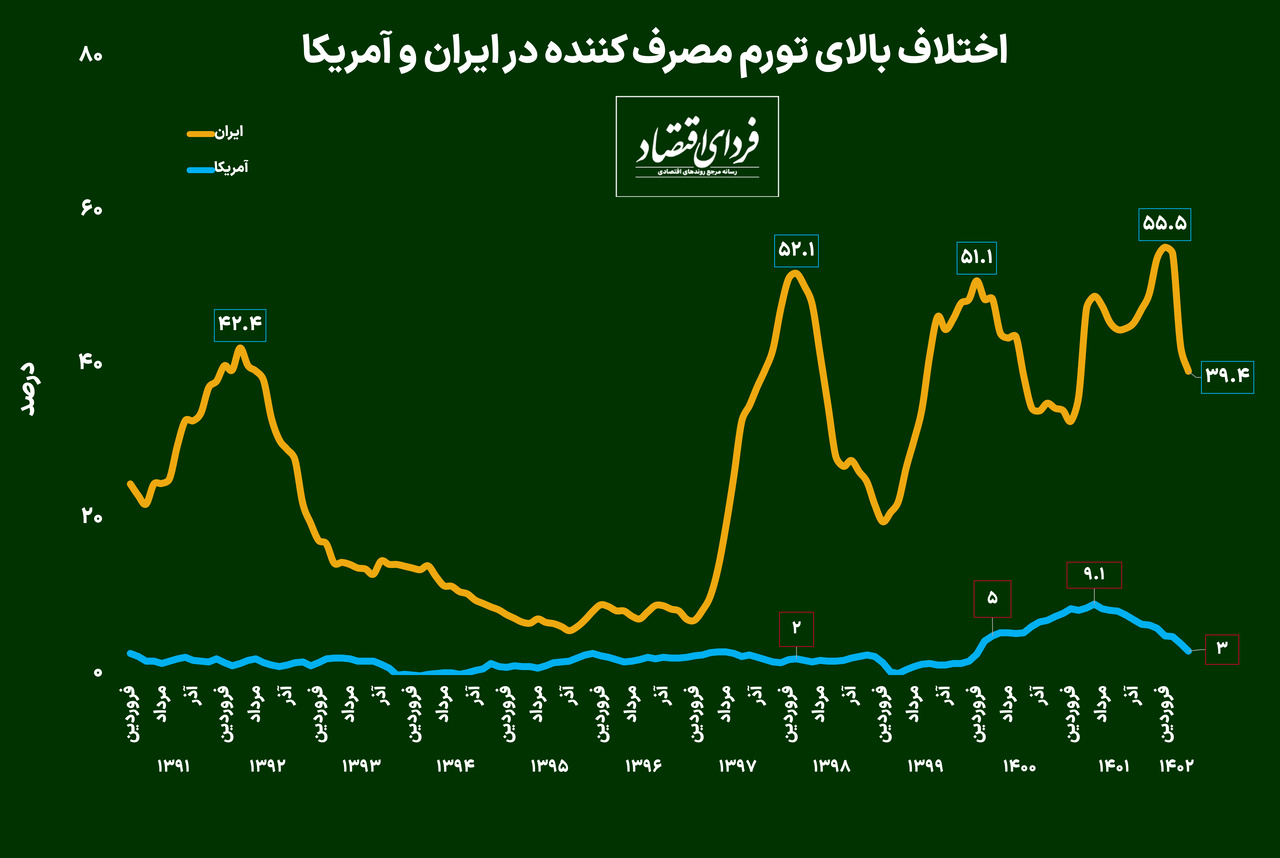

هدفگذاری تورم در ایران برای اولین بار در سال ۱۳۹۹ انجام شد به طوری که نرخ تورم کشور در آن سال معادل ۲۲ درصد با دامنه مثبت و منفی ۲ واحد درصد هدفگذاری شد اما به دلیل عدم وجود پیششرطهای اشاره شده، این هدف محقق نشد. در واقع در اقتصادهای با تورم بالا مانند ایران (میانگین ۲۷ درصد در یک دهه گذشته) که سلطه مالی دولت به میزان زیادی وجود داشته، سیاستهای پولی بیشتر دارای آثار کوتاهمدت و غیرقابل پیشبینی بر تورم است. در واقع اتخاذ سیاستهای پولی سازگار با هدفگذاری تورمی، تنها پس از مرتفع شدن ریشههای مشکلات مالی و کاهش تورم به سطوح قابل مدیریت، میتواند به عنوان یک گزینه سیاستی مطرح باشد. لذا اولویت سیاست اقتصادی باید کاهش تورم از طریق کنترل پایه پولی با کاهش استقراض دولت و بانکها از بانک مرکزی باشد.

در واقع با توجه به اینکه رشد پایه پولی در نهایت از طریق ضریب فزاینده پولی به نقدینگی تبدیل میشود، کنترل رشد پایه پولی در یک زمان مشخص، میتواند رشد نقدینگی را مهار کند. برای این منظور میتوان سقف مشخصی را برای رشد پایه پولی به طور کلی و یا رشد هر یک از منابع پایه پولی به طور خاص در نظر گرفت. این در حالی است که در حال حاضر در ایران سیاست کنترل نقدینگی (۲۵ درصد در پایان سال ۱۴۰۲) در دستور کار بوده اما در طرف مقابل رشد پایه پولی (۴۲.۶ درصد در اسفند ۱۴۰۱) بسیار بالا است. به عبارت دیگر هر چند در حال حاضر رشد نقدینگی از طریق کنترل ترازنامه بانکها و کاهش عرضه اعتبار کمتر شده، اما این سیاست در بلندمدت هم میتواند بخش تولید را با مشکل مواجه کرده و هم رشد بالای پایه پولی فعلی، نهایتا باعث رشد بالای نقدینگی شود.

در نگارش این مقاله، بخشی از محتوای مقالات زیر مورد استفاده قرار گرفته است:

- هدفگذاری تورم در اقتصاد ایران: پیششرطها و تببین ابزارهای سیاستی. حسن درگاهی و احمد آتشک (۱۳۸۱).

- هدفگذاری تورم؛ الزامات و چالشهای تحقق آن برای ایران. دفتر مطالعات اقتصادی مرکز پژوهشهای مجلس (۱۳۹۲).

تبادل نظر