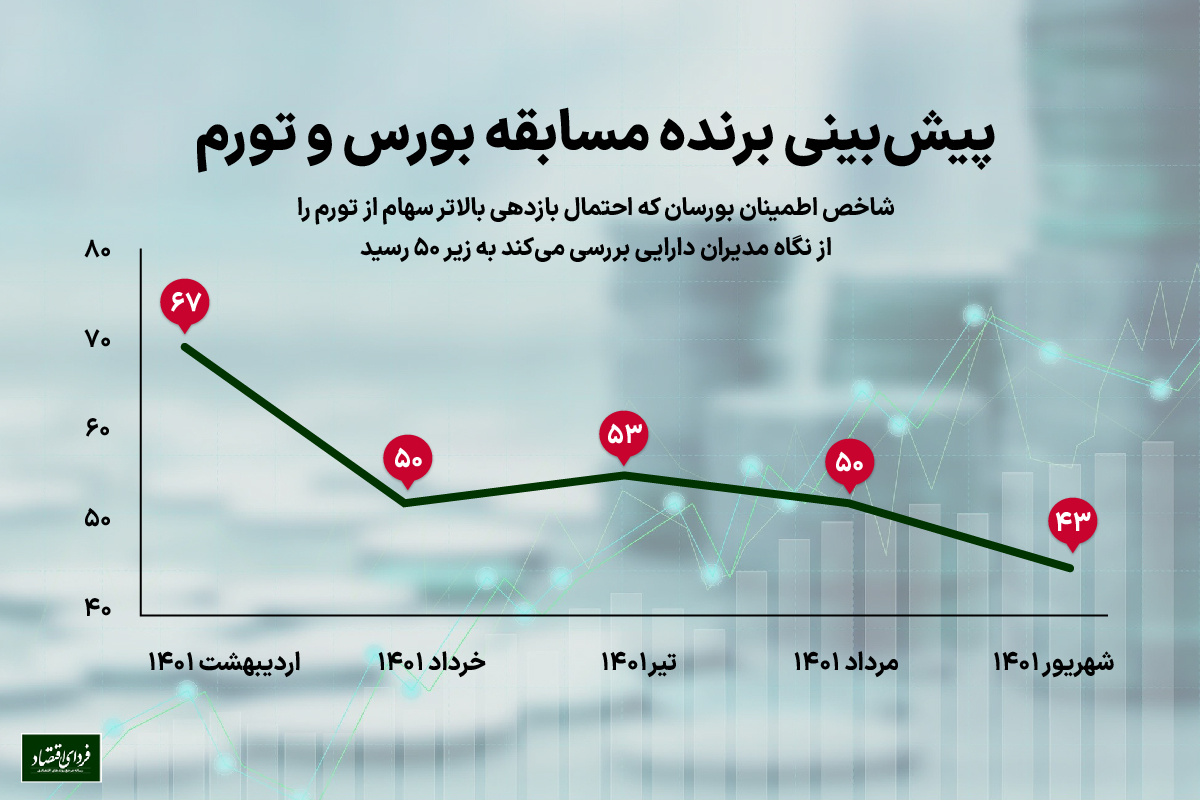

فردای اقتصاد: نتایج پنجمین دور از نظرسـنجی «شـاخص اطمینان» بورسـان با مشارکت ۸۱ مدیر دارایی با متوسط سهام تحت مدیریت ۲.۹ هزار میلیارد تومان نشان میدهد این شاخص برای نخستین بار در سال جاری کمتر از ۵۰ و روی عدد ۴۳ ایستاده است. یعنی بیش از نیمی از مشارکتکنندگان انتظار دارند بازده یک ساله بورس کمتر از تورم باشد. هرچند وضعیت رکودی بازار جهانی بخشی از این نگرانی را توضیح میدهد، اما اگر به نظرسنجی پیشین که ابتدای ماه منتشر شد رجوع کنیم مشاهده میشود تعیینکننده اصلی انتظارات به برجام برمیگردد. اوایل ماه، مدیران دارایی به طور متوسط انتظار احیای برجام در کوتاهمدت را ۶۳ درصد ارزیابی میکردند و بازدهی بورس را عددی بالاتر میدانستند؛ حال با مبهم شدن روند مذاکرات هستهای، نوعی تغییر نگاه میان مدیران دارایی به چشم میخورد.

نکته قابل توجه آن است که حدودا دو سال پیش، یعنی اوج رویایی بورس سال ۹۹، هرگاه خبری از برجام و کاهش انتظارات تورمی میآمد، موج منفی سنگینی در بازار سهام حکمفرما میشد. حتی تریبونهای فعال نیز که به نظر بیشتر متاثر از کمپهای تورمخواری بودند، بازار سهام را به دلیل تجربه خاص جهش ارز و رونق بورس سالهای ۹۸ و ۹۹، «تورمدوست» معرفی میکردند. اکنون با گذشت حدود دو سال که تورم همچنان روند صعودی خود را ادامه میدهد و دورهگردی تورمخواران به بازارهای دیگر از دلار و سکه گرفته تا خودرو و مسکن منتقل شده است، بازار سهام همچنان در رکودی سخت به سر میبرد. به نظر میرسد اهالی بازار سرمایه کشور نیز دیگر به این نتیجه رسیدهاند که برای رونق پایدار بورس به عنوان آینه اقتصاد به رشد واقعی نیاز است که پیششرط آن ثبات قیمتها و پیشبینیپذیر بودن شرایط اقتصادی است.

پرتفوی مدیران در نظرسنجی بورسان

از ۸۱ مدیر دارایی که در این نظرسنجی شرکت کردند، ۷۱ نفر (معادل ۸۸ درصد) میزان پرتفوی سهامی خود را اظهار کردهاند. به طور متوسط این افراد برای ۲۹۲۰ میلیارد تومان پرتفوی سهامی و ۱۱۸۰ میلیارد تومان پرتفوی اوراق درآمد ثابت تصمیمگیری میکنند. طبق اظهار شخصی، این افراد در طول یک سال به طور متوسط ۱۷۱ درصد گردش دارایی دارند؛ یعنی هر یک سهم (دارایی) در اختیار آنها حدود ۱.۷ مرتبه در طول سال معامله میشود.

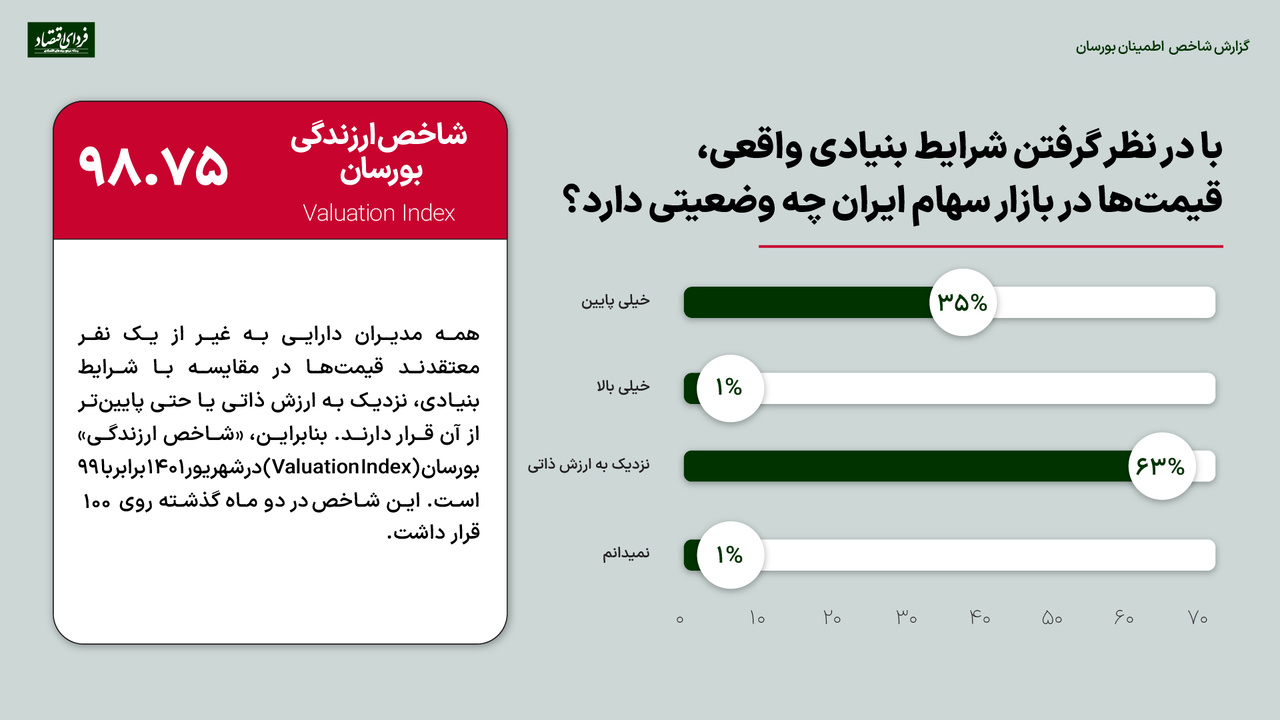

شاخص ارزندگی کاهشی شد

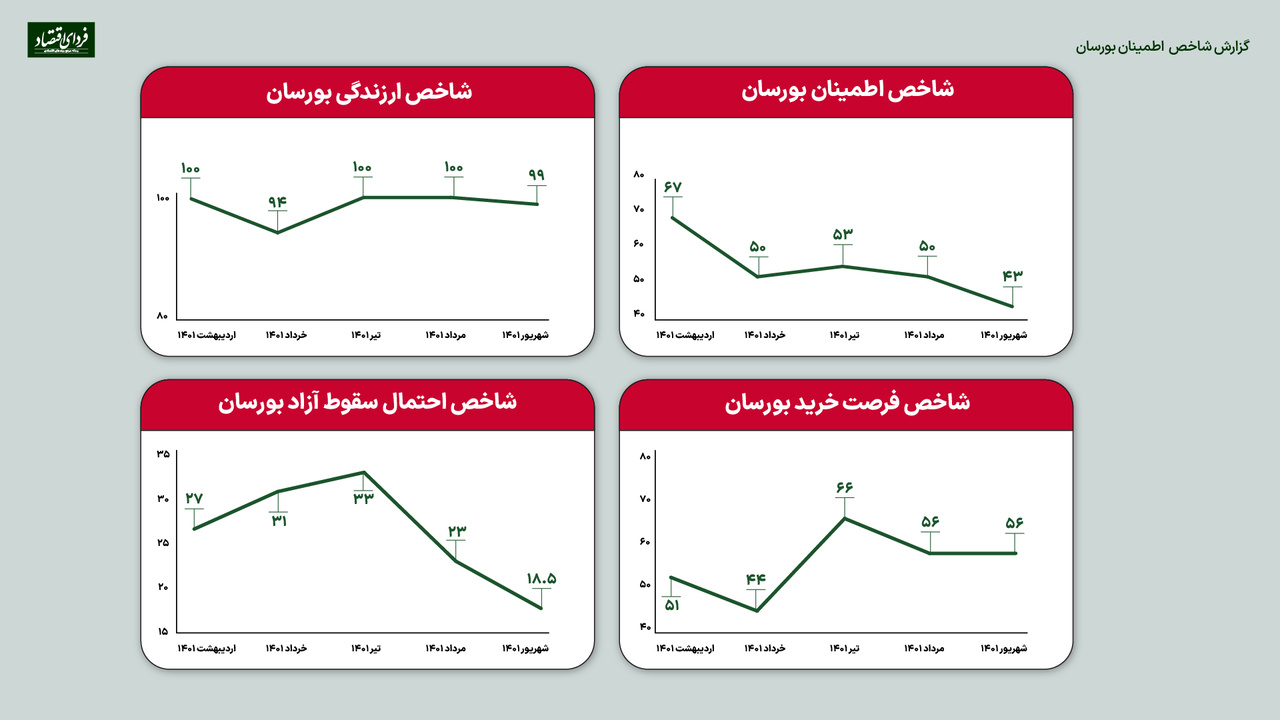

شـاخص ارزندگـی در نظرسنجی شهریور هم افت اندکی را نشان میدهد و از رقم ۱۰۰ در مردادماه به ۹۹ کاهش یافت. تقریبا همه مدیران دارایی به جز یک نفر بر این باورند که قیمـت سـهام نزدیـک یـا کمتـر از ارزش ذاتی خود است. در این میان ۳۵ درصد قیمت سهام را خیلی پایینتر از ارزش ذاتی خود میدادند و ۶۳ درصد آن را نزدیک به ارزش ذاتی برآورد میکنند. در نظرسنجی مردادماه ۵۴ درصد از مدیران دارایی، قیمت سهام را خیلی پایینتر و ۴۶ درصد نزدیک به ارزش ذاتی میدانستند که به موجب آن شاخص ارزندگی (Valuation Index) نیز روی عدد ۱۰۰ قرار گرفته بود. در تیرماه نیز این شاخص شرایطی مشابه مردادماه داشت.

همچنین در سوال دیگری مدیران دارایی اعلام کردند که به طور متوسط انتظار بازدهی حدود ۲۸.۶ درصدی از بورس طی یک سال آینده دارند که نسبت به ماه قبل بیش از ۷ واحد درصد افت داشته است. در مردادماه انتظار برای بازدهی یک ساله بورس عدد ۳۶ درصد را نشان میداد.

شرکتکنندگان در این نظرسنجی همچنین به طور متوسط بر این باورند که شاخص کل بورس تهران بر اساس معیارهای بنیادی اکنون باید روی رقم ۱.۶۲ میلیون واحد میایستاد. در نظرسنجی شاخص اطمینان مردادماه، رقم منصفانه برای شاخص کل بورس یک میلیون و ۶۸۰ هزار واحد برآورد میشد.

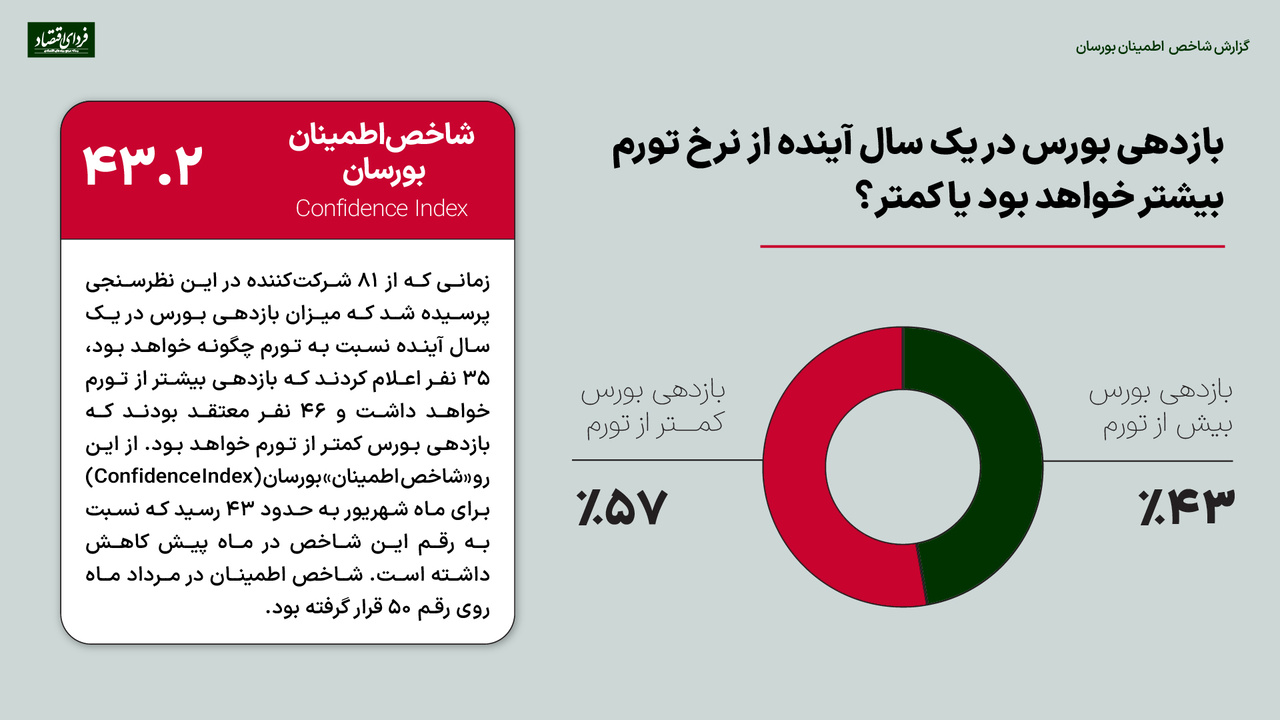

شاخص اطمینان به زیر ۵۰ نزول کرد

در نظرسنجی شهریورماه «فردای اقتصاد»، شاخص اطمینان برای اولین بار از زمان برگزاری این نظرسنجی به زیر ۵۰ رسید و روی عدد ۴۳.۲ قرار گرفت که نشان میدهد کمتر از نیمی از شرکتکنندگان در پنجمین دور از نظرسنجی «شاخص اطمینان» بورسان، انتظار دارند بازده یک ساله بورس بیشتر از تورم باشد که در کنار کاهش شاخص ارزندگی، از بدبین شدن مدیران دارایی خبر میدهد. به این ترتیب زمانی که از ۸۱ شرکتکننده در این نظرسنجی پرسیده شد که میزان بازدهی بورس در یک سال آینده نسبت به تورم چگونه خواهد بود، ۳۵ نفر (۴۳ درصد) اعلام کردند که سهام بازدهی بیشتر از تورم خواهد داشت و ۴۶ نفر (۵۷ درصد) معتقد بودند که بازدهی بورس کمتر از تورم خواهد بود. از این رو «شاخص اطمینان» بورسان (Confidence Index) برای ماه شهریور به حدود ۴۳ رسید که نسبت به رقم این شاخص در ماه پیش کاهش داشته است. شاخص اطمینان در مرداد ماه روی رقم ۵۰ قرار گرفته بود.

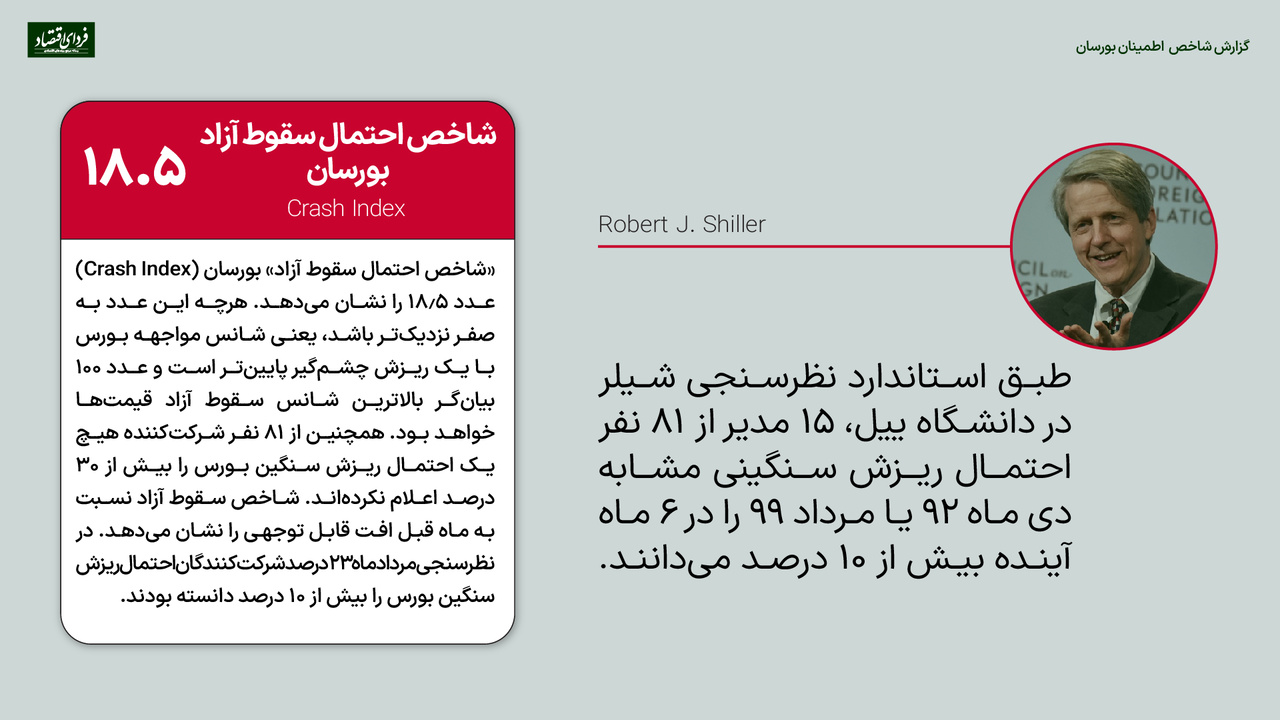

احتمال سقوط آزاد بورس باز هم کمتر شد

در بخشی از این نظرسنجی از مدیران پرسیده شده چه میزان احتمال سقوط آزاد شاخص بورس همانند اتفاقی که در دی ماه ۹۲ یا مردادماه ۹۹ رخ داد را میدهند. در شهریورماه شـاخص احتمـال سـقوط آزاد بـه رقـم ۱۸.۵ دسـت یافـت که کمتر از مردادماه است؛ یعنـی کمتر از ۲۰ درصد از مدیـران دارایـی احتمـال ریـزش سنگین در ۶ ماه آینده را بیش از ۱۰ درصد میدانند.

طبق استاندارد نظرسنجی شیلر در دانشگاه ییل، ۱۵ مدیر از ۸۱ نفر احتمال ریزش سنگینی مشابه دی ماه ۹۲ یا مرداد ۹۹ را در ۶ ماه آینده بیش از ۱۰ درصد میدانند. همچنین هیچ یک از مدیران دارایی شرکتکننده در این نظرسنجی، احتمال ریزش سنگین بورس را بیش از ۳۰ درصد اعلام نکردهاند؛ در مردادماه ۶ نفر از مدیران دارایی احتمال چنین سقوطی را مطرح کرده بودند. بنابراین، «شاخص احتمال سقوط آزاد» بورسان (Crash Index) عدد ۱۸.۵ را نشان میدهد. در نظرسنجی پیشین، ۲۳ درصد شرکتکنندگان احتمال ریزش سنگین بورس را بیش از ۱۰ درصد دانسته بودند. هرچه این عدد به صفر نزدیکتر باشد، یعنی شانس مواجهه بورس با یک ریزش چشمگیر پایینتر است و عدد ۱۰۰ بیانگر بالاترین شانس سقوط آزاد قیمتها خواهد بود.

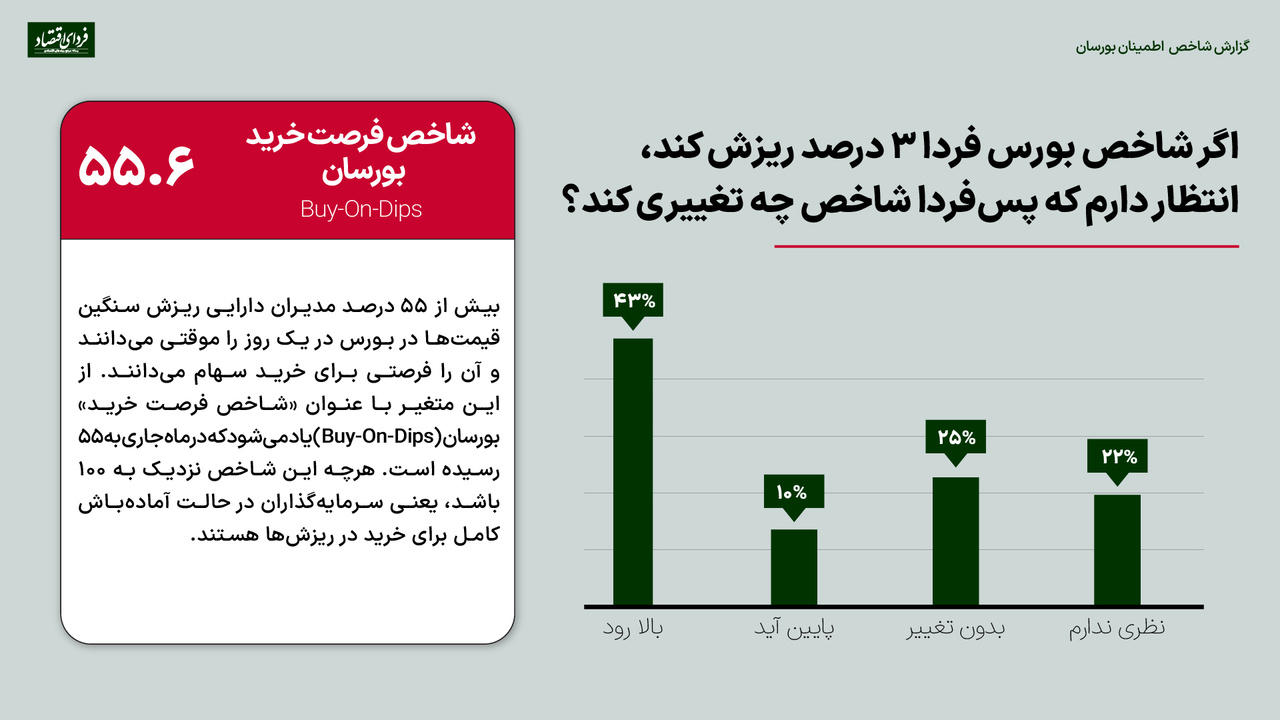

تغییر نامحسوس شاخص فرصت خرید

از شرکتکنندگان همچنین پرسیده شد که در صورت افت ۳ درصدی شاخص کل در معاملات امروز، فردا شاخص چه تغییری خواهد کرد؟ ۳۵ نفر از ۸۱ مدیر دارایی (معادل ۴۳ درصد) گفتند که بازار صعود خواهد کرد، ۲۰ نفر (۲۵ درصد) معتقد بودند همانجا میماند و ۸ نفر (۱۰ درصد) هم بر این اعتقادند که بازار مجددا ریزش خواهد کرد. در این میان ۱۸ نفر (۲۲ درصد) هم نظری نداشتند. این نشان میدهد ۵۵.۶ درصد مدیران دارایی ریزش سنگین قیمتها در بورس در یک روز را موقتی میدانند و آن را فرصتی برای خرید سهام میدانند. از این متغیر با عنوان «شاخص فرصت خرید» بورسان (Buy-On-Dips) یاد میشود. هرچه این شاخص نزدیک به ۱۰۰ باشد، یعنی سرمایهگذاران در حالت آمادهباش کامل برای خرید در ریزشها هستند. در مردادماه ۵۶ درصد از شرکتکنندگان، ریزش سنگین قیمتها در بورس را موقتی میدانستند.

چرا مدیران دارایی بدبین شدهاند؟

سردرگمی برجامی: بیراه نیست اگر بگوییم که مهمترین دلیل نوسانات کممقدار شاخص کل در ماههای گذشته، تداوم عدم قطعیتهای در فضای اقتصادی و سیاسی کشور است. با وجود اینکه پیشتر، شنیده شدن اخبار رسمی و غیررسمی که امیدواری به احیای برجام را افزایش داده بود، اما دوره انتظار طولانی شده و حتی جای خود را به کاهش احتمال حصول توافق هستهای در آینده نزدیک داده است. اهمیت احیای برجام برای بورسیها را زمانی متوجه میشویم که پای گفتگو با فعالان این بازار بنشینیم. حالا دیگر از زبان هر کارشناسی میتوان شنید که یکی از مهمترین مواردی که اقتصاد کشور و بورس تهران از آن رنج میبرد، تحریمهاست. تحریمهایی که رفع کامل آنها میتواند چاشنی رشد واقعی شرکتهای بورسی و در نتیجه رشد قیمت سهام باشد. افزایش ریسک سرمایهگذاری که طی سالهای اخیر به سبب تحریم به اقتصاد ایران تحمیل شد، انتظار سهامداران برای کسب سود را افزایش داد که حاصلی جز کاهش نسبت قیمت به درآمد بازار سهام نداشت. احیای برجام اما در وهله اول با کاهش ریسکهای سرمایهگذاری، جذابیت بورس را به رخ سرمایهگذاران داخلی و خارجی کشیده و میتواند رونق واقعی را برای این بازار به ارمغان بیاورد. از این رو کاهش احتمال فعالان بورس از احیای زودهنگام برجام میتواند بدبینی نسبت به آینده بورس را افزایش دهد.

بازارهای جهانی: یکی از متغیرهایی که همواره در روند معاملات سهام بهخصوص سهام کالایی بورس تهران اثرگذار بوده، روند قیمتی فلزات در بازار جهانی است. جایی که شاهد ارتباط مستقیم بیش از ۶۰ درصد شرکتهای بازار سهام با قیمتهای جهانی هستیم. این در حالی است که روند رو به رشد تورم جهانی و قاطعیتی که فدرال رزرو و دیگر بانکهای مرکزی دنیا برای مقابله با شیطان تورم در پیش گرفتهاند، موجبات ریزش قیمت کامودیتیها را فراهم کرده است. آنگونه که شاخص کالایی بلومبرگ با پوشش سبد متنوعی از مواد خام نشان میدهد متوسط قیمت کالاها به دلار طی ۶ ماه گذشته افت حدود ۹ درصدی را تجربه کرده و از اوج تجربه شده در سال جاری میلادی نیز ۱۳ درصد عقب نشسته است. اما اهمیت این موضوع در چیست؟ بورس تهران طی ۱۵ سال اخیر با ورود پرشمار شرکتهای بزرگ معدنی، فلزی، پتروشیمی و پالایشی ارتباط مستقیم و مهمی با روند قیمت مواد خام در سطح جهانی پیدا کرده است. هر چند انتظار میرود با بهبود حال و روز کرونایی چین و خروج بازار مسکن این کشور از رکود، کاهش آثار تنشهای ژئوپلیتیک و البته مهمتر از همه توقف تورم جهانی زمینه رشد تقاضا برای کامودیتیها و افزایش قیمت آنها فراهم شود اما شرایطی فعلی، از وزنه سنگینتری در جهتگیری پیشبینیها برخوردار بوده و سبب تردید بورسیها شده است.

ریسک دولت: دخالتهای بیپایان در سازوکار بازارها که عینیترین نمونه آن قیمتگذاری دستوری در بسیاری از صنایع است، به کابوس همیشگی فعالان اقتصادی تبدیل شده است. اگر نگاهی به عملکرد شرکتهای تولیدکننده داخلی بیندازیم حتما رد پایی از قیمتگذاری و دخالتهای دولتی در آن یافت میشود. دخالتهایی که جان تولیدکنندگان را به لب رسانده تا به عنوان نمونه در صنعت خودرو هر روزه شاهد انباشت بیشترین زیان باشیم و زبان تولیدکنندگان کالاهای اساسی نیز جز به گله نگردد. رفع این چالش مهم نیز تا حدودی به باز شدن گره برجام و رفع تحریمها وابسته است. جایی که به نظر میرسد با باز شدن فضای اقتصادی و کاهش فشار بر دولت، شاهد پاپس کشیدن از سیاستهای دستوری و دخالت در سازوکار بازارها باشیم که قطعا سهامداران بورسی را بینصیب نخواهد گذاشت. به هر حال در شرایط فعلی، تداوم دخالتهای دولتی و قیمتگذاری دستوری سبب شده تا نور امیدی از این منفذ بر دل بورسیها نتابد.

روش محاسبه شاخصها

شاخص اطمینان (Confidence Index): برای محاسبه این شاخص، پیشبینی بازده یکساله بورس با پیشبینی مدیران از تورم مقایسه میشود. این شاخص نسبت افرادی است که انتظار بازدهی بیش از تورم دارند به کل افراد مشارکتکننده. عدد ۱۰۰ به معنای آن است که همه مدیران دارایی انتظار سودآوری یکساله بیش از تورم دارند و با «اطمینان» در بورس سرمایهگذاری میکنند.

شاخص ارزندگی (Valuation Index): مدیران دارایی قیمت روز سهام را خیلی بالاتر یا خیلی پایینتر یا نزدیک به ارزش ذاتی ارزیابی میکنند. این شاخص، نسبت مدیرانی است که قیمت روز سهام را خیلی پایینتر یا نزدیک به ارزش ذاتی پیشبینی کردهاند به کل مشارکتکنندگان.

شاخص فرصت خرید (Buy-On-Dips Index): از مدیران پرسیده شده اگر بورس فردا ۳ درصد بریزد، پسفردا چه وضعی خواهد داشت (بالا میرود؛ پایین میآید؛ همانجا میماند)؟ این شاخص نسبت افرادی که انتظار دارند بعد از ریزش، قیمتها بالا رود را به مجموع سه گزینه یادشده محاسبه میکند. طبعا افردای که انتظار رشد پس از ریزش ناگهانی دارند، اصلاح قیمتی را «فرصت خرید» برای خود میدانند و عدد شاخص بیانگر درصد این گروه از کل مشارکتکنندگان است.

شاخص احتمال سقوط آزاد (Crash Index): مدیران احتمال آنکه در ۶ ماه آینده ریزشی مشابه دی ۱۳۹۲ یا مرداد ۱۳۹۹ را برآورد کردهاند. این شاخص، نسبت مدیرانی است که احتمال این ریزش را بیش از ۱۰ درصد ارزیابی کردهاند به کل مشارکتکنندگان.

تبادل نظر