فردای اقتصاد: با مشاهده افت حجم معاملات و کاهش رشد قیمتها در بازارهای دارایی و همچنین کاهش نسبی تورم، یک سوال مهم آحاد اقتصادی این است که آیا وضعیت انتظارات تورمی وارد یک سکون و فروکش پایدار شده است یا این که صرفاً در مرحله استراحت پس از جهشهای قبلی و در نتیجه موقتی است.

سهم پول به عنوان شاخص انتظارات

هر چه تورم مورد انتظار آحاد اقتصادی بیشتر باشد، تمایل کمتری به نگهداری پول و سپرده بانکی (سپردههایی که نرخ بهرهشان کمتر از تورم مورد انتظار است) وجود دارد و خرید دارایی و کالاهای بادوام در اولویت قرار میگیرد. در نتیجه نقدینگی بیشتر به صورت پول (اسکناس و حسابهای جاری) در چرخش خواهد بود و سهم بخش شبهپول (سپردههای مدتدار و قرضالحسنه) کاهش خواهد یافت. رشد بخش پول طی ماههای گذشته کاهش یافته و در واقع سهم آن از نقدینگی کمتر شده است؛ به عبارت دیگر بخشی از پول به شبه پول تبدیل شده است. این اتفاق یک سیگنال کاهش انتظارات تورمی در حال حاضر است که با توجه به بازارهای دارایی هم قابل فهم است. در این باره بخوانید: کاهش دمای پول در نیمسال اول ۱۴۰۲

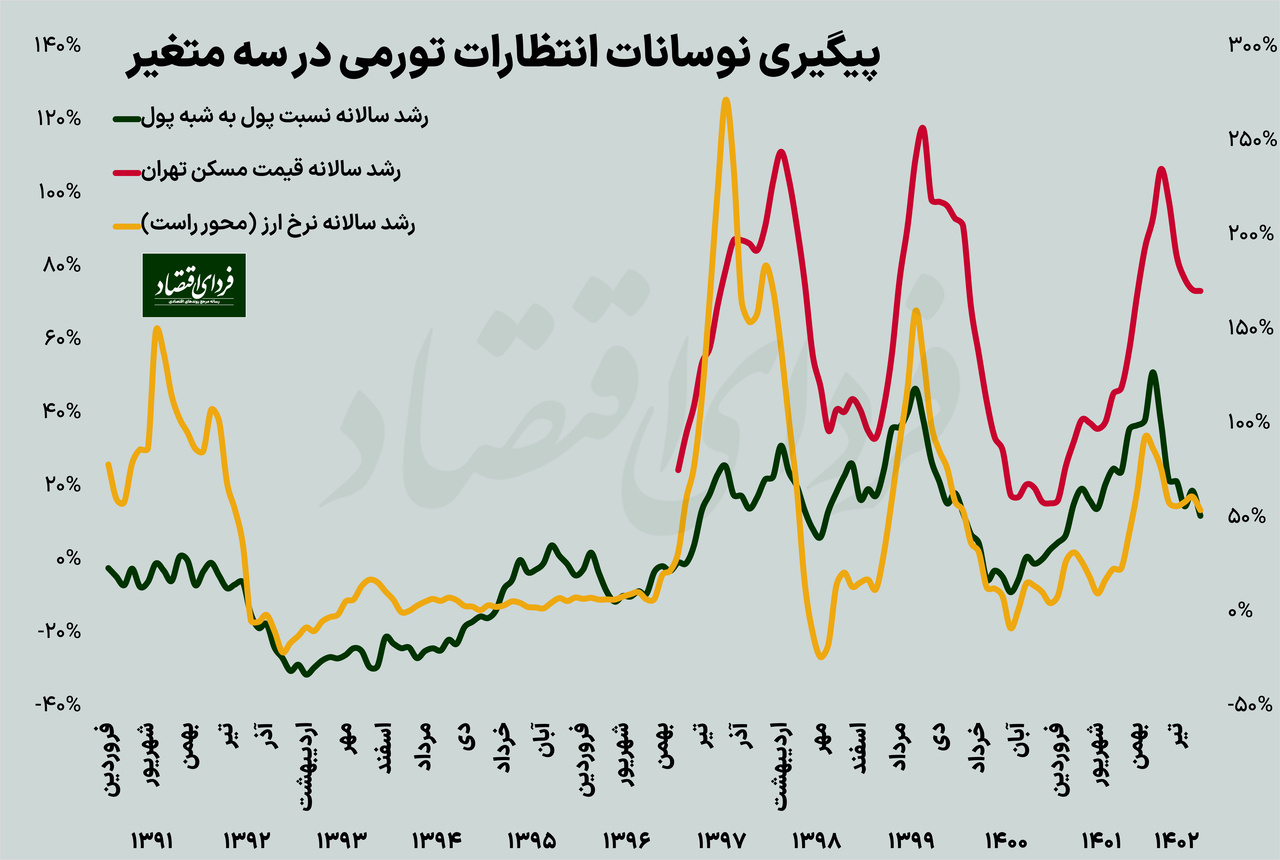

نمودار بالا میزان رشد نسبت پول به شبه پول را نشان میدهد. در زمانهایی که این رشد مثبت است، شبه پول در حال تبدیل شدن به پول است و رشد نقدینگی بیشتر منجر به رشد پول میشود. در حالاتی که رشد این نسبت منفی است، عملاً پولها به سمت سپردههای بانکی در حرکتاند که این اتفاق احتمالاً تحت تأثیر کاهش انتظارات تورمی میافتد.

جهشها و استراحتهای پیاپی

همانطور که افت و خیزهای نمودار نشان میدهد، پس از هر جهش ارزی، جهش قیمت مسکن و جهش نسبت پول به شبه پول، دورهای از کاهش انتظارات و تبوتاب بازارها دیده میشود. در سالهایی که نمودار نشان میدهد، یعنی ۱۲ سال، چهار جهش ارزی دیده میشود. در هر ۴ باری که نرخ ارز جهش کرده، فاز نزولی وجود دارد، اتفاقات بعدی در ۴ تا شرایط مختلف رخ داده است:

۱. سال ۹۲: فاز نزولی ۹۲ خیلی طولانی شد و تا اواخر ۹۴ ادامه یافت و سپس با شیب آرامی بالا رفت؛ بعد از جهش سال ۹۱ و در سال ۹۲ یک تغییر جدی در روابط بینالملل یعنی برجام رخ میدهد و همچنین شاهد افزایش شدید نرخ بهره (جنگ سپرده بخاطر بحران بانکی و افزایش نرخ بهره بانکی) و افت نرخ رشد پایه پولی بودهایم. سپس با پایینماندن نرخ ارز سال ۹۵ و ۹۶ تقاضای ارز و خروج سرمایه بیشتر میشود و همزمان نرخ رشد پول بالا میرود.

۲. سال ۹۷: این سال با یک تغییر جدی یعنی به هم خوردن برجام (شوک انتظارات تورمی) و همچنین تجمیع نقدینگی طی چند سال گذشته همراه بود که پتانسیل تورم را بالا برد. پس از سه برابر شدن ارز و تورم ۶۰ درصدی، انتظارات تورمی و نرخ رشد پول وارد فاز نزولی شد ولی در همین سال ۹۸ مجدد رشد پایه پولی و نقدینگی بالا رفت و همزمان نرخ بهره پایین آمد. تهدیدهای ترامپ و انتظارات تورمی بالا هم به این وضعیت اضافه شدند.

۳. سال ۹۹: در این سال بعد از اوجگیری نرخ ارز، به دلیل شکست ترامپ و انتظار برگشت به برجام، رشد پول کاهش یافت. بعد از آن، طی یک دوره کوتاه شش ماهه اول ۱۴۰۰ رشد پایه پولی زیاد شد، نرخ بهره کاهش یافت ولی با شروع کار دولت جدید سیاستهای انقباضی پولی شدت گرفت.

۴. در سال ۱۴۰۱ مجدداً رشد پایه پولی زیاد شد و همزمان شرایط تحریم هم برقرار بود؛ در این شرایط یک شوک ارزی رخ داد اما پس از آن دوباره رشد پول کم شد که به معنی همین مرحلهای است که اکنون در آن قرار داریم.

درباره این شکل نوسان شاخصها میتوان به تورم هم مراجعه کرد. در این باره بخوانید: تورم تا کجا میتواند کم شود؟

هشدار به سیاستگذاران درباره تفسیر وضعیت شاخصها

در شرایط نزول انتظارات، سیاست اتخاذشده به تفسیر سیاستگذاران از وضعیت موجود وابستگی زیادی دارد. اگر آنها تصور کنند ریشههای جهش قبلی انتظارات به کلی از بین رفته و یا روشهایی که آنها اتخاذ کردهاند کاملاً جواب داده و وارد فروکش دائمی انتظارات شدهایم، احتمالاً تصمیمات اساسیتر درباره انضباط بودجه دولت و رفع ناترازیهای نظام بانکی را کنار میگذارند. آنها ممکن است به سمت سیاستهای انبساطی مالی و پولی حرکت کنند و احساس کنند نیازی نیست برای کاهش موانع اقتصادی و غیراقتصادی رشد تولید ناخالص داخلی تلاش کنند.

در مقابل، اگر آنها بپذیرند که بخشی از کاهش تبوتاب بازارهای دارایی صرفاً معلول گذر از جهش است، با سیاستگذاری درست ممکن است بتواند مرحله استراحت را طولانیتر کند، شبیه اتفاقی که در سالهای ۹۲ تا ۹۶ افتاد.

تبادل نظر