فردای اقتصاد: بر اساس گزارش مرکز پژوهشهای مجلس، در سالهای پس از ۱۴۰۰ شاهد افزایش سهم درآمدهای مالیاتی و گمرکی در بودجه سالانه کشور هستیم به طوری که از ۳۰ درصد در سال ۱۴۰۰ به ۴۶ درصد در سال ۱۴۰۲ افزایش یافته است.

اما نکته مهم این است که در لایحه بودجه ۱۴۰۳ پیشبینی شده که بیش از نیمی از کل منابع عمومی بودجه دولت (۵۱درصد) از محل مالیات و گمرک تامین شود.

همچنین بر اساس نمودار فوق، نسبت مالیات و گمرک به پرداخت اعتبارات هزینهای در سالهای اخیر روند صعودی داشته و از ۴۰ درصد در سال ۱۴۰۰ به ۵۸ درصد در سال ۱۴۰۲ افزایش یافته است. در لایحه بودجه ۱۴۰۳ نیز این نسبت برابر ۷۰ درصد تعیین شده که با توجه به هدفگذاری ۸۰ درصدی برنامه هفتم، در صورت تحقق میتواند گامی در جهت اصلاح بودجه کشور باشد.

نسبت مالیات و گمرک به پرداخت اعتبارات هزینهای شاخصی است که میزان استفاده از درآمدهای مالیاتی برای تأمین بودجه جاری کشور را نشان میدهد. به زبان ساده افزایش این نسبت به معنای آن است که مخارج هزینهای دولت (مانند حقوق) از درآمدهای پایدار دولت (مانند درآمدهای مالیاتی) تامین شود که میتواند این نتیجه را به دنبال داشته باشد که درآمدهای ناشی از واگذاری دارایی سرمایهای (درآمدهای نفتی) صرف مخارج سرمایهای (پروژههای عمرانی) شود.

مرکز پژوهشهای مجلس نیز تاکید کرده است «به دلیل انعکاس منابع حاصل از صادرات نفت در منابع عمومی دولت، نسبت سهم درآمدهای مالیاتی از کل منابع بودجه متأثر از عوامل برونزای اثرگذار بر درآمدهای نفتی (مانند نوسانات قیمتی و یا تحریمها) نیز خواهد بود. بنابراین نسبت مالیات به هزینههای جاری به دلیل اثرپذیری کمتر این شاخص از متغیرهای برونزا، سنجش بهتری از عملکرد بودجهای دولت است.»

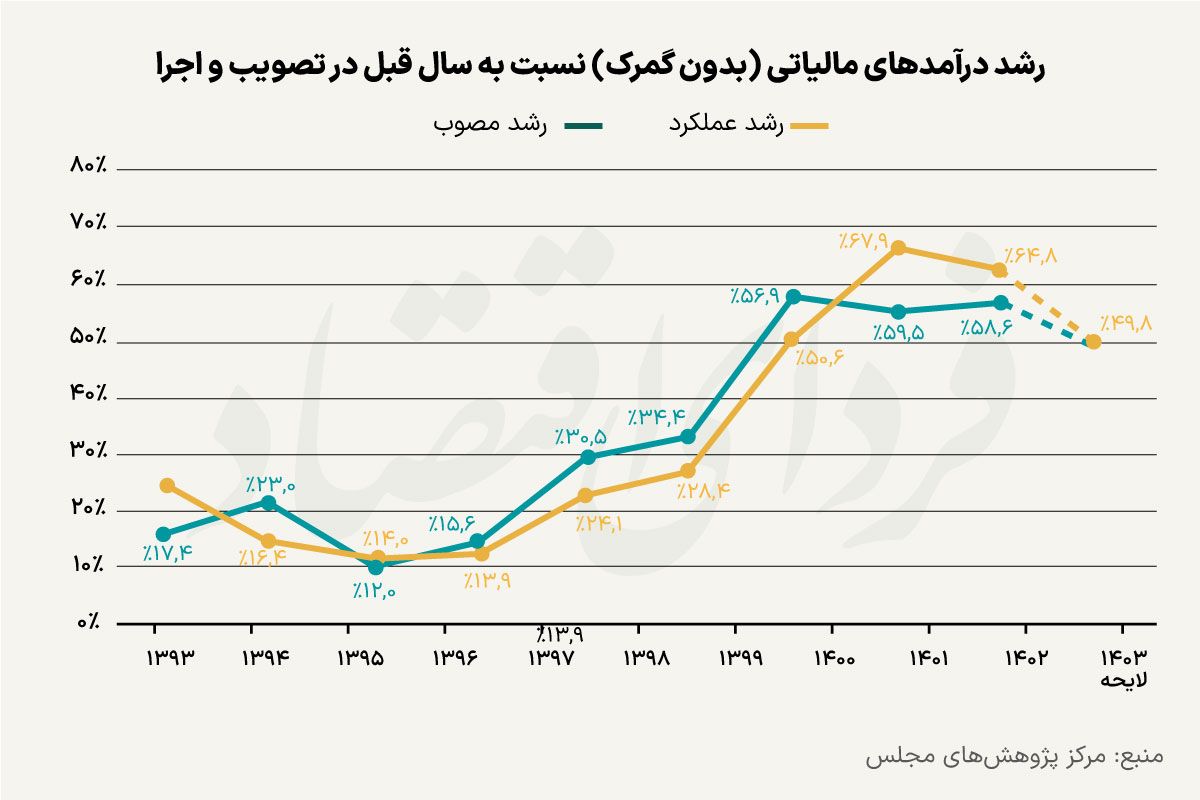

همچنین با توجه به انتقادات نمایندگان مخالف لایحه بودجه ۱۴۰۳ به بخش افزایش درآمدهای مالیاتی دولت باید به بررسی رشد حقیقی عملکرد درآمدهای مالیاتی (بدون گمرک) در سالهای اخیر بپردازیم. بر اساس نمودار زیر رشد درآمدهای مالیاتی بر اساس قیمت ثابت (سال پایه ۱۴۰۰)، در سال ۱۴۰۳ روند مشابهی با سالهای بعد از ۱۳۹۹ داشته و رشد قابل توجهی اتفاق نیفتاده است.

نکته قابل توجه در گزارش مرکز پژوهشهای مجلس دو عامل ذکر شده برای افزایش درآمدهای مالیاتی است؛ «اولا به واسطه تورم و افزایش قیمتها، بسیاری از پایههای مالیاتی (مانند مالیات بر ارزش افزوده و مالیات بر اشخاص حقوقی) به صورت طبیعی و بدون نیاز به هیچگونه تغییری در روندهای مالیاتی افزایش مییابند و در این موارد، اشخاص حقیقی و حقوقی تفاوتی با روند طی شده در سالهای گذشته احساس نمیکنند. دوما عواملی مانند رشد اقتصادی و رونق کسب و کار، کاهش فرار مالیاتی و شناسایی مودیان جدید، وصول مالیات معوق سالهای گذشته و تغییرات قوانین مالیاتی (مانند افزایش نرخ مالیات بر ارزش افزوده) دیگر عواملی هستند که میتوانند رشد حقیقی درآمدهای مالیاتی در سال ۱۴۰۳ را توضیح دهند.»

بر اساس نمودار بعدی نیز درآمدهای مالیاتی در سالهای ۱۴۰۰ تاکنون، هرساله رشدی بیش از ۵۰ درصد را (چه در مقادیر مصوب و چه در عملکرد) تجربه کرده است. این درحالی است که این رشد به دلیل افزایش نرخ مالیات در قوانین کشور نیست، بلکه در این سالها شاهد کاهش نرخ مالیات بر واحدهای تولیدی در قوانین بودجه سنواتی بودهایم.

با توجه به ارقام مصوب قانون بودجه و پیشبینی عملکرد درآمدهای مالیاتی در سال ۱۴۰۲، میتوان گفت رشد ۵۰درصدی درآمدهای مالیاتی بیشتر متأثر از رشد مالیات بر اشخاص حقوقی (رشد ۵۳ درصدی نسبت به قانون بودجه۱۴۰۲) و مالیات بر کالا و خدمات (رشد ۵۵ درصدی نسبت به قانون بودجه ۱۴۰۲) است.

در این خصوص لازم به ذکر است بنابر ماده (۲۷) برنامه هفتم توسعه (مصوب مجلس شورای اسلامی)، ابهام موجود در خصوص معافیت واحدهای صنعتی و معدنی مناطق کمتر توسعه یافته که در بند (ب) ماده (۱۵۹) قانون برنامه پنجم توسعه وضع شده بود برطرف شده و انتظار میرود بخش مهمی از رشد مالیات بر اشخاص حقوقی در لایحه بودجه ۱۴۰۳ ناظر به این مالیات معوق باشد.

در خصوص مالیات بر کالا و خدمات نیز باید به اثر درآمدی ناشی از افزایش یک واحد درصد مالیات بر ارزش افزوده توجه شود. بدون در نظر گرفتن اثر درآمدی این حکم انتظار میرود رشد مالیات بر کالا و خدمات در سال ۱۴۰۳ نسبت به قانون بودجه ۱۴۰۲، به ۳۳ تا ۳۸ درصد کاهش یابد. رشد مالیات بر ثروت و مالیات بر درامد مشاغل نسبت به قانون بودجه ۱۴۰۲ نیز نزدیک به ۳۳ درصد در نظر گرفته شده است که با توجه به شرایط تورمی کشور دور از انتظار نیست.

تبادل نظر