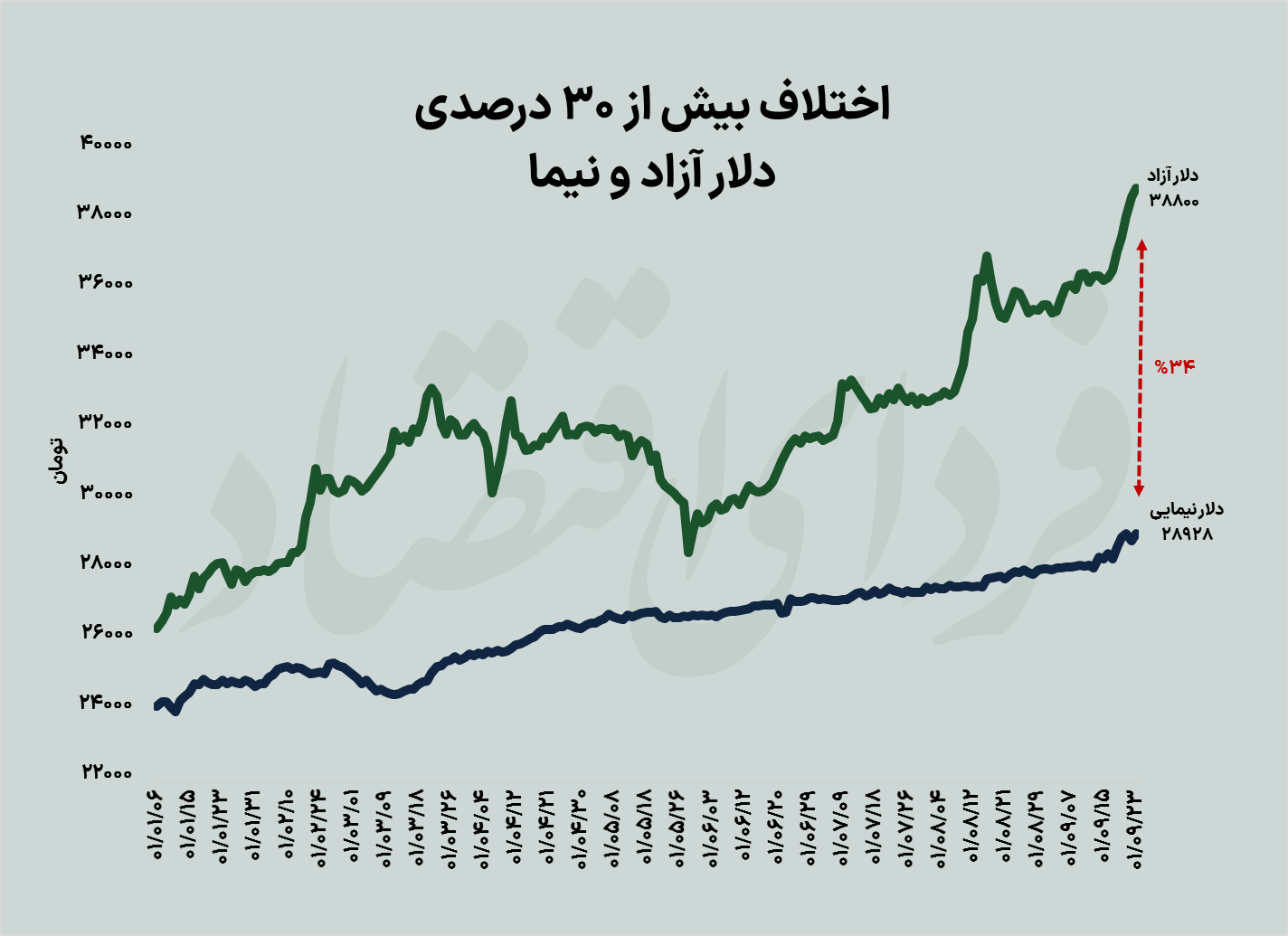

فردای اقتصاد: افزایش شدید تقاضای محصولات پتروشیمی در بورس کالا باعث شده در برخی موارد مانند پیویسی و پلیپروپیلن، رقابت تا بیش از ۵۰ درصد قیمت پایه صورت گیرد. اتفاقی که گروههای مختلف تولیدی و اهالی بورس کالا را به دلیل گرانیهایی که در محصولات پاییندست ایجاد میکند نگران کرده است. دو عامل به طور همزمان ریشههای اصلی اقتصادی این اتفاق هستند. اول از همه، جهش شدید نرخ دلار بازار آزاد است که اکنون بیش از ۳۰ درصد گرانتر از نرخ دلار نیما معامله میشود. بنابراین، خرید از بورس کالا که قیمت پایه آن بر مبنای دلار نیماست، جذابیت زیادی دارد تا این پلیمرها را با اندکی ارزش افزوده به خارج از مرزها قاچاق کرد. دومین عامل، بالاتر بودن قیمت منطقهای محصولات پلیمری در کشورهای همسایه ترکیه و عراق نسبت به نرخ فوب خلیج فارس به عنوان مبنای قیمت پایه بورس کالاست.

به بهانه جلوگیری از التهاب، کمیته تخصصی پتروشیمی طی مصوبهای عرضه اعتباری محصولات پلیمری در بورس کالا را متوقف کرده است. این ماجرایی بحثبرانگیز میان تولیدکنندگان پاییندست شده که همزمانی آن با یک اتفاق دیگر، یعنی حذف شدن اطلاعات بهینیاب به عنوان پروسه تفکیککننده تولیدکنندگان واقعی و غیرواقعی به شبهات افزوده است.

تولیدکنندگان پاییندست چه میگویند؟

طبق نامه ۲۴ آبان ۱۴۰۱ از سوی مدیرعامل شرکت ملی پتروشیمی، حداقل ۲۵ درصد از عرضه محصولات پتروشیمی در بورس کالا باید به روشهای اعتباری انجام شود. شرکتهای تولیدکننده که دارای سابقه تولید ثبتشده و تاییدات مالیاتی هستند از این اعتبارات برای خریدهای خود استفاده میکردند. این تولیدکنندگان میگویند، آنها در تمام طول سال، چه رونق و چه رکود باشد برای تامین نیاز کارگاههای داخلی و حفظ سهم بازار مشتری ثابت بورس کالا بودهاند. فروش آنها به این مشتریان خرد نیز عمدتا به صورت اعتباری صورت میگرفته و حالا با ممنوعیت خرید اعتباری از بورس کالا، امکان خرید از آنها سلب و کارخانهها به تعطیلی نزدیک شدهاند.

بحث دوم این شرکتهای تولیدی آن است که عدم تخصیص ۲۵ درصد عرضه به شرکتهای تولیدی، منجر به جایگزین شدن تقاضا از سوی دلالان یا تولیدکنندگان صوری شده که ماده اولیه را بدون تامین نیاز داخل از مبادی غیرقانونی از کشور خارج میکنند. این گروه از سوداگران که نه صورتهای شفاف مالیاتی دارند و نه حقوق گمرکی میپردازند از طریق همدستی با تجار همسایه، عمدتا عراق، مواد اولیه را از بورس کالا خریده و بدون ارزش افزوده به طور غیرمستقیم خروج سرمایه انجام میدهند. بنابراین، لغو عرضه اعتباری در بورس کالا نیز تحت نفوذ لابیهای این افراد ذینفع بوده است.

مخالفان چه میگویند؟

اما در مصوبه کمیته تخصصی پتروشیمی نوشته شده «با هدف کنترل التهاب قیمت در بورس کالا» این خریدهای اعتباری متوقف شدهاند. مدافعان این اقدام به دو مساله اشاره میکنند. اولا، خرید اعتباری باعث میشود تا پول بیشتری در سمت تقاضای بورس کالا ایجاد شود. ثانیا، اطلاعات مربوط به شرکتهای تولیدی ناقص است و برخی از آنها شرکتهای صوری هستند که به ویژه در نبود سامانه بهینیاب، سهمیهشان در اختیار دلالان قرار گرفته که اگر امکان خرید اعتباری داشته باشند، سوداگری بیشتری انجام میدهند.

خطای تشخیص در بورس سهام و کالا؟

یک نکته بسیار مهم و شاید مغفول در تیم کارشناسی این مصوبه آن است که تقاضای خرید اعتباری در بورس کالا با بورس سهام ممکن است اشتباه گرفته شده باشد. در دوران التهاب بازارهای سهام، یکی از اقدامات رایج کاهش یا توقف کامل خریدهای اعتباری است. زیرا خرید اعتباری به طور عمومی توسط همه بازیگران بورس انجام میشود و در نتیجه در شرایط التهاب، امکان خرید اعتباری یعنی بالا رفتن تقاضای کاذب. به بیان ساده، اگر فرض کنیم بورسبازها ۱۰۰ واحد پول دارند و ۵۰ درصد هم میتوانند خرید اعتباری انجام دهند، یعنی تقاضای سهام معادل ۱۵۰ واحد میشود. اتفاقی که به رشد مصنوعی قیمتها از طریق سفتهبازی بیشتر در دوران التهاب کمک میکند.

اما به نظر میرسد تفاوتی مهم در خریدهای اعتباری بورس کالا وجود دارد. به این صورت که خریدهای اعتباری را در بورس کالا شرکتهای تولیدی انجام میدهند که ماده خریداری شده را نه برای سوداگری، بلکه برای تولید یک محصول نهایی استفاده میکنند. بنابراین، اگر توقف عرضه اعتباری منجر به حذف این متقاضیان از بازار و جایگزین شدن آنها با دلالانی شود که از اختلاف نرخ آزاد و نیما بهرهمند میشوند، بر خلاف قصد سیاستگذار، به نحوی در تنور التهاب بازار دمیده شده است.

ذینفعی در کار است؟

پاسخ به این بحث کارشناسی که توقف خرید اعتباری زمین را برای سوداگری هموارتر کرده یا خیر اهمیت بالایی دارد. نقش گروههای ذینفع در تصمیمسازیهای اقتصاد ایران به کرات قابل مشاهده است؛ افرادی که با تئوریسازیهای شبهواقعی، تصمیمات را به نفع خود تغییر میدهند.

حالا نیز یک تصمیم غلط، تولیدکننده واقعی را مجبور کرده ماده اولیه خود را از بورس کالا پس از رقابتهای شدید با معادل نرخ دلار آزاد بخرد و سپس در صورت صادرات باید ارز خود را با نرخ نیمایی تسویه کند. بنابراین، دلالی و قاچاق معکوس کالا به خارج از مرزها که چیزی جز خروج سرمایه نیست انگیزه کافی پیدا کرده است. پس به سادگی نمیتوان از گلایه تولیدکنندگان داخلی مبنی بر دستهای پشت پرده و همزمانی این واقعه با حذف فرآیند استفاده از اطلاعات بهینیاب عبور کرد.

آدرس غلط بورس کالا به جای دلار

نکته مهم پایانی آنکه باید متهم اصلی که جهش نرخ دلار است به وضوح در جلسات کارشناسی روشن شود. در غیر این صورت، نگرانی وجود دارد که مانند برخی تجربیات گذشته، گروهی از ذینفعان که به دنبال فضای غیرشفاف هستند، کاسه و کوزه را سر بورس کالا بشکنند و خواستار خروج محصولات از این بازار شفاف شوند. فاجعهای که در چند بار خروج داراییها از فضای شفاف بورس، هزینههای سنگینی را برای بخش واقعی اقتصاد و به نفع سوداگران به همراه داشته است.

تبادل نظر