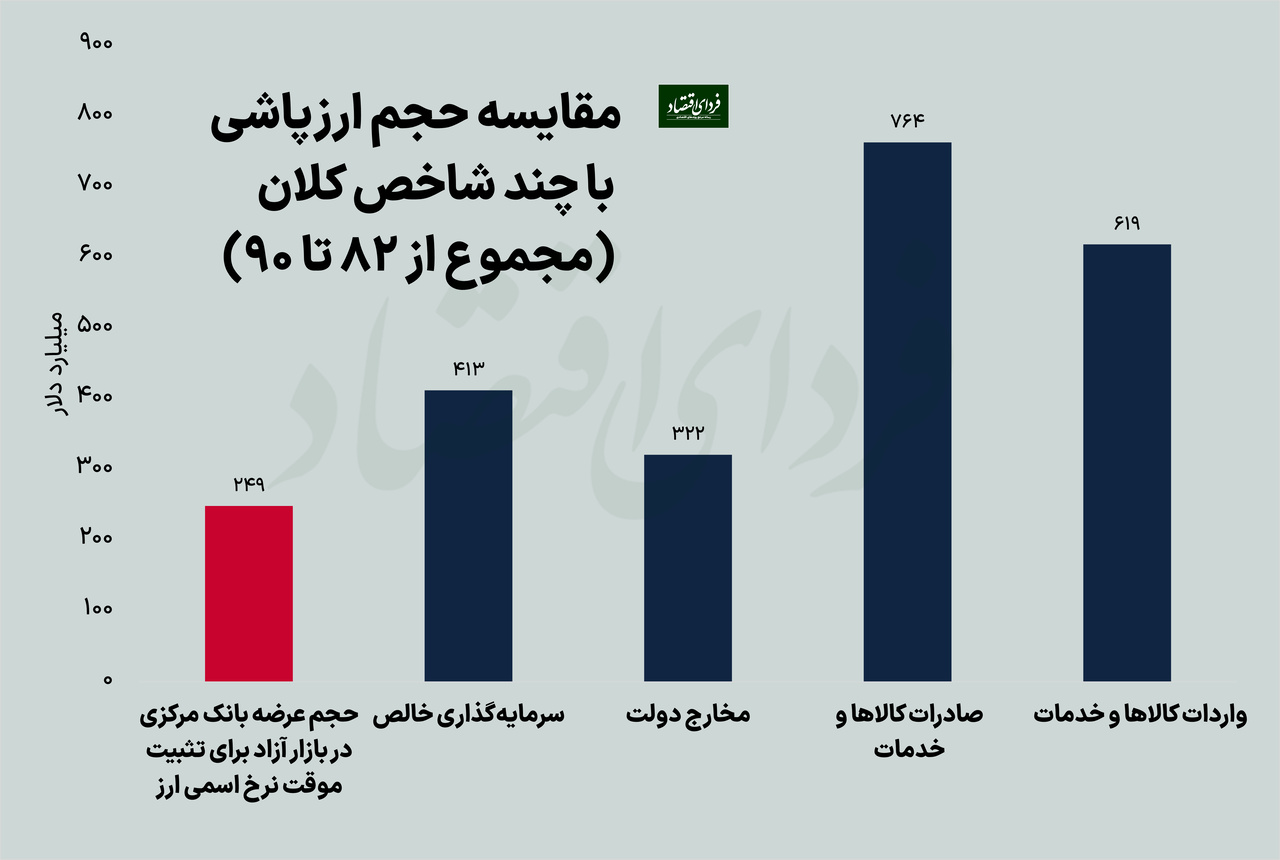

فردای اقتصاد: در زمینه بازار ارز، اصرار سیاستگذاران در ایران طی دهههای گذشته همیشه حفظ یک قیمت اسمی ثابت برای نرخ ارز بوده است؛ در حالی که در بلندمدت آنها همیشه از تورم شکست خوردهاند و دلار خود را به تورم رسانده و گاهی حتی از آن جلو زده است. آنها ابتدا به کمک دلارهای نفتی از نرخ مصوب و تصنعی خود دفاع میکنند. سپس وقتی درآمد نفتی کم شود، دست به قیمتگذاری دستوری و برخورد قهری با واسطهگران میکند. در نهایت هم پس از صرف هزینه زیاد ارزی و اختلال در بازار، نرخ ارز مسیر خود را میرود و جهش آن باعث ایجاد شوک به آحاد اقتصادی میشود. برای مثال با وجود این که در سالهای ۸۲ تا ۹۰ بانک مرکزی نزدیک به ۲۴۹ میلیارد دلار در بازار آزاد عرضه کرد -رقمی معادل نصف مخارج دولت و نصف سرمایهگذاری در ماشینآلات در همین مدت- اما در نهایت اقتصاد با تحمل شوکهای جهش ارزی شاهد رشد نرخ ارز همگام با تورم در میانمدت بود.

گزارشی که چندی پیش کمیسیون اقتصادی مجلس در نقد تثبیت نرخ اسمی ارز منتشر کرده بود، آمار و ارقام جالبی از حجم بالای مداخلات ارزی بانک مرکزی در چند مقطع در راستای تثبیت نرخ اسمی ارائه کرده است. موضوع و توصیه سیاستی این گزارش پیشتر به عنوان «انتقاد شدید مجلس به ارزپاشی دولت رئیسی» در فردای اقتصاد بررسی شده است.

گزارش کمیسیون اقتصادی اعلام کرده طی سالهای ۸۲ تا ۹۰ صادرات بالای نفتی دولت این آزادی عمل را به بانک مرکزی داد که با رقم بسیار بزرگ ۲۴۹ میلیارد دلار در بازار ارز غیررسمی مداخله کند. صرف این حجم بالای پترودلارها صرفاً برای تثبیت نرخ اسمی ارز بوده که باعث شده رشد آن از تورم عقب بماند و عملاً فنر آن فشرده شود. در نهایت در زمان کاهش درآمد نفتی و پیدایش انتظارات تورمی، به ناگهان جهش ارزی رخ داده است؛ نیمه دوم سال ۹۰ و نیمه اول ۹۱ شاهد یک افزایش بسیار سریع در نرخ دلار بازار آزاد بودند.

پس از جهش ارزی ابتدای دهه ۹۰، دوباره به خصوص در بازه سالهای ۹۳ تا ۹۶، بانک مرکزی برای حفظ سطح قیمت ارز مداخلات زیادی در بازار ارز داشته است؛ به طوری که بنا بر گزارش کمیسیون اقتصادی مجلس، در این بازه ۳۵ میلیارد دلار فروش ارز توسط بانک مرکزی تحت سرفصل مداخله ثبت شده است. با این حال پس از این حجم مداخله، نهایتاً جرقه جهش ارزی در سال ۹۷ زده شد و نرخ ارز در بازار آزاد از متوسط ۴۰۰۰ تومانی در ۹۶ به متوسط ۱۰۳۰۰ تومانی در ۹۷ رسید. گزارش این افزایش ناگهانی را بیشترین جهش در طول تاریخ ریال نامیده است.

حجم بالای مداخلات را چگونه میتوان فهمید؟

جمع اعداد گفتهشده از مداخلات ارزی طی دو دوره متفاوت گفتهشده، ۲۸۴ میلیارد دلار است. نمودار بالا نشان میدهد مقدار دلاری که بانک مرکزی در بازار عرضه کرده (در هشت سال ۸۲ تا ۹۰) تا موقتاً سطح نرخ ارز را در شرایط تورمی ثابت نگه دارد، در محدوده اعداد بزرگی مثل کل مصارف دولت قرار دارد. این حجم ارزپاشی بانک مرکزی بیش از نصف سرمایهگذاری خالص اقتصاد ایران طی دوره ۸۲ تا ۹۰ بوده است. این مقایسه نشان میدهد چه بخش عظیمی از منابع دلاری نفتی صرف سیاست اشتباه تثبیت نرخ اسمی ارز میشود. همچنین رقم این حجم عرضه دلار به قیمت امروز ارز در بازار آزاد حدوداً ۱۰ هزار هزار میلیارد تومان (۱۰ هزار همت) است که تقریبا دو برابر حجم نقدینگی کشور تا آبان امسال است. اما این تثبیت نرخ اسمی با این هزینه گزاف، که در تورم مزمن دورقمی ایران به معنی سرکوب موقت است، چه پیامدهایی داشته است؟

عرضه عظیم پترودلارها تولید داخلی را تخریب میکنند؟

طبق نمودار بالا حجم ارزپاشی ۸۲ تا ۹۰ بسیار به اختلاف صادرات و واردات (خالص صادرات کالاها و خدمات) در این بازه نزدیک بوده است. در واقع دلار حاصل از صادرات کشور که بخش بزرگ آن صادرات بخشهای نفتی است، بخشی از آن صرف واردات کالاها شده (عرضه به واردکنندهها) و بخش دیگری به صورت عرضه ارز در بازار آزاد از سوی بانک مرکزی استفاده شده است.

درست است که به اندازه اختلاف صادرات و واردات کشور، دلار در بازار آزاد عرضه شده، اما این سرکوب ارزی هم روی میزان صادرات و واردات مؤثر است؛ کاهش نرخ حقیقی ارز که به معنی رشد ارز کمتر از تورم است، باعث میشود به تدریج مزیت صادرات کاهش یافته و مزیت واردات بیشتر است. در این شرایط که کالای وارداتی ارزانتر میشود و کالای داخلی برای صادرات صرفه خود را از دست میدهد، صادرات کاهش و واردات افزایش مییابد. بنابراین تولید داخل و تا حدی اشتغال تحت اثر سرکوب ارزی آسیب میبیند. در واقع چنانچه این ارزپاشی برای تثبیت نرخ ارز نبود، مسیر اقتصاد ایران میتوانست متفاوت باشد، صادرات افزایش و واردات کاهش یابد و در نتیجه دلار بیشتری نسبت به دلارهای نفتی وارد کشور و صرف سرمایه گذاری بیشتر شود که در ادامه مصرف و رفاه را کاهش دهد. این در حالی است که پس از این دوره وفور درآمدهای نفتی بیش از یک دهه است که مصرف و سرمایه گذاری مسیری نزولی را در پیش گرفتهاند (موتور رشد رفاه چرا در دهه ۹۰ خاموش شد؟).

دلارهایی در خدمت خروج سرمایه

حفظ قیمت ارز در حالی که تورم عمومی بالا باعث افزایش قیمت کالاها و داراییهای مختلف میشود، باعث جذابیت آن به عنوان یک دارایی میشود، چرا که این دلارهای رانتی است که دولت در اختیار مردم قرار میدهد. بنابراین خود عرضه بالای ارز توسط دولت باعث میشود تقاضای آن از سوی آحاد اقتصادی افزایش یافته و در نتیجه بانک مرکزی مجبور به عرضه بیشتر جهت تثبیت نرخ شود. در نهایت اتقاقی که میافتد، یا تبدیل دلارهای نفتی به پسانداز فیزیکی اقشار پردرآمدتر میشود یا منجر به خروج سرمایه میشود که هر کدام که باشد به معنای خروج این سرمایهها از چرخه اقتصاد است.

در واقع نرخ ارز سکوبشده زمینه را برای خروج بیشتر سرمایه ایجاد میکند. تبدیل داراییهای متورم داخل به دلاری که نسبت به آنها «ارزان» است، باعث میشود خروج سرمایه از کشور به گزینه مطلوبتری بدل شود. بنابراین بخشی از عرضه عظیم دلار بانک مرکزی هم از کشور خارج میشود، بدون آن که ارزش افزودهای در داخل ایجاد کند. در نتیجه روند خروج سرمایه طی دو دهه گذشته همواره بالا بوده است (جهش بیسابقه خروج سرمایه در بهار).

سناریوی جایگزین چه بود؟

هر چند که راه اصلی ایجاد ثبات در بازار ارز مانند سایر بازارها، مهار تورم از سوی بانک مرکزی است، این نهاد پولی با ذخایر ارزیاش میتواند نوعی ثبات نسبی را در بازار ارز ایجاد کند؛ این ثبات نمیتواند در نرخ اسمی ارز ایجاد شود؛ یعنی نمیتوان یک قیمت ۴۲۰۰ یا ۲۸۵۰۰ تومانی برای دلار تعیین کرد، در حالی که تورم چهل تا پنجاه درصدی در اقتصاد حاکم است. در واقع جدا از اشتباه قیمتگذاری دستوری و برخورد پلیسی با خرید و فروش ارز برای حفظ نرخ تعیینشده، حتی اگر بانک مرکزی به حجم بالایی از دلار نفتی دسترسی دارد، نباید آن را برای حفظ قیمت اسمی دلار خرج کند.

تجربه بررسیشده در سالهای ۸۲ تا ۹۰ نشان میدهد چنین مداخلهای فقط باعث هدررفت ذخایر میشود. اما اگر بانک مرکزی به صورت پیوسته نرخ هدفش برای دلار را با تورم بهروز کند و یک دالان هدف داشته باشد که میزان نوسان حول نرخ هدف را مشخص کند، حدی از پیشبینیپذیری در بازار ارز به وجود خواهد آمد. فعالان اقتصادی همزمان که خواهند دانست ارز همراه با تورم افزایش پیدا میکند و در نتیجه جهش ناگهانی نخواهد داشت، این اطمینان را دارند که اگر در زمانی ارز دچار نوسان بیش از حد -چه کاهش زیاد و چه افزایش زیاد- شود، بانک مرکزی مداخله مقطعی و کوچکی برای بازگرداندن نرخ به دالان خواهد کرد؛ یعنی اگر نرخ ارز از پیشبینیها بسیار کمتر شده، بانک مرکزی دست به خرید خواهد زد و اگر برعکس آن رخ دهد، از ذخایرش استفاده میکند. داشتن ذخایر برای مواقع بحران و نوسان، مشروط به این است که پیشتر بانک مرکزی منابع خود را صرف دفاع از یک نرخ ثابت تصنعی در بازار ارز نکرده باشد و دلارهای نفتی را برای این هدفگذاری اشتباه هدر نداده باشد. اتفاقی که به نظر میرسد همچنان در اقتصاد ایران در حال تکرار است.

تبادل نظر