شاید سؤال مهم برای بسیاری از سپردهگذاران این باشد که آیا این تغییر نرخ شامل همه سپردههای فعلی میشود یا برای دریافت سود بیشتر باید حسابهای قبلی را لغو و حساب جدید باز کنند؟ چالش و ابهام دیگر و مهمتر هم این است که آیا استفاده از ابزار نرخ بهره بانکی در این شرایط باعث کنترل نرخ تورم و فروکش کردن انتظارات تورمی خواهد شد و ماندگاری پول در حسابهای سرمایهگذاری را تقویت میکند؟

سود بانکی بالا رفت یا کم شد؟

بخشنامه دوشنبه شب بانک مرکزی نشان میدهد نرخ سود بانکی نسبت به گذشته افزایش یافته و قرار است به سپردههای یکساله ۲۰.۵درصد سود پرداخت شود. با این حال میتوان تصمیم سیاستگذاران پولی را یک عقبگرد به شمار آورد.

پیش از این هیأت عامل بانک مرکزی در روزهای پایانی ریاست علی صالحآبادی، نرخ سود اوراق گواهی سپرده یکساله بانکها را تا ۲۳درصد افزایش داده اما گفته میشود که این نرخ سود برای سپردهگذاران جذاب نبوده و انتظار میرفت که شورای پول و اعتبار نرخ سود سپردههای یکساله را دستکم بین ۲۳تا ۲۵درصد افزایش دهد.

اما تصمیم جدید نشان از عقبنشینی ۲.۵درصدی نسبت به نرخ سود اوراق گواهی سپرده دارد. اتفاقی که میتواند بانک مرکزی را در کنترل نرخ تورم با چالش جدی مواجه سازد. چنانکه حتی نرخ سود سپردههای ۳ساله هم کمتر از نرخ سودی بود که علی صالحآبادی در روزهای آخر ابلاغ کرد و محمدرضا فرزین چند روز پس از ورود به بانک مرکزی به آن پایان داد.

تکلیف سپردههای فعلی چه میشود؟

برای بسیاری از سپردهگذاران فعلی سؤال مهم این است که تکلیف پولشان چه میشود؟ پاسخ روشن است اگر بخواهند سود بیشتری بگیرند، باید حسابهای فعلی را ببندند و بانکها به دستور بانک مرکزی باید با اعمال نرخ شکست یعنی کم کردن یک درصدی سود، حسابهای قبلی را بسته و حساب جدید با نرخ جدید باز کنند. البته ممکن است برخی بانکها برای جلوگیری از مهاجرت پول بهگونهای بانک مرکزی را دور زده و نرخ شکست را اعمال نکنند با این حال گزینه بهتر این است که حساب جدید باز شود. پس کسانی که میخواهند سود جدید بگیرند، ابتدا به شعبه بانک مراجعه و جزییات را جویا شوند.

سود چقدر تغییر کرد؟

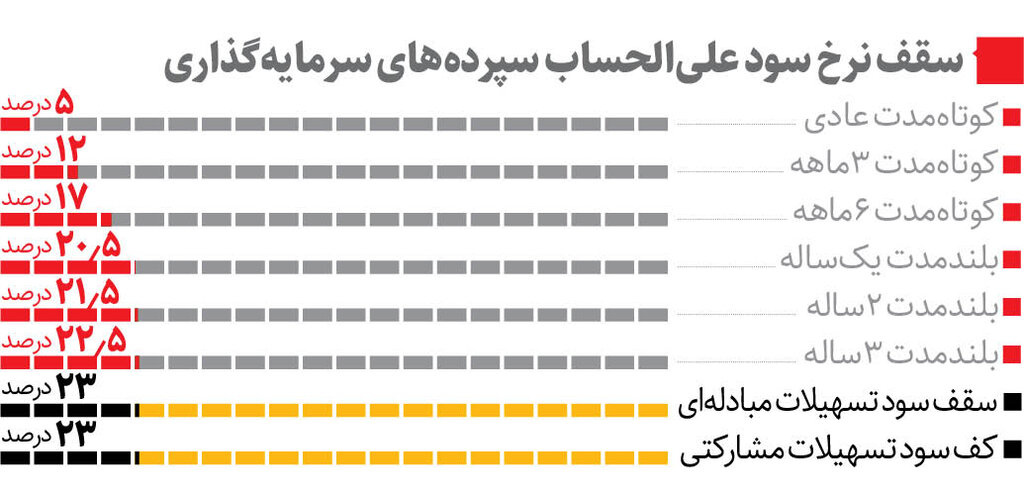

با تصمیم جدید نرخ سود تسهیلات مبادلهای با افزایش ۵درصدی از ۱۸درصد به ۲۳درصد و کف نرخ سود تسهیلات غیرمبادلهای یا مشارکتی به ۲۳درصد رسیده است. همچنین نرخ سود سپردههای کوتاهمدت نصف شد و از ۱۰درصد به ۵درصد کاهش یافت و نرخ سود سپردههای ۳ماهه بدون تغییر روی ۱۲درصد تثبیت شد و به جای آن سود سپردههای ۶ماهه با ۳درصد افزایش از ۱۴درصد به ۱۷درصد رسید.

نتیجه نهایی اینکه نرخ سود سپردههای یکساله نزد بانکها از ۱۶درصد با ۴.۵درصد رشد به ۲۰.۵درصد رسید. این گزارش میافزاید: نرخ سود سپردههای ۲ساله که تیرماه سال۱۳۹۹ به ۱۸درصد رسیده با تصمیم جدید به ۲۱.۵درصد و نرخ سود سپردههای دوساله هم به ۲۲.۵درصد تغییر کرد و بانک مرکزی امیدوار است که مردم را به سمت سرمایهگذاری بلندمدت نزد بانکها هدایت کند.

بازندگان و برندگان سود بانکی

بیتردید آن دسته از سپردهگذارانی که همچنان از ریسک کردن گریزان هستند، برنده افزایش نرخ سود سپردهها هستند هرچند که نسبت به کسانی که اقدام به خرید اوراق گواهی سپرده سرمایهگذاری یکساله کرده باشند، ۲.۵درصد عقب ماندهاند. البته اگر سیاست جدید پولی باعث کاهش تورم و فروکش کردن انتظارات تورمی شود، بازهم ارزش پسانداز سپردهگذاران بانکی کمتر کاهش مییابد.

بازندگان افزایش نرخ سود اما گیرندگان تسهیلات هستند چراکه باید از این به بعد وام با ۵درصد نرخ سود بالاتر بگیرند. بازندگان دیگر این افزایش نرخ سود اما بانکهایی هستند که تراز عملیاتیشان منفی است یعنی هزینه سود سپردههای آنها بیشتر از درآمدشان از محل تسهیلات باشد.

خریداران اوراق گواهی سپرده بانکی در سود

با سیاست جدید پولی، افرادی که اقدام به خرید اوراق گواهی سپرده بانکی کرده باشند، خوشحال خواهند بود چرا که ۲.۵درصد بالاتر از سود یکساله میگیرند و بعید است کسی که بخواهد پولاش را نزد بانک سپرده کند، اوراق را پس بدهد. با این حال اگر کسی هم بخواهد این اوراق را قبل از سررسید به بانک برگرداند، ۱۰درصد سود دریافت میکند، مگر اینکه منتظر بماند تا مسیر معاملات ثانویه اوراق در بازار سرمایه باز شود و آن زمان نرخ قطعی را عرضه و تقاضا تعیین میکند.

خبر خوب برای متقاضیان وامهای خرد

خبر خوب برای گیرندگان تسهیلات خرد بانکی این است که بانک مرکزی اعلام کرده دریافت هرگونه وثیقه نقدی قبل یا بعد از اعطای تسهیلات یا مسدود شدن بخشی از تسهیلات اعطایی به هر نحو توسط بانکها ممنوع است.

معمای بزرگ اما اینجاست که با این افزایش نرخ سود تسهیلات، گیرندگان وام ضرر خواهند کرد؟ پاسخ منفی است مگر اینکه بانک مرکزی موفق شود نرخ تورم را سال آینده به زیر ۲۳درصد کاهش دهد که بعید بهنظر میرسد.

پایان تردید سهامداران

تصمیم جدید پولی به تردید سهامداران پایان داده چرا که مدتها بود که آنها نگران افزایش نرخ بهره بانکی و اثر آن بر جریان نقدینگی در معاملات بازار سهام بودند. با تخلیه روانی اثر سیاست جدید پولی انتظار میرود که ریسک تغییر نرخ بهره دستکم تا یک سال آینده از بورس خارج شود و واکنش روز گذشته معاملات بازار سهام و مثبت شدن شاخص کل بورس نشان میدهد که دستکم در کوتاهمدت مهاجرت شدید پول از بازار سهام به سمت بازار پول ناشی از تغییر نرخ بهره بانکی رخ نخواهد داد و بخشنامه بانک مرکزی از آن جهت که به تعدیل نرخ بهره واقعی نسبت به نرخ سود گواهی سپرده سرمایهگذاری تفسیر میشود، رضایت نسبی فعالان بازار سهام را به همراه دارد.

منبع: همشهری

تبادل نظر