فردای اقتصاد: از یکشنبه هفته جاری بعد از مدتها کشوقوس بالاخره دولت از سامانه مولدسازی داراییهایش رونمایی کرد تا پروژه مولدسازی اموال راکد دولتی کلید بخورد. پروژهای پیچیده که در سناریوهای اجرایی مختلف میتواند آثار متفاوتی بر بازارها داشته باشد. به عنوان مثال در سناریو بدبینانه اگر این املاک به صورت یکجا به افرادی فروخته شود که از بانکها و در واقع از بانک مرکزی وام گرفته باشند، چنین اتفاقی میتواند شرایط بحرانی بازارهای دارایی را بیش از پیش آشفته کند. اما در صورت اجرای صحیح هم میتواند ناجی دولت از تله بدهی و کسری بودجه شود و هم به واسطه عرضه گسترده داراییهای عمدتا ملکی دولت میتواند آبی بر آتش التهاب بازارها و همچنین تورمهای سر به فلک گذاشته شود. اما با توجه به این که بخش عمده این داراییها املاک و زمین هستند، دولت چگونه میتواند این داراییها را به نحو احسن نقد کند؟

صندوقهای املاک مسیر بورسی نقد شدن داراییهای دولت؟

صندوقهای املاک و مستغلات و صندوقهای زمین و ساختمان دو نوع صندوقی هستند که میتوانند منجر به نقد شدن داراییهای دولت شوند. صندوقهای املاک و مستغلات (Reit) صندوقهایی هستند که املاک آماده بهرهبرداری خریداری میکنند و سهامداران آنها از طریق افزایش ارزش ملک و همچنین اجارهداری کسب سود میکنند. صندوقهای زمین و ساختمان هم به این گونه عمل میکنند که در پذیرهنویسی مقداری سرمایه جذب میکنند و سپس با آن سرمایه اقدام به خرید زمین و ساخت ساختمان در آن میکنند. به این ترتیب به نظر میرسد که از مسیر این دو نوع صندوق و بازار سرمایه دولت میتواند انبوه دارایی های غیرمولد خود را نقد کند.

صندوقهای املاک و مستغلات حلقه گمشده بازارها در ایران؟

از حدود ۳ دهه قبل بعد از پایان یافتن جنگ تحمیلی به واسطه از بین رفتن تولید و آغاز تورمهای سنگین، بازار ملک آرام آرام تبدیل به بزرگترین بازار دارایی ایرانیان شد. بازار ملکی که در دنیا عمدتا نقش مصرفی دارد و در کشوری مانند آمریکا حدود ۳۰ درصد از ثروت خانوار را جذب کرده است، در ایران بیش از ۸۰ درصد ثروت خانوارها را تشکیل میدهد. به این ترتیب به نظر میرسد جذابترین بازار برای ایرانیان بازار مسکن است.

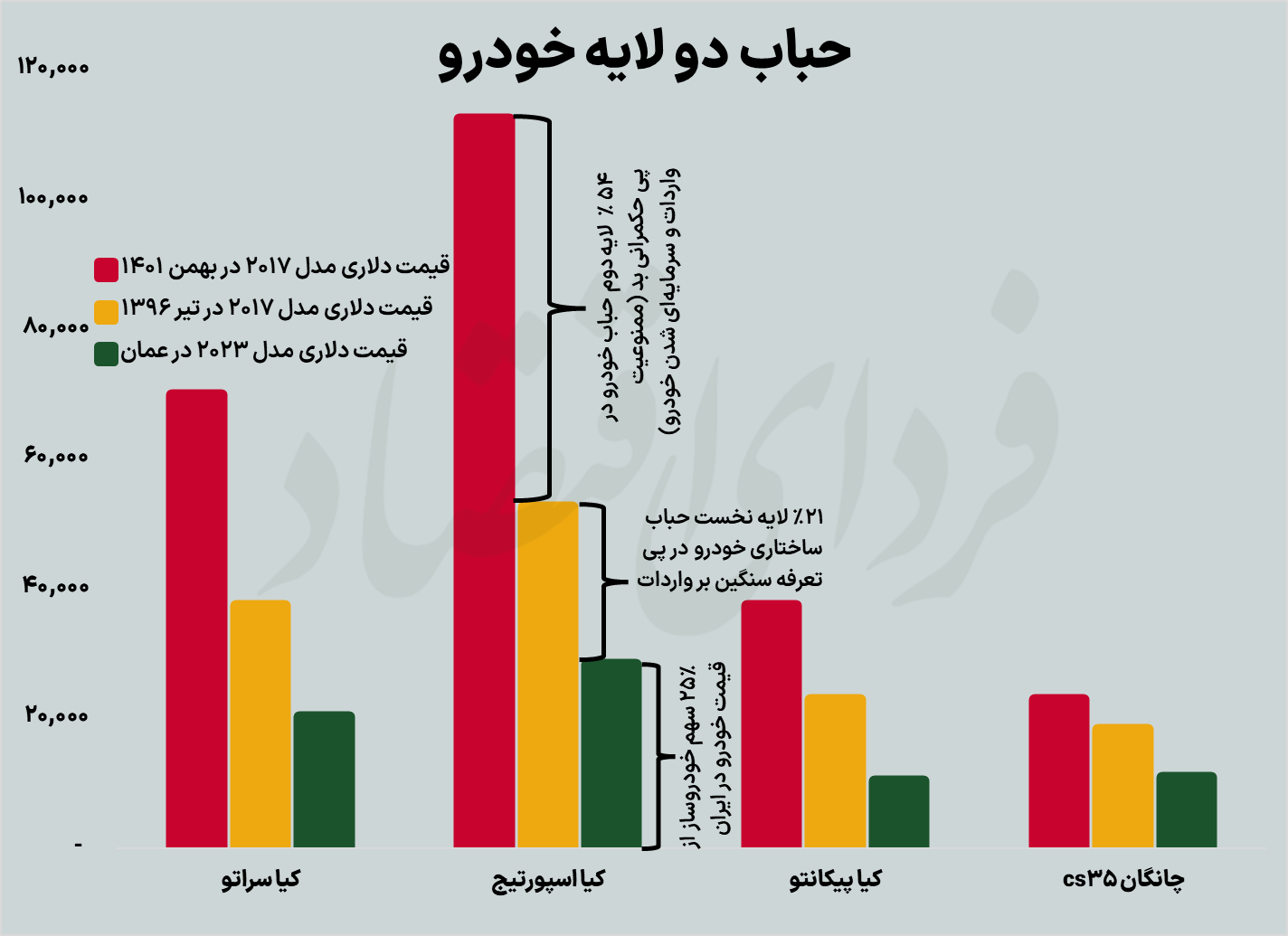

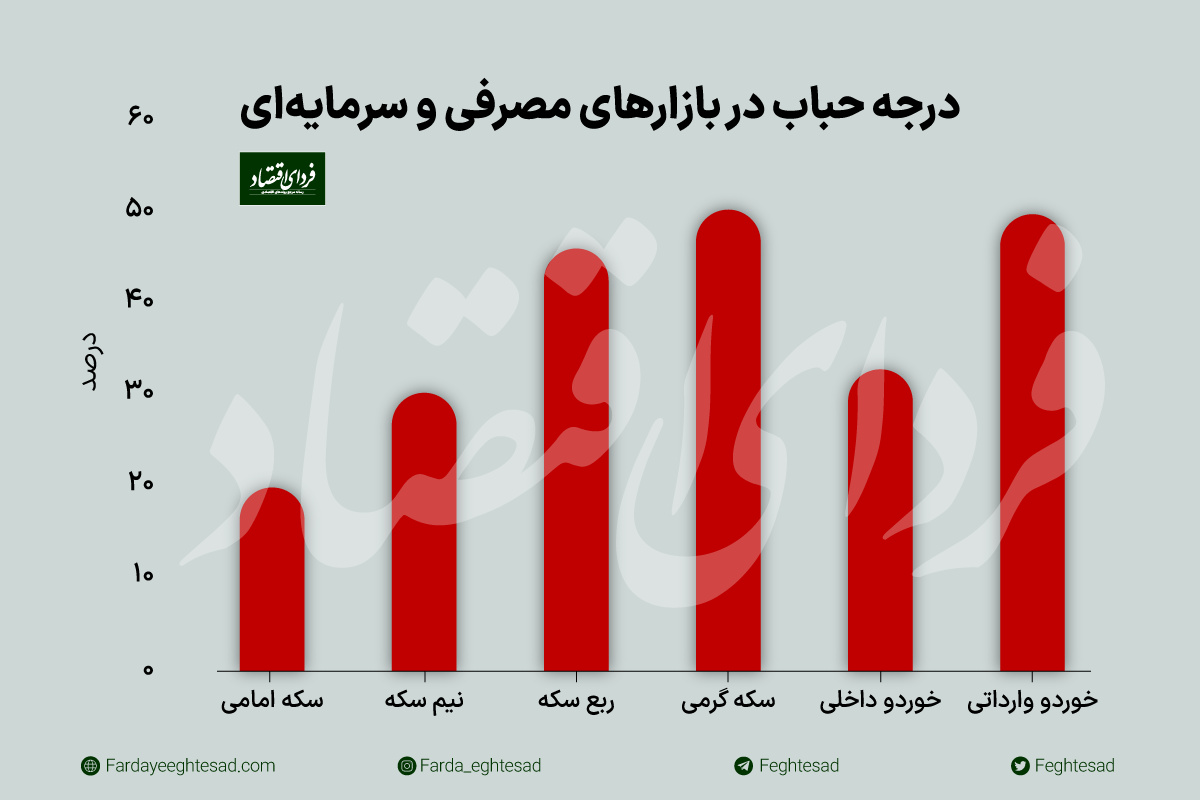

اما در سالهای اخیر به واسطه رشد دیوانهوار قیمت املاک به ویژه در کلانشهرها، خرید ملک برای سرمایههای کمتر از میلیارد تقریبا ناممکن شده است. از جهتی دیگر بازار سهام هم که در سالهای ۹۸ و ۹۹ تبدیل به مامنی برای بخشی از سرمایههای خرد شده بود به واسطه سقوط آزادی که داشت و رشته سیاستگذاریهای اشتباه، دوباره کم رونق شد. در چنین شرایطی سرمایههای خرد راهی نداشتند جز بازارهایی مانند خودرو، طلا و ارز. هجوم تقاضای سرمایهای به بازاری مانند خودرو باعث ایجاد ابرحباب قیمت خودرو شده است. به طوری که خودروهای وارداتی که حالا چند سالیست که دیگر وارد نمیشوند تا ۵ برابر ارزش واقعیشان رشد کردند و قیمت دلاری خودروهای داخلی پرتیراژ هم به سقف تاریخی رسید.

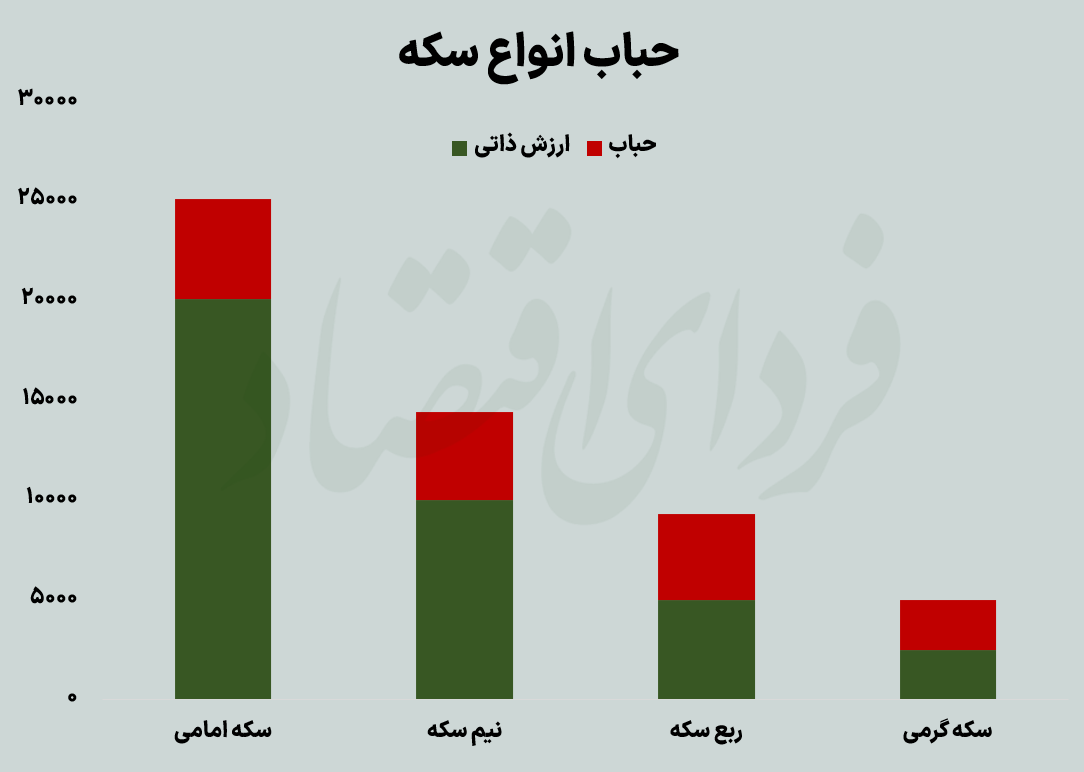

البته این حباب تنها مختص بازار خودرو نبود و طلا و ارز وضعیت بهتری نداشتند. به طوری که حباب قطعات مختلف سکه به ۲۰ تا ۵۱ درصد رسیده است. این یعنی برای خرید سکه گرمی که ارزش طلای آن حدود ۲.۴ میلیون تومان است باید ۵ میلیون تومان پرداخت کرد. عامل اصلی این حباب که در قطعات کوچکتر سکه بیشتر میشود هم تقاضاهای خرد سنگین برای خرید این داراییها است. البته این حبابهای ۵۰ درصدی با فرض معقول بودن قیمت دلار ۴۵ هزار تومانی است. در حالی که بررسیها نشان میدهد که به علت تقاضای بالا برای خرید و کمبود شدید اسکناس در کشور، قیمت دلار هم بیش از حد نرمال رشد کرده است. به عبارتی این ابزارهای جدید که دولت میتواند با کمک بخش خصوصی و همچنین به واسطه داراییهای ملکی بسیار بزرگ خودش ایجاد کند، میتواند حتی بر قیمت ارز و کنترل کلی انتظارات تورمی هم اثرگذار شود.

حال اگر امکان سرمایهگذاری در ملک با سرمایههای خرد فراهم شود به نظر میرسد یکی از مهمترین منافع حاصل از آن کاهش و تخلیه حباب سایر دارایی هاست.

ضامن نقدشوندگی املاک دولتی

چند سالیست که دولت به دنبال نقد کردن دارایی های خود و همچنین برخی بانکها است. اما از هر راهی که رفته شد خریداری برای این املاک سنگین وجود نداشت. ایران مال در بهمن ۹۹ با قیمت ۸۵ هزار میلیارد تومانی آگهی شد اما مشتری به این بزرگی وجود نداشت. همین ملک خاص اگر فرض کنیم قیمتگذاری دو سال قبل همین ملک خاص درست بوده، با توجه به تورمهای ملکی سنگین در دو سال اخیر حالا میتواند بیش از ۱۳۰ همت ارزش داشته باشد، اما کدام سرمایهگذاری حاضر است در این بیثباتی اقتصادی نزدیک به ۳ میلیارد دلار (معادل نیمی از طلب ایران از کره جنوبی) در یک پاساژ تجاری سرمایه گذاری کند؟

برخی تخمینها حاکی از ارزش حدودا ۵۰ میلیون میلیارد تومانی (۵۰ هزار همت) ارزش بازار مسکن در ایرانم است که برآوردها نشان میدهد قریب به یک پنجم این رقم را داراییهای غیرمولد دولت و سایر نهادهای حکومتی تشکیل میدهد. نقد شدن این حجم عظیم دارایی با واگذاری و فروش یکجا تقریبا ناممکن است. اما سرمایههای خرد در این مسیر میتوانند کمک بسیار شایانی به این نقدشوندگی کنند.

بحران ملکی تسکین مییابد؟

اما دیگر اثر مهم مولدسازی از مسیر صندوقهای سرمایهگذاری، تسکین بازار مسکن به عنوان اثرگذارترین بازار بر رفاه خانوار است. بازای که در تهران بیش از نیمی از درآمد خانوادهها و در سایر نقاط کشور هم بیش از یک سوم درآمدها را میبلعد. حال عرضه شدن داراییهای ملکی غیرمولد دولت در بازار میتواند ناگهان املاک قابل استفاده توسط مردم را تا ۲۵ درصد افزایش دهد و ساختوساز و عرضه ملکی را رونق ببخشد. از طرفی دیگر با راه افتادن اجارهداری حرفهای، ابزارهای تنظیمگری دولت هم میتواند بهتر، دقیقتر و هدفمندتر کار کند.

تبادل نظر