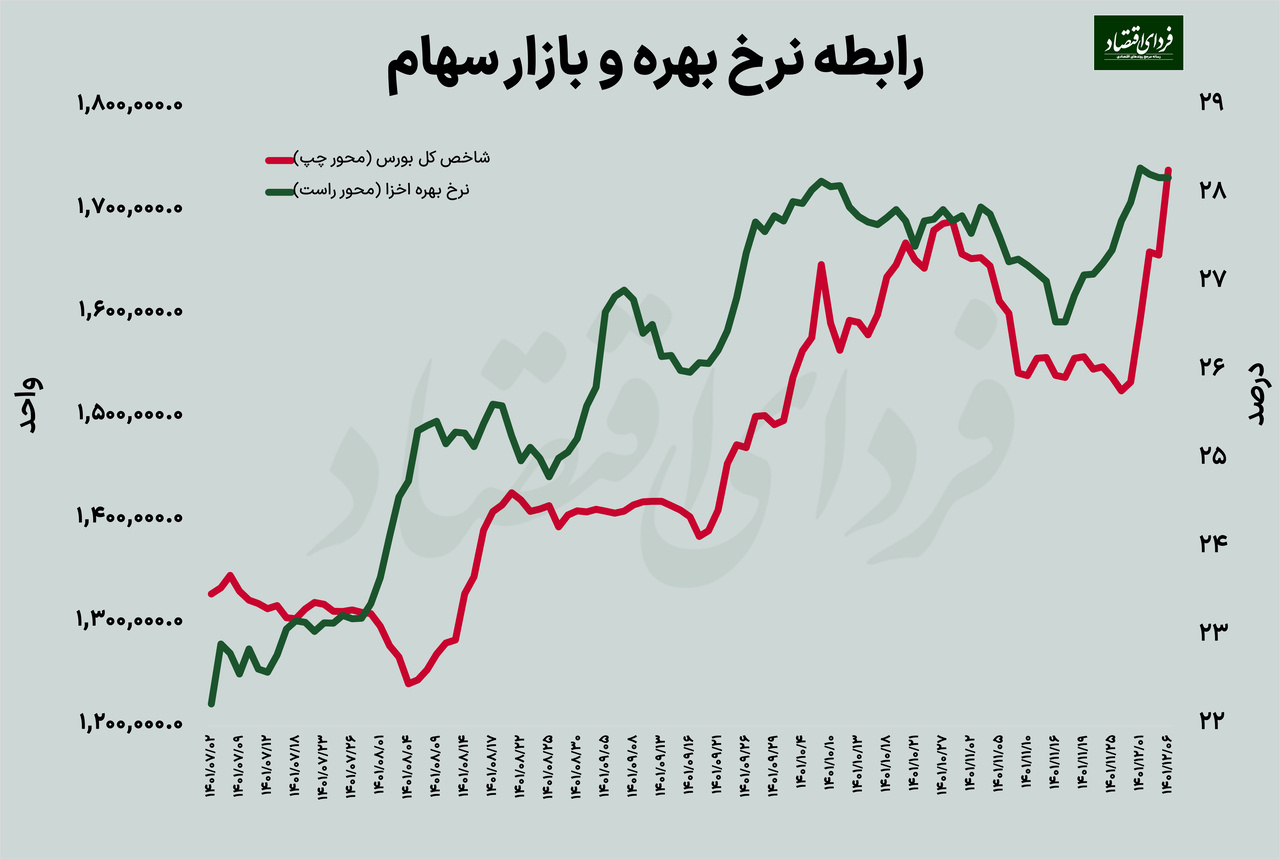

فردای اقتصاد: معمولاً انتظار میرود با افزایش نرخ بهره، استقبال از بازار سهام کاهش یابد و روند رشد شاخص آن کند یا کاهشی شود. با این حال مقایسه وضعیت شاخص کل بورس تهران با نرخ بهره اسناد خزانه دولت (اخزا) در ماههای اخیر نشان میدهد به طور کلی هر دو روندی صعودی را طی کردهاند. در واقع افزایش نرخ بهره نتوانسته مانع صعود این شاخص شود. علت این رفتار که مطابق با رابطه معمول بورس و نرخ سود است، چه میتواند باشد؟

در مباحث اقتصادی و مالی، به طور معمول رابطه معکوسی بین نرخ بهره و شاخصهای بورس وجود دارد به طوری که با افزایش نرخ بهره، روند شاخصهای بورس نزولی شده و بالعکس. برای مثال طی یکسال گذشته و با افزایش نرخ بهره در آمریکا، روند شاخصهای سهام نیز در این کشور نزولی بوده است. این امر بدین خاطر است که با افزایش نرخ بهره، افراد حاضرند مبلغ کمتری را برای مقدار مشخصی از سود شرکتها پرداخت کنند و اصطلاحا قیمت به سود شرکتها کاهش مییابد. با این حال در ایران، در برخی دورهها شاهد هستیم که با وجود افزایش نرخ بهره، شاخص کل بورس نیز روند صعودی به خود گرفته است. لذا این سوال مطرح میشود که چه عواملی در بعضی مواقع سبب چنین نتایج متفاوتی شده است.

نرخ بهره؛ علت یا معلول؟

برای بررسی این موضوع، لازم است که هم بر مکانیزم تغییر نرخ بهره و هم بر اختلاف نرخ بهره اسمی و تورم تمرکز کرد. در شرایطی که نرخ بهره به صورت یک عامل مستقل توسط سیاستگذار پولی تغییر کند، در این شرایط قادر خواهد بود تا نقش موثری در اثرگذاری بر سایر متغیرهای کلان اقتصادی داشته باشد. به این صورت که از یک طرف با افزایش نرخ بهره، سپردهگذاری شهروندان در بانکها افزایش یافته و از سوی دیگر به دلیل افزایش هزینه استقراض، درخواست دریافت تسهیلات توسط کسبوکارها کاهش مییابد و این دو کانال از طریق کاهش تقاضا در کل اقتصاد، نهایتا سبب کاهش تورم میشوند.

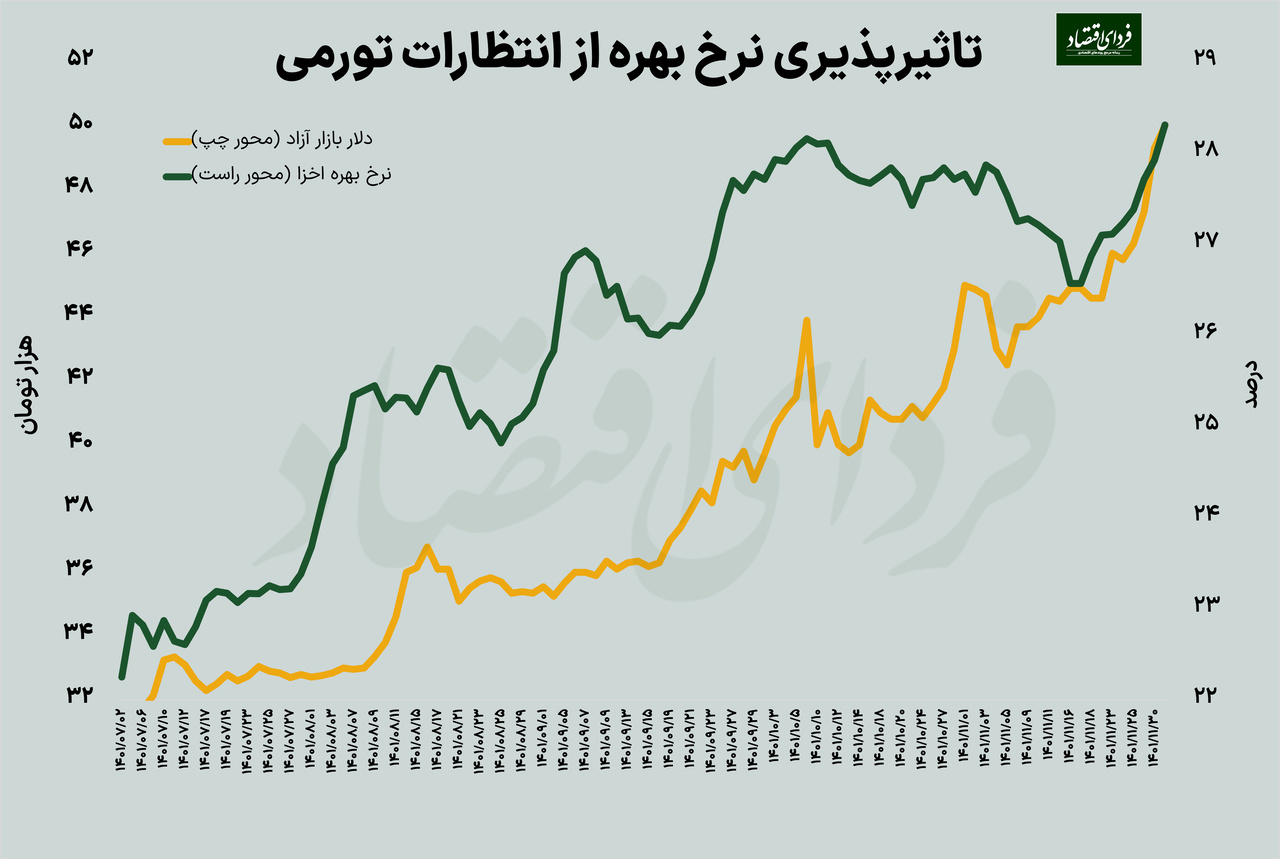

با این حال این قضیه زمانی موثر خواهد بود که یا طبق قاعده تیلور، نرخ بهره اسمی بیشتر از تورم افزایش یابد یا انتظارات تورمی کاهش یابد. در مورد نکته اول، با توجه به اختلاف بیش از ۲۵ درصدی نرخ تورم و نرخ بهره در ایران، افزایش اندک در نرخ بهره سیاستی، تاثیر چندانی بر کاهش تقاضا نداشته است. اما در مورد نکته دوم، از آنجا که رابطه مستقیمی بین نرخ بهره اسمی و نرخ تورم وجود دارد، افزایش در نرخ تورم انتظاری با افزایش در نرخ بهره اسمی غیرسیاستی جبران میشود به طوری که نرخ بهره واقعی تا حدودی ثابت بماند. این قضیه در ایران نیز صادق بوده و به این دلیل که نقدینگی همچنان در حال افزایش بوده و سبب تشدید انتظارات تورمی میشود، معمولا نرخ بهره غیرسیاستی معلول بوده و همراه با انتظارات تورمی افزایش مییابد تا مقداری از کاهش در نرخ بهره حقیقی را جبران کند.

بر این اساس، در مورد رابطه نرخ بهره و بازار بورس در ایران، چون علیت از سمت نرخ بهره نبوده و ناشی از انتظارات تورمی است، لذا بازار سهام و نرخ بهره اوراق بدهی، متاثر از آن صعودی میشوند و رابطه بین آنها مستقیم است. به طور معمول در دورههایی که نرخ ارز ناشی از کنترل انتظارات تورمی و افزایش منابع ارزی در دسترس، جهشهای بالایی نداشته، سیاستهای پولی توانایی تاثیرگذاری بالایی داشته و لذا در آن دورهها رابطه نرخ بهره سیاستی و بازار سهام نیز منفی بوده است.

اثر انتظارات تورمی بر بازارهای مختلف

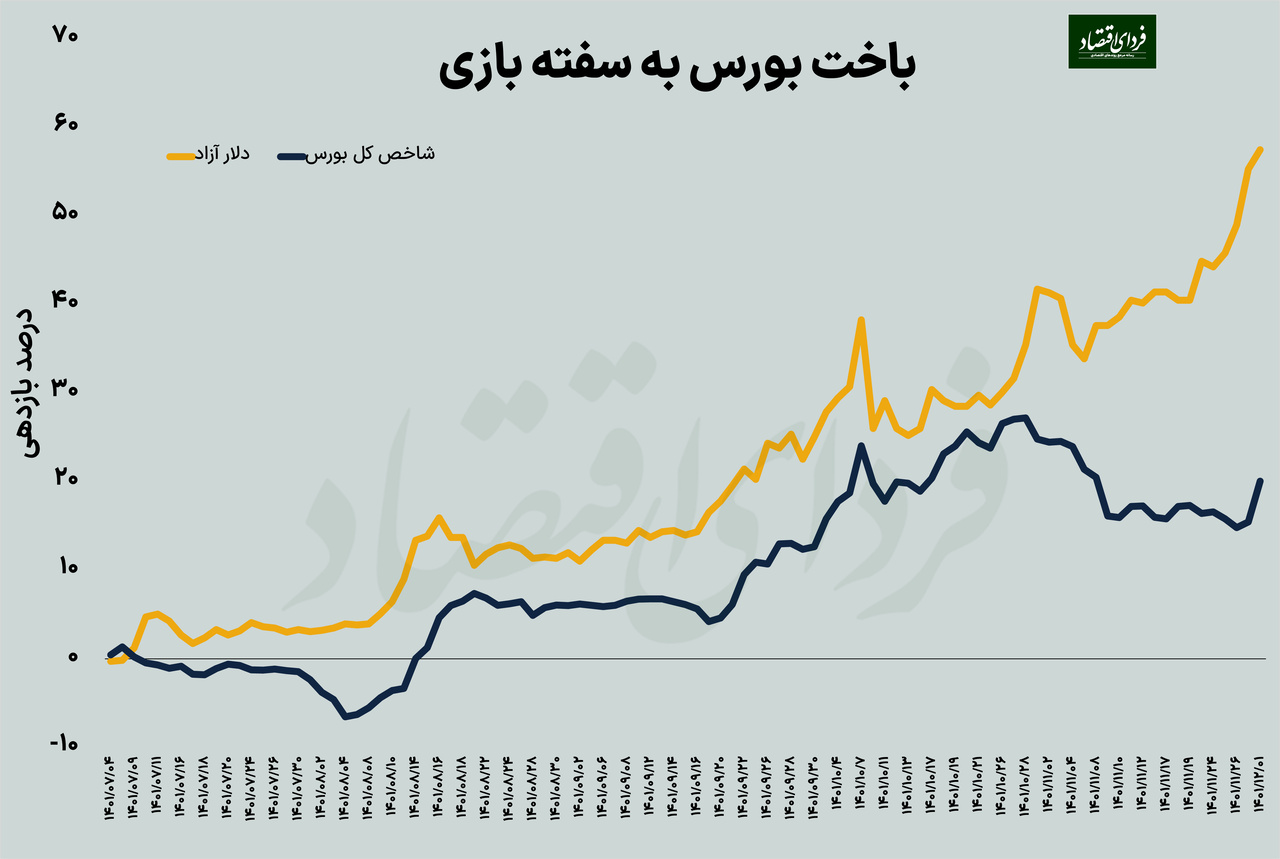

در زمان افزایش انتظارات تورمی، افراد برای پوشش تورم، بازارهای دارایی مختلف را انتخاب میکنند، با این حال در کوتاهمدت، انتظارات تورمی باعث رشد فزاینده بازارهای غیرمولد شده و بازارهای سرمایهگذاری رسمی مانند تولید و بورس، به دلیل وجود قیمتگذاری دستوری و عدم تطبیق با تورم، رشد کمتری را تجربه میکنند. همانطور که در نمودار زیر مشاهده میشود، در حالی که از ابتدای پاییز، دلار بازار آزاد حدود ۶۰ درصد بازدهی داشته، شاخص کل بورس بازدهی ۲۰ درصدی را به ثبت رسانده و نتوانسته است همگام با انتظارات تورمی، افزایش ارتفاع دهد. این جاماندگی در مقایسه با سکه تمام بهار آزادی که بازده بیش از ۱۰۰ درصدی را در این دوره کسب کرده، به مراتب کمتر است.

پیامد چنین نتایجی برای فعالان اقتصادی این است که در زمان افزایش انتظارات تورمی، سراغ بازارهایی بروند که دولت، توانایی اثرگذاری کمتری بر آنها دارد و از قضا این بازارها مولد نبوده و لذا بخش مولد را با چالش بیشتری مواجه میکنند. چرا که از یک طرف افزایش انتظارات تورمی سبب افزایش قیمت دلار شده و هزینههای شرکتها (از جمله نرخ بهره که در بالا به آن اشاره شد) را افزایش میدهد در حالی که قیمتهای فروش آنها تحت تاثیر قیمتگذاری دستوری، چندان افزایش نمییابند و این قضیه تاثیر منفی بر سودآوری آنها میگذارد. از طرف دیگر فعالان با دیدن این شرایط، سرمایهگذاری خود در این بخشها را کم کرده و سرمایههای خود را به سمت بازارهای غیرمولد روانه میکنند و وضعیت بالا تشدید میشود. شاهد این قضیه نیز در یک دهه گذشته، رشد افسارگسیخته بازارهای غیرمولد نسبت به رشد نقدینگی و نیز روند نزولی سرمایهگذاری است.

در همین رابطه بخوانید:

افت سرمایهگذاری در سایه بیثباتی

پیش بینی بازارها از آینده رشد و تورم

بر این اساس، در صورتی که سیاستگذاران به دنبال هدایت نقدینگی به سمت تولید هستند، باید به گونهای سیاستگذاری اقتصادی را انجام دهند که سرمایهگذاری در بخشهای مولد، بازدهی بالاتری نسبت به بخشهای غیرمولد داشته باشد. لازمه این کار این است که اولا بخشهای مولد بتوانند متناسب با افزایش تورم، قیمتهای فروش خود را تعدیل کنند و از تورم عقب نمانند تا سرمایهگذاران بتوانند از حفظ ارزش پول خود مطمئن باشند. ثانیا انتظارات تورمی را با کنترل کسری بودجه و متنوع کردن درآمدهای دولت، مدیریت کنند تا از طریق نزدیک کردن تورم به نرخ بهره، سیاستگذاری پولی قابلیت اثرگذاری بر تورم را داشته باشد چرا که در حال حاضر نرخ بهره حقیقی حدود ۲۵ درصد منفی بوده و به دلیل اثرات رکودی افزایش نرخ بهره، استفاده از قاعده تیلور در افزایش نرخ بهره، چندان قابل قبول به نظر نمیرسد. ثالثا جهت پوشش دادن ریسک تورم و جلوگیری از وجود تقاضای اضافی برای ارز، سپردههای دلاری در نظر گرفته شود تا فشار ناشی از کمبود ارز، اثر مضاعفی بر بازار نگذارد. در غیر اینصورت و با ادامه سیاستهای قبلی، انتظار نتایج متفاوت، دور از ذهن به نظر میرسد.

تبادل نظر