فردای اقتصاد: اختلال در رگولاتوری و سیاستگذاری پولی بار دیگر اقتصاد ایران را به ورطهای انداخته که به اصطلاح «هم چوب را خورد، هم پیاز را و هم پول داد». طبق تازهترین مشاهدات و بررسیهای «فردای اقتصاد»، رقابتی شدید میان بانکها برای جذب سپرده به راه افتاده و انعکاس آن در بازار سرمایه نیز به جنگ نرخ سود میان صندوقها منجر شده است. از این رو رگولاتوری ضعیف و مواخذه نکردن متخلفان یا بازیگران خوب را از میدان رقابت خارج میکند یا آنها را نیز به تخلفی وامیدارد که نتیجه آن یک بازی باخت-باخت است. گرچه سیاستگذار پولی در ظاهر نرخ سود را ثابت نگه داشته، اما در عمل رقابتی برای نرخهای بالاتر به نفع بازیگران بد در جریان است. این مساله از یک سو، کارآمدی افزایش نرخ بهره برای مهار تورم را از بین برده و صرفا به دستبرد متخلفان به منابع بانک مرکزی منجر شده که نتیجهای جز چاپ بیشتر پول و تورم برای مردم ندارد. از سمت دیگر، بالا رفتن نرخ سود در جنگی نابرابر به رکود اقتصاد و بازارها دامن زده است.

پیشنهادات فعلی در این جنگ نرخ، بعضا به ۲۵ درصد نیز میان صندوقهای بورسی میرسد؛ حال آنکه یک محاسبه سرانگشتی نشان میدهد این نهادهای مالی عمدتا توانایی پرداخت سودهای بالاتر از ۲۱ تا ۲۲ درصد را ندارند. چرا که بخشی از دارایی صندوقها به اجبار در سهام و بخشی دیگر در اوراق دولتی سرمایهگذاری شده که اولی از شرایط مناسبی برخوردار نیست و دیگری نیز با سرکوب نرخ مواجه است. اما ریشه ماجرا کجاست؟

سه مرحله بازی پانزی در نظام بانکی

بانک مرکزی طی سالهای گذشته نرخ سود بین بانکی را در کریدوری مشخص نگه داشته و از ترس افزایش رکود، اجازه تنظیم آن با انتظارات تورمی را نداده است. در مقابل همین شرایط تورمی از یک سو، تقاضا برای دریافت وام را افزایش داد و از سوی دیگر سبب شده تا خیلی از صاحبان سرمایه تمایلی به سپرده کردن پولهای خود در بانکها با نرخهای بهره فعلی نداشته باشند. اتفاقی که در همسایگیمان، کشور ترکیه نیز رخ داده که جوابگو نبودن سود بانکی، مردم را ترغیب کرده تا پولهای خود را از سپردههای بلندمدت به سمت سپردههای کوتاهمدت حرکت دهند و در کنار اخذ وام، نقدینگی در دست خود را سریعا به کالایی که بتواند آنها را از تورم نجات دهد، تبدیل کنند. در نبود رگولاتوری صحیح در مقابله با بانکهای متخلف ایرانی، شاهد رقابتی شدید میان بانکها برای جذب سپرده هستیم که تنها ابزار آن تضمین نرخ سودی بالاتر است.

باید توجه داشت سپرده برای بانکها نوعی بدهی تلقی میشود که بدون هیچ کموکاستی و به طور منظم باید پرداخت شود. یعنی بانکها باید در هر لحظه آماده مراجعه سپردهگذار برای دریافت سود خود باشند. بنابراین، آنچه بانک در اختیار دارد سرمایهای است که گرفته و باید آن را سرمایهگذاری میکرده تا بتواند با سود ناشی از آن این بدهی را پرداخت کند. سرمایههای مزبور، منابع بانک برای درآمدزایی محسوب میشوند که باید از طریق تسهیلاتدهی با نرخی بالاتر از سود سپرده بتواند درآمدزایی ایجاد کند که در سیستم بانکی به «درآمد مشاع» موسوم است. اما نظام ناسالم بانکی کشورمان باعث شده، بخش قابل توجهی از منابع در اختیار بانکها صرف دیگر مقاصد شود. برخی به بازار املاک و مستغلات اختصاص داده شده و بخشی دیگر به صورت تسهیلات تکلیفی، یا با نرخ بسیار پایین عرضه شدهاند یا به افرادی داده شدهاند که توان بازپرداخت وامها را نداشته و اکنون به مطالبات معوق و مشکوکالوصول تبدیل شدهاند.

بر خلاف هزینههای بانکی (سود سپردهها) که کاملا سیال است، بخش اعظمی از منابع بانکها منجمد یا موهوم بوده و توانایی جبران هزینهها را ندارد. در چنین شرایطی، بانکها وارد یک بازی خطرناک موسوم به «بازی پانزی» میشوند که برای پرداخت هزینههای (سود سپردههای) قبلی، هزینههای (سپردههای) جدیدی با نرخ سود بالاتر ایجاد میکنند و به کمک آن سود قبلیها را پرداخت کرده تا زمانی که به نقطه بحرانی برسند. در این میان، بانکهایی که دارای روابط خاص بوده، توانستهاند دست در جیب بانک مرکزی برده و پایه پولی را تحت عنوان «بدهی بانکها به بانک مرکزی» افزایش دهند. بانکهای خوب نیز در رقابت نرخ سود یا باید بازی را واگذار کنند یا اینکه وارد بازی جنگ نرخ سود شوند.

به طور خلاصه، یک سریال سهمرحلهای رخ داده است. اول، تقاضای پول به واسطه بالا بودن انتظارات تورمی بالا بوده و انگیزه برای سپردههای بانکی با نرخهای دستوری پایین است. دوم، بانکهای ناسالم به دلیل منجمد یا موهوم بودن بخشی از منابعشان، حتی توان پاسخگویی به سپردههای قبلی را نداشتند، چه رسد به جذب سپرده جدید. بنابراین، مجبور به افزایش نرخ سود برای جذب منابع شدهاند. در سومین مرحله، رگولاتور به جای تنبیه بانکهایی که ناترازی در منابع و مصارف دارند با اضافهبرداشت آنها موافقت کرده و به افزایش پایه پولی به عنوان هسته داغ نقدینگی دامن زده است. بنابراین، بانکهای سالم نیز در جنگی نابرابر مجبور به پذیرش نرخ سودهای بالاتر شدهاند.

اگرچه بانکهای نامنظم در همه جای دنیا وجود دارد، اما این بانکها به سرعت تنبیه میشوند و حتی هراسی برای اعلام ورشکستگی آنها وجود ندارد؛ مانند اتفاقی که در سالهای ۲۰۰۷-۲۰۰۸ برای بانک بزرگ لهمان برادرز در آمریکا رخ داد. اما در کشورمان، عدم اقتدار بانک مرکزی به عنوان رگولاتور به بانکهای متخلف این جسارت را داده تا تمام ریسک عملیاتی خود را به نظام بانکی و سفره مردم منتقل کنند. در چنین شرایطی، جمله مشهور «بیش از اندازه بزرگ است که سقوط کند» (Too big to fail) به خوبی نمایان میشود که بانکهای ناسالم هزینههای اقتصادی-سیاسی مقابله با خود را به قدری بالا میبینند که ریسک همه اقداماتشان را گردن نظام بانکی میاندازند. بانک مرکزی نیز نشان داده در مقابله با این تخلفات منفعل بوده و وقتی شرکتی بداند تحت «هیچ شرایطی» ورشکسته یا تنبیه نمیشود، طبیعی است که برای بازدهی بالاتر از «هیچ ریسکی» حذر نمیکند.

تبصرههای تکلیفی بودجه ۱۴۰۰ - پژوهشکده پولی و بانکی

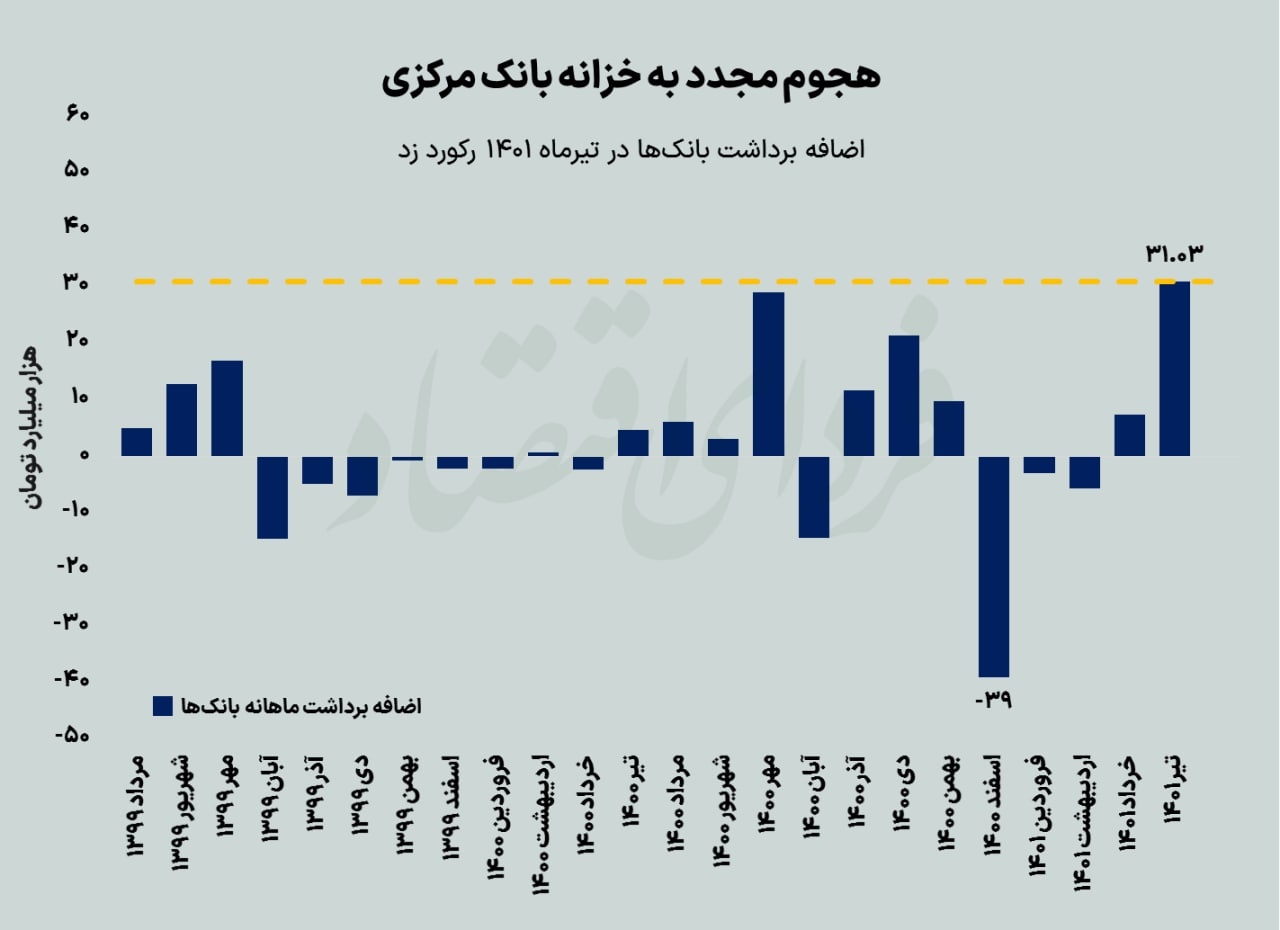

شاهد آماری از هجوم به خزانه بانک مرکزی

گزارش تحولات اقتصاد کلان تیر ماه ۱۴۰۱ نیز خبر از شکسته شدن رکورد اضافه برداشت بانکها در اولین ماه تابستان میدهد. بدهی بانکها به بانک مرکزی در انتهای خردادماه حدود ۱۴۵ هزار میلیارد تومان بود و در عرض طی یک ماه این بدهی به حدود ۱۷۶ هزار میلیارد تومان افزایش یافت که نشان میدهد ۳۱ هزار میلیارد تومان چاپ پول بانکی اتفاق افتاده است.

بانک مرکزی در مورد اضافه برداشت بانکها (مطالبات بانک مرکزی از بانکها) چنین میگوید: «در کنار کاهش سپردههای دولت نزد بانک مرکزی ناشی از اجرای طرح مردمیسازی توزیع عادلانه یارانهها، دومین عامل تغییرات پایه پولی در پایان تیرماه سال ۱۴۰۱ نسبت به پایان سال قبل، مطالبات بانک مرکزی از بانکها بوده که با ۲۰.۵ درصد افزایش (معادل ۲۹۹.۳ هزار میلیارد ریال) نسبت به پایان سال قبل، سهمی فزاینده معادل ۵ واحد درصد در رشد پایه پولی داشته است.»

در این خصوص بخوانید: رکوردشکنی اضافهبرداشت بانکها

جنگی مشابه در بازار همسایه

اما تنها بانکها نیستند که گرفتار رقابتی مخرب برای ماندن در میدان بازی شدهاند و آنگونه که شواهد نشان میدهد در صندوقهای سرمایهگذاری نیز شرایطی مشابه حکمفرماست. نهادهای مالی که برای بقا مجبور به پیشنهاد نرخ سود بالاتر به صاحبان سرمایه برای جذب پول شدهاند. در این میان آنگونه که بررسیها نشان میدهد حدود ۴۰ درصد از صندوقهای با درآمد ثابت زیرمجموعه بانکها بوده که البته سهم بیش از ۶۰ درصدی از کل ارزش خالص داراییها را در اختیار دارند. به عبارتی عملا شاهد رخنه کردن بانکداری سایه در بدنه بازار سرمایه هستیم. این در حالی است که سالیان سال ریسک بانکها و صندوقهای بادرآمد ثابت اینچنینی به سبب در اختیار داشتن پشتوانه بانکی صفر نشان داده شده است اما در حال حاضر با افزایش نرخ بهره پیشنهادی، در حال ریسک کردن آن هم از جیب مردم هستند. در چنین شرایطی اعطای مجوزهای جدید به شرکتهای سبدگردان و سهمخواهی آنها از بازار، سبب شده تا شرکتهای قبلی نیز به سمت بزرگتر کردن دارایی صندوقهای با درآمد ثابت متمرکز شوند که به نظر راهی به جز ورود به بازی نرخ سود بالاتر برای جذب مشتری بیشتر ندارند. این در حالی است که این نهادهای مالی عمدتا توانایی پرداخت سودهای بالاتر از ۲۱ تا ۲۲ درصد را نداشته اما پیشنهادات فعلی در این جنگ نرخ بعضا به ۲۵ درصد نیز میرسد. درست است که بخشی از دارایی صندوقها در سپردههای بانکی جای گرفته و شاید دست یافتنی باشد اما بخشی دیگر از دارایی صندوقها در سهام (حداقل ۱۵ درصد) و بخشی دیگر در اوراق دولتی (حداقل ۴۰ درصد) سرمایهگذاری شده که اولی از شرایط مناسبی برخوردار نیست و دیگری نیز با سرکوب نرخ مواجه است.

بر اساس آخرین اظهارات، مدیر نظارت بر نهادهای مالی سازمان بورس و اوراق بهادار تا ۲۳مردادماه، نزدیک به ۷۳ هزار و ۷۰۰ میلیارد تومان از ۴۹۶ هزار میلیارد تومان (حدود ۱۴.۸ درصد) سرمایهگذاری در سهام انجام دادهاند. بنابراین با یک محاسبه ساده میتوان تعهدات مربوط به نرخهای سود پیشنهادی بالاتر از عرف را غیرقابل پرداخت تلقی کرد. موضوعی که بازار سرمایه را با مخاطرات جدی مواجه خواهد کرد. در این میان رگولاتوری ضعیف و عدم نظارت بر این موضوع باعث میشود که همان اتفاقی که در بانکها در حال رخ دادن است، گریبان بازار سرمایه را نیز بگیرد. صندوقهایی که حاضر به تخلف نیستند از میدان رقابت خارج شوند یا خود را همرنگ جماعت کنند تا یک بازی خطرناک پانزی تا زمان نامعلوم ادامه یافته و مهمتر آنکه در این بازار دیگر خبری از بانک مرکزی نیست که با چاپ پول بتواند بخشی از ناترازی به وجود آمده را جبران کند.

پایانی تلخ برای اقتصاد و سفره مردم

فاجعه آنجا رخ میدهد که بسیاری از اقتصاددانان میگویند برای شکوفایی اقتصاد ابتدا باید تورم مهار شود و افزایش نرخ بهره یکی از ابزارهای مهم در مواجهه با افزایش قیمتهاست. در تازهترین نمونه این اقدام، فدرال رزرو آمریکاست که در مواجهه با تورم پیشگام شده است. جروم پاول، رئیس فدرال رزرو در سخنرانی هفته گذشته خود در نشست جکسون هول گفت: «ثبات قیمتها وظیفه اصلی فدرال رزرو و البته زیربنای شکوفایی اقتصاد ما است. بدون پایداری قیمتها، اقتصاد برای هیچکس کار نمیکند. اگرچه نرخ بهره بالا باعث کاهش سرعت رشد اقتصادی و بازار کار میشود و در نتیجه به خانوارها و کسبوکارها آسیب میزند؛ اما اینها هزینههای ناخواسته کاهش تورم است. اما اگر نتوانیم ثبات قیمتها را برگردانیم، درد بسیار بزرگتری به همه وارد خواهد شد».

اکونومیست نیز در یکی از مقالات اخیر خود نوشته «شاید در دهه ۱۹۷۰ (نیم قرن پیش) دعوا بر سر این بود که بانک مرکزی باید تورم را مهار کند یا در خدمت رشد اقتصادی باشد؛ اما اکنون همه اجماع دارند که وظیفه بدون قید و شرط بانک مرکزی ثبات قیمتها است». بنابراین، با وجود هزینههای کوتاهمدت مهار تورم از جمله رکود، تجربه جهانی نشان میدهد بدون ثبات قیمتها، رشد اقتصادی پایدار ناممکن است.

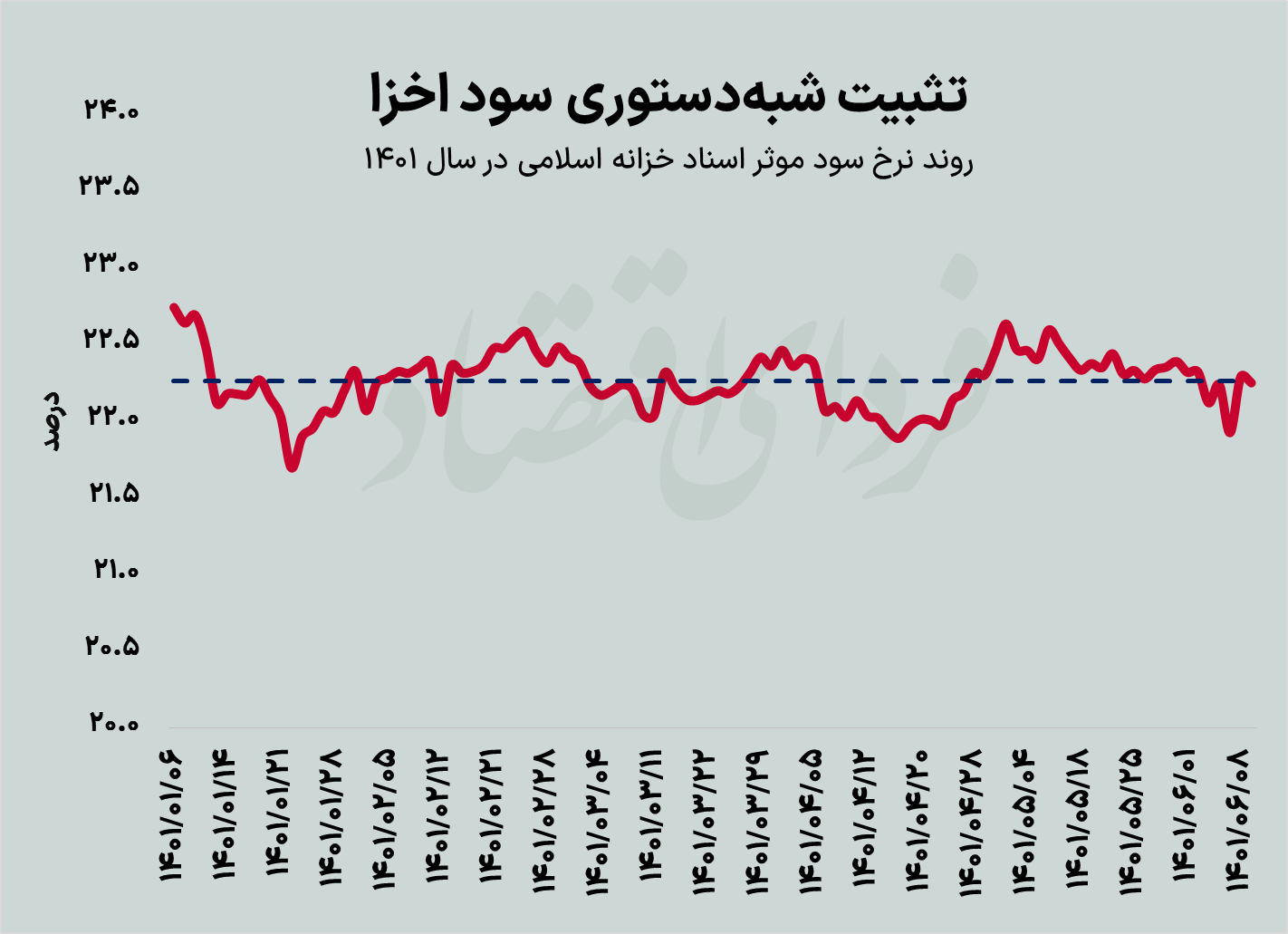

مخالفت دیرین سیاستگذاران کشورمان با این الگوی جهانی، باعث شده تا برخورد با نرخ بهره به صورت کاملا دستوری باشد. به طوری که اشاره شد سقف دالان سود در توافق بازخرید (ریپو) یا سود بین بانکی به عنوان مهمترین ابزارهای بانک مرکزی مدتهاست بسته مانده است؛ چه آن زمان که تورم زیر ۳۰ درصد بوده چه آن دوره که به ۶۰ درصد هم رسیده. در بازار اوراق بدهی دولتی که اسناد خزانه «اخزا» بیشترین سهم را دارند نیز همین وضعیت وجود دارد. عرضه اوراق از سمت دولت محدود مانده و تقاضا نیز به صورت دستوری از سوی صندوقهای بورسی فراتر از عرضه قرار دارد. همین کافی است تا نرخ این اوراق نیز به صورت دستوری توسط دولت تعیین شود.

آنچه در بازار و واقعیت رخ میدهد اما رنگ دیگری دارد. مشاهدات «فردای اقتصاد» تایید میکند یکی از سالمترین بانکهای کشور نیز در حال جذب سپرده با سود ۲۳ درصد است که به معنای جذب سپرده توسط بانکهای ناسالم احتمالا با نرخهای به مراتب بالاتر است. اتفاقی که اثر رکودی خود را بر اقتصاد و بازارها بدون شک گذاشته است. اما در مقابل به دلیل آنکه محدودیت جدی مقابل اضافهبرداشت بانکها وجود ندارد، پایه پولی به عنوان موتور اصلی رشد نقدینگی از محل بدهی بانکها به بانک مرکزی رو به افزایش است. یعنی مردم و فعالان اقتصادی از یک سو اثرات رکودی را متحمل میشوند و از سمت دیگر، تورمی سنگینتر را در آینده نه چندان دور با افزایش نقدینگی تحمل خواهند کرد.

راهکار چیست؟ این روند نیازمند بحثی مفصل است؛ اما به طور اجمالی باید به جای تکابزار «افزایش نرخ بهره» یک بسته چندوجهی را شامل «استقلال بانک مرکزی»، «اصلاحات بودجهای برای رفع مساله کسری بودجه ساختاری»، «تغییرات در قواعد حکمرانی نهادی و شرکتی» و «اعتماد سیاستمداران به یک تیم اقتصادی تکنوکرات» دنبال کرد.

حالا بد نیست به دنبال یافتن پاسخ چند پرسش مهم در این خصوص باشیم. آیا جنگ قیمتی نهادهای مالی با اعلام نرخهای دستوری یا بگیر و ببند قضایی درمان میشود؟ سلامت بازارهای مالی چطور؟ میتوان با ایجاد محدودیت در قراردادهای بین سرویسدهندگان و سرمایهگذاران آن را تضمین کرد؟ آیا جنگ قیمتی بهانه خوبی است تا سیاستگذار فرآیند مجوزدهی به متقاضیان دارای صلاحیت را محدود کند؟ «رمز عملیات پاتک به جنگ پانزی» چیست؟

تبادل نظر