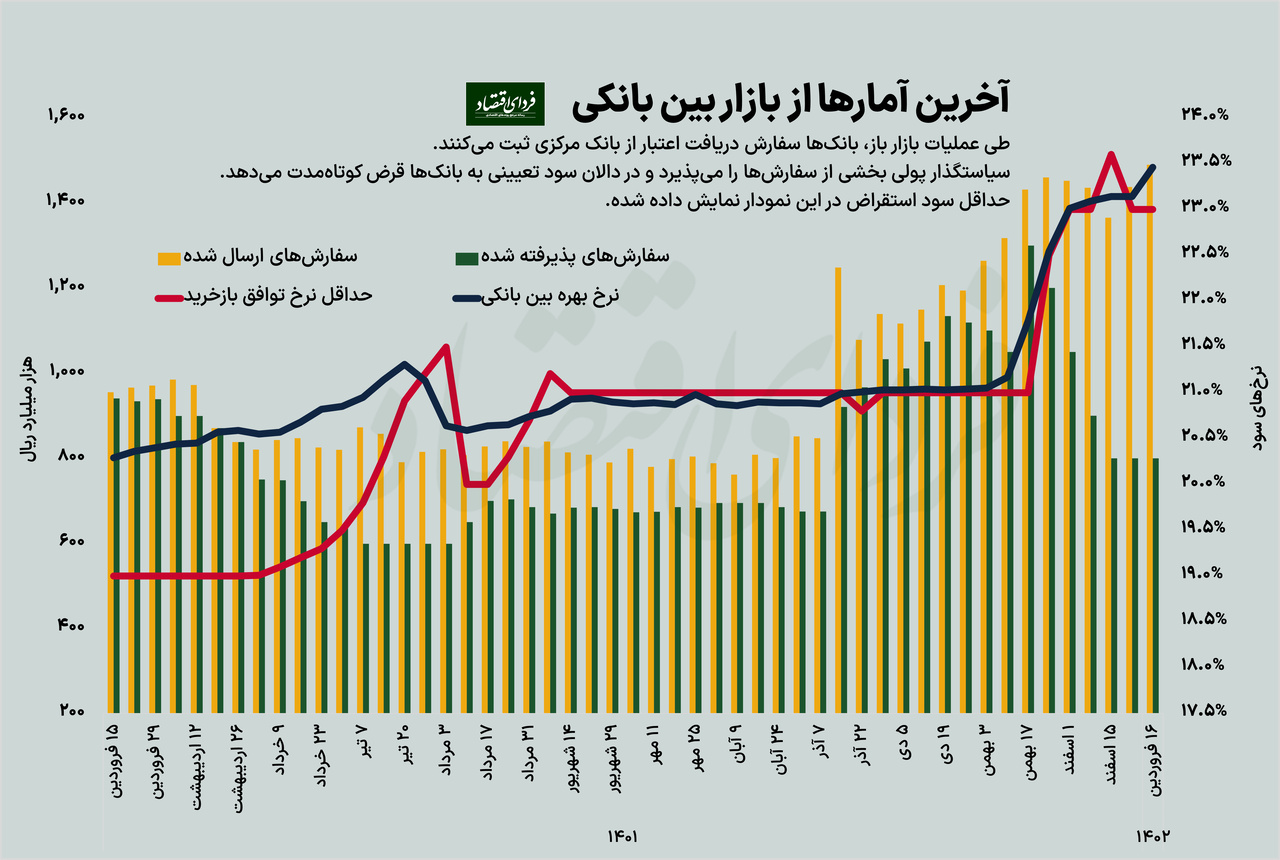

فردای اقتصاد: در اولین عملیات بازار باز بانک مرکزی در سال جدید، بانکها تقاضای دریافت ۱۴۹ همت (هزار میلیارد تومان) اعتبار داشتند که بیش از سفارشهای ثبتشده در سال گذشته بود. با این حال، بانک مرکزی دقیقاً به اندازه دو عملیات آخر سال قبل، ۸۰ همت از سفارشها را پذیرفت. حداقل نرخی که با آن بانک مرکزی به بانکها (در ازای دریافت اوراق دولتی به عنوان وثیقه) وام داده، ۲۳ درصد بوده است. این در حالی است که نرخ سود بین بانکی -نرخ بهره استقراض بانکها از یکدیگر- در هفته گذشته به ۲۳.۵ درصد نزدیک شد. بنابراین همچنان نیاز بالای بانکها به نقدینگی که روی افزایش نرخ سود بین بانکی هم مؤثر بوده به چشم میخورد. تلاش بانک مرکزی این بوده که به مقدار کمتر از وامهای سررسیدشده، وام کوتاهمدت بدهد تا به صورت خالص، تزریق نقدینگی منفی باشد.

رویکرد خفیف انقباضی بانک مرکزی در این عملیات باعث شده نرخ سود بین بانکی و حداقل نرخ توافق بازخرید به سقف دالان سود نزدیک شود. دالانی که به تازگی از بازه ۱۴ تا ۲۲ به بازه ۱۷ تا ۲۴ تغییر یافته بود.

از سوی دیگر، در اعتبارگیری قاعدهمند که طی آن بانکها با نرخ سود سقف دالان، یعنی ۲۴ درصد و با سررسید بلندمدتتر از بانک مرکزی قرض میگیرند، حدود ۲۲۲ همت از وامهای گذشته سررسید شده اما ۲۳۰ همت اعتبار جدید دریافت شده است. در واقع به طور خاص ۸ همت اعتبار از این طریق به شبکه بانکی تزریق شده است. نقش اعتبارگیری قاعدهمند در اعمال سقف دالان این است که بانک مرکزی با پذیرش هر سفارشی در نرخ ۲۴ درصدی که سقف دالان است، باعث میشود که بانکها نخواهند در نرخ بالاتر از آن به هم وام دهند. عدم پاسخگویی به نیاز بانکها در عملیات بازار باز باعث میشود بخشی از بانکها به سمت دریافت اعتبار در سقف دالان طی اعتبارگیری قاعدهمند سوق داده شوند.

در رابطه با کریدور (دالان) نرخ بهره و تغییر اخیر آن بخوانید: پیام افزایش کف و سقف نرخ سود سیاستی بانکها

تبادل نظر