فردای اقتصاد: نشانههای مختلفی وجود دارد که نشان میدهد بانکها در شرایط فعلی ایران نیاز زیادی به نقدینگی دارند. گلایه رئیس بانک مرکزی از اضافهبرداشت بانکهای ناتراز، افزایش تقاضا برای منابع در عملیات بازار باز و افزایش نرخ سود بین بانکی نشان از تنگنای اعتباری بانکها دارد.

جدیدترین گزارش عملیات اجرایی سیاست پولی بانک مرکزی نشان میدهد که برای دومین هفته متوالی، تقاضای بانکها برای نقدینگی در عملیات بازار باز بیش از ۱۵۰ هزار میلیارد تومان بوده است. علاوه بر این نرخ بهره بین بانکی نیز در هفته گذشته به ۲۳.۴۹ درصد افزایش یافت. این در حالی است که اخیرا رییس کل بانک مرکزی، از اضافه برداشت بانکهای ناتراز گلایهمند بوده و حتی آنها را تهدید به انحلال کرده است.

عملیات بازار باز در مقابل اعتبارگیری قاعده مند

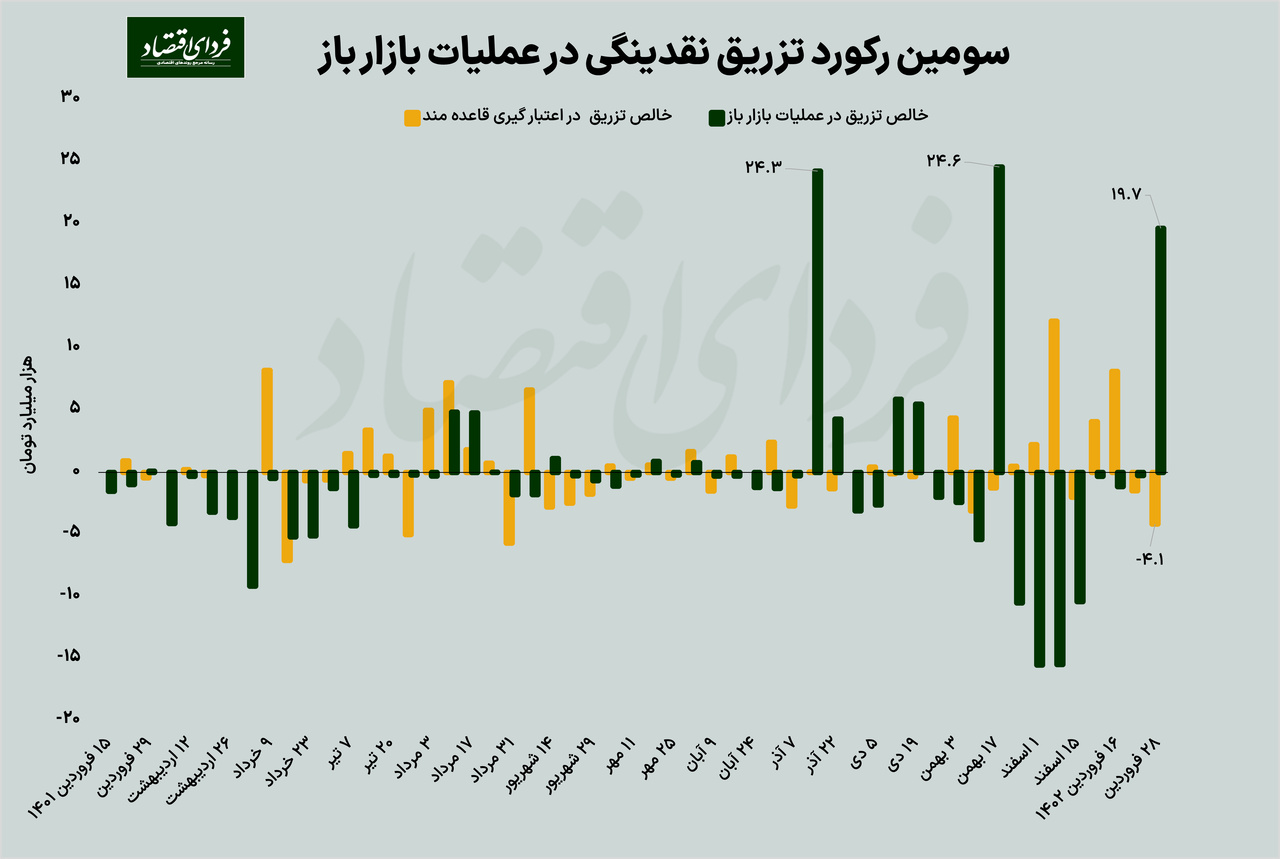

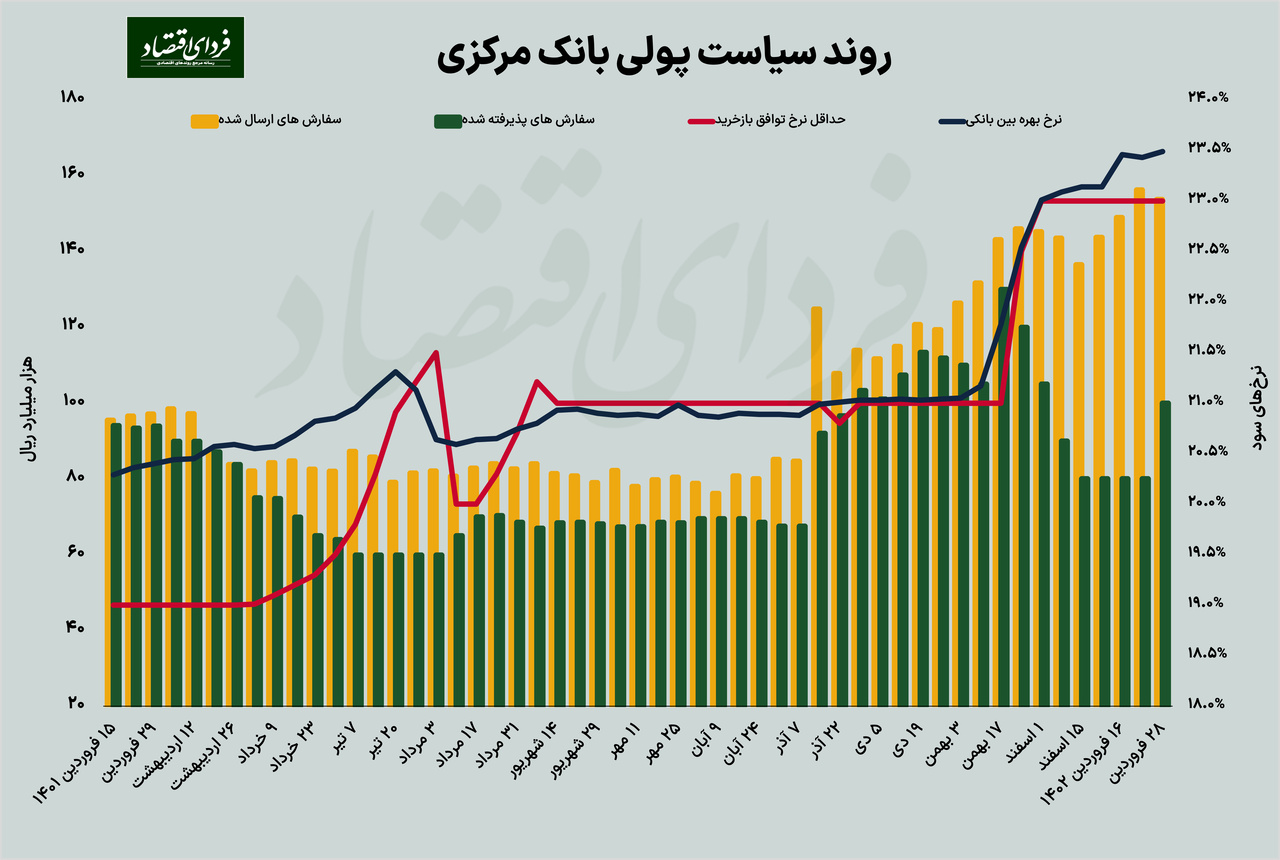

پس از حدود دو ماه اعمال سیاستهای انقباضی در عملیات بازار باز و جمعآوری بیش از ۵۳ هزار میلیار تومان (همت) از منابع در دسترس بانکها، بالاخره خالص تزریق بانک مرکزی در عملیات بازار باز مثبت شد و در این هفته حدود ۲۰ همت به منابع در دسترس بانکها اضافه شد که سومین رکورد در این زمینه از آغاز اجرای این عملیات در سال ۱۳۹۹ است. به طور دقیقتر، طی ۴ هفته گذشته بانک مرکزی تنها حاضر به پذیرش ۸۰ هزار میلیارد تومان از درخواستها بود در حالی که این عدد در این هفته به ۱۰۰ همت رسیده است. با این حال در طرف مقابل و در اعتبارگیری قاعدهمند، شاهد سیاستهای پولی متفاوتی هستیم به طوری که طی دوره اجرای سیاستهای انقباضی فوق، حدود ۲۴ همت در سقف کریدور نرخ بهره به منابع بانکها اضافه شد. اما در این هفته خالص تزریق در اعتبارگیری قاعدهمند بیش از ۴ همت منفی بود. در سمت تقاضا برای منابع نیز، پس از چندین هفته ارسال درخواستها در کانال ۱۴۰ همت، ارزش این درخواستها طی این هفته و هفته گذشته به بیش از ۱۵۰ همت رسیده که نشان از تشدید نیاز به نقدینگی بانکها هم به دلیل افزایش تورم و هم احتمالا ناشی از ناترازی برخی بانکها دارد. با این حال به دلیل عدم دسترسی به آمار دقیق دریافت منابع توسط بانکها و با توجه به خالص تزریق مثبت در این هفته، این سوال مطرح میشود که آیا بانکهای ناتراز دریافتکننده این منابع بوده اند یا خیر؟

نرخ ریپو و بین بانکی چه پیامی دارند؟

در حالی که از اوایل اسفند ۱۴۰۱، نرخ توافق بازخرید (ریپو) در ۲۳ درصد تثبیت شده است، نرخ بهره بین بانکی از آن زمان تاکنون افزایشهای اندکی را تجربه کرده به طوری که در آخرین گزارش بانک مرکزی به ۲۳.۴۹ درصد رسیده است. در واقع سیاست بانک مرکزی در عملیات بازار باز به گونهای بوده که تنظیمگری را از طریق محدودیت مقداری در خالص تزریق اعمال کند و نه تغییر نرخ ریپو و تقاضاهای مازاد را به اعتبارگیری قاعدهمند منتقل کند. در طرف مقابل در بازار بین بانکی، تعدیل عرضه و تقاضا از طریق تغییرات نرخ بهره بین بانکی صورت میگیرد و لذا با توجه به تشدید تنگنای اعتباری بانکها، شاهد افزایش این نرخ هستیم به طوری که چنین مقادیری از سال ۱۳۹۴ بیسابقه بوده است.

انحلال بانکهای ناتراز؟

رئیس بانک مرکزی روز دوشنبه در دیدار دورهای خود با مدیران عامل بانکها بر ضرورت کنترل اضافه برداشت بانکها تاکید کرد و گفت: حجم اضافه برداشت برخی بانکها از بانک مرکزی قطعا قابل قبول نیست و بانکهای ناتراز در این زمینه برای تعیین تکلیف، حتما مشمول «قاعده و فرآیند گزیر» خواهند شد. وی بیان کرد که این میزان اضافه برداشت، عمدتاً ناشی از وضعیت و عملکرد چند بانک مشخص بوده است و طبعا در این شرایط که بخشی از شبکه بانکی کشور، ناتراز است نمیتوان سیاستهای کنترل تورم را بدرستی و بصورت موثر در کشور اجرایی کرد. رئیسکل بانک مرکزی در ادامه از فرصت شش ماهه بانک مرکزی به برخی بانکهای ناتراز (تا شهریور ماه) برای اصلاح اضافه برداشتهایشان خبر داد و گفت: بانکهای ناتراز شش ماه فرصت دارند تا این معضل اصلیشان را که تاثیر نامطلوبی در شاخصهای کلان اقتصادی دارد برطرف کنند. دکتر فرزین خاطرنشان کرد: اگر بانکی همواره ناترازی داشته باشد و در عین حال بخواهد به فعالیت خود ادامه دهد به ناچار باید به سمت تعیین تکلیف و انحلال آن بانک پیش برویم.

راهکارهای کاهش ناترازی بانکها

دکتر فرزین خطاب به مدیران عامل بانکها گفت: درخصوص برخی بانکها، مشکل اصلی به مدیریت آنبانکها نیز برمیگردد و میبایست فورا این مشکلات را برطرف کنند؛ چراکه از ۳۳.۹ درصد رشد پایه پولی مقطع زمانی ۱۱ ماهه سال ۱۴۰۱، حدود ۳۲.۷ درصد آن ناشی از افزایش بدهی شبکه بانکی به بانک مرکزی بواسطه افزایش اضافه برداشت آنها از بانک مرکزی بوده است. به همین دلیل، امسال باید این ناترازی را برطرف کنیم و حتما بخش عمده حل این مسئله برعهده هیأت مدیره و مجمع عمومی بانکهاست.

در همین رابطه بخوانید: مقصر اوجگیری پول پرقدرت

دکتر فرزین در ارتباط با حل مشکل ناترازی بانکها بیان کرد که عموم این بانکها داراییهای مناسبی اعم از املاک و غیره دارند و لذا هیأت مدیره این دسته از بانکها میبایست عزم لازم را برای حل این مشکل فورا بکار گیرند. وی در ادامه تصریح کرد: در تلاشیم امسال درباره برخی شرکتهای دولتی که حسابهایشان به بانک مرکزی انتقال داده شده است تصمیمگیری کنیم چراکه این موضوع، انقباض پولی شبکه بانکی را تشدید کرده و بر افزایش ناترازی برخی بانکها اثرگذار بوده است. البته از طریق برخی راهکارهایی که به آنها دست یافتیم، این مهم قابل حل است.

رئیس کل بانک مرکزی درباره کفایت سرمایه بانکها هم گفت: در حال حاضر عموم بانکها از کفایت سرمایه مطلوبی برخوردار نیستند و میبایست بانکها تلاش کنند تا در این باره با مجامع خود مذاکرات لازم را داشته باشند. وی افزود: البته ما نیز حل این مسئله را در دستور کار داریم و تلاش کردیم با اتخاذ تدابیری کمک موثری برای افزایش کفایت سرمایه بانکها نماییم. زیرا اگر بخواهیم وضعیت نظام بانکی اصلاح شود یکی از مهم ترین موارد آن، بهبود کفایت سرمایه بانکها است.

تسهیلات تکلیفی و سلطه مالی دولت

در حالی که مشکلات برخی از بانکها ناشی از سوءمدیریت مدیران و وجود داراییهای فریز شده است، با این حال نباید از نقش دولت در تحمیل تسهیلات تکلیفی به بانکها چشمپوشی کرد. همانطور که اخیرا نیز رئیس بانک مرکزی اشاره کرده، براساس قانون باید ۲۰ درصد تسهیلات شبکه بانکی کشور به بخش مسکن تخصیص یابد. همچنین وی با اشاره به تمدید بخشنامه مربوط به پرداخت وام ودیعه مسکن تا شهریورماه خاطرنشان کرد: مدیران عامل بانکها حتما اهتمام جدی برای پرداخت این تسهیلات به مستاجران در تمام شعب خود داشته باشند تا از این طریق، کمک لازم در حل مشکلات اجاره مسکن انجام شود. در چنین شرایطی طبیعی است که ناترازی بانکها کماکان ادامه داشته باشد. افزایش بدهی دولت به بانکها که خود را در قالب افزایش بدهی بانکها به بانک مرکزی نشان میدهد نیز موردی است که در صورت عدم رسیدگی، چالشهای نظام بانکی را کماکان ادامه دار خواهد کرد.

در رابطه با بدهی دولت به بانکها، این مقاله را بخوانید: شوک بانکها به پایه پولی

تبادل نظر