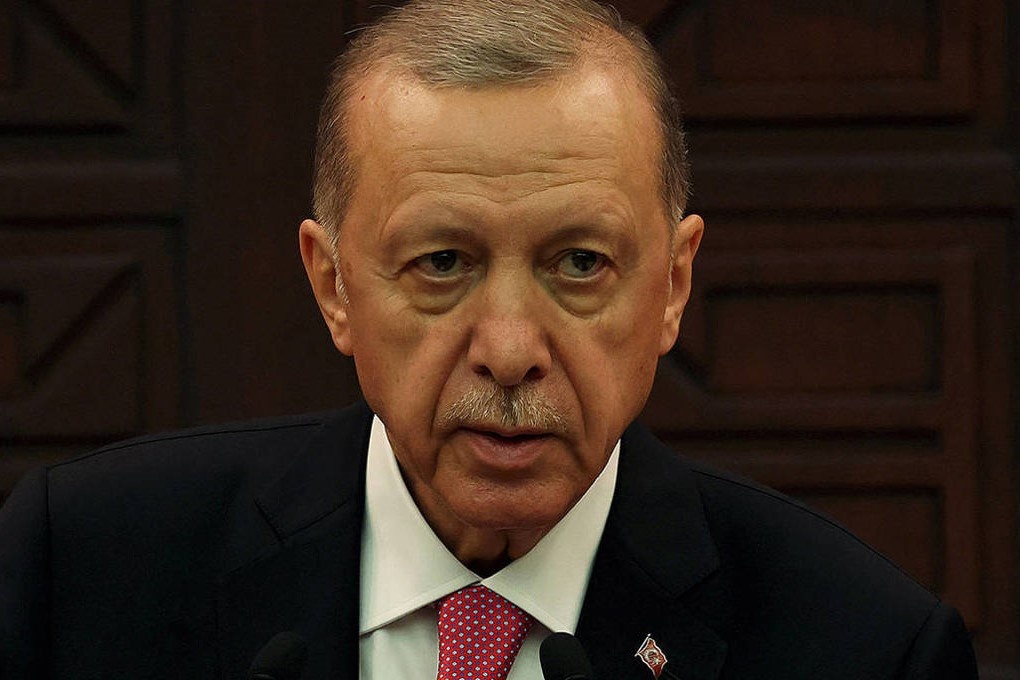

فردای اقتصاد: اردوغان در سالهای گذشته در زمینه سیاستگذاری پولی به جنگ علم اقتصاد رفته بود. او با دفاع از سیاستهای نامتعارف اقتصادی به طرفداری از کاهش نرخ بهره برای کنترل تورم پرداخت و هر کس که به سمت افزایش نرخ بهره رفت را از بانک مرکزی اخراج کرد. این مقابله با علم باعث شد تا تورم ترکیه در سال ۲۰۲۲ تا بیش از ۸۰ درصد نیز بالا رود و ارزش لیر به قعر تاریخی خود برسد. آن طور که خانم کروگر، اقتصاددان بانک جهانی و صندوق بینالمللی پول میگوید اردوغان در این سالها سرمایهگذاری خارجی و تأمین مالی دولت را با کمک استفاده هوشمندانه از موقعیت ژئوپلیتیک ترکیه تا حدی حفظ کرده است. در واقع او با کمک موقعیت جغرافیای سیاسی ترکیه و دیپلماسی فعالش از کمکهای مالی سایر کشورها بهره برده است. اما این وضعیت در شرایطی که نرخ بهرهای بسیار پایینتر از تورم در جریان است و سایر سیاستهای اقتصادی هم چندان جذبکننده سرمایهها نیستند، نمیتواند تا ابد ادامه پیدا کند.

اما اوضاع پس از پیروزی او در انتخابات اخیر کمی تغییر نشان داد. چند هفته قبل بود که حفیظه ارکان، نخستین زن سکاندار ریاست بانک مرکزی ترکیه شد. کمی پیش از آن نیز محمد شیمشک، استراتژیست سابق بانک مشهور مریل لینچ به عنوان وزیر خزانهداری و مالی از سوی اردوغان منصوب شده بود. اتفاقاتی که نوید بازگشت اقتصاد ترکیه به اصول علمی در مواجهه با تورم را میداد. اما آیا واقعاً سیاستگذاری اقتصادی ترکیه چرخش ۱۸۰ درجهای کرده و قرار است از این به بعد بر اساس تجارب و جریان اصلی اقتصاد دنیا پیش برود؟

این سؤالی است که سلوا دمیرلپ، استاد اقتصاد دانشگاه کوچ در استانبول کوشیده جواب بدهد. در ادامه گزارش به برخی نکات مورد اشاره او میپردازیم. او معتقد است وزارت شیمشک به عنوان یک مدافع اقتصاد مرسوم، سیگنال مثبتی به بازارها بوده است. در رابطه با حفیظه ارکان هم، با وجود این که او تجربهای از کار در بانکهای مرکزی را ندارد، اما سابقه حرفهایاش نویددهنده عملکرد بر اساس سیاستهای پولی مرسوم است. با این حال، تردیدهایی وجود دارد در این که تغییری پایدار در حال رخ دادن است.

زوال اقتصاد ترکیه از کجا شروع شد؟

بدتر شدن وضع اقتصادی ترکیه در سال ۲۰۱۸ و با یک جهش ارزی آغاز شد که بازپرداخت دلاری بدهیهای شرکتهای ترکیه را - که بسیاری از آنها وابسته به وام های خارجی بودند - گرانتر کرد. بحران در سپتامبر ۲۰۲۱، زمانی که دولت برنامه غیرمتعارفی با نام «برنامه اقتصاد جدید» (NEP) را اجرا کرد، عمیقتر شد. این طرح با انعکاس شعار اقتصادی اردوغان مبنی بر اینکه نرخهای بهره بالا باعث تورم بالا میشود، کاهش شدید نرخ بهره را توصیه میکرد تا از طریق افزایش صادرات، نرخ ارز را کاهش دهد و به نوبه خود فشارهای تورمی را کم کند. در واقع این برنامه در نظر داشته با کاهش هزینه وامگیری بنگاهها از بانکها به صادراتشان کمک کند و صادرات آنها هم خود به خود باعث افزایش عرضه ارز در بازار و در نتیجه تقویت لیر شود. چنین نگاهی به سیاست پولی مبتنی بر تجارب سایر کشورها و راهکارهای مرسوم موجود در ادبیات علم اقتصاد نیست.

اتفاقاً سیاستهای غیرمتعارف دولت ترکیه به نتایج مورد ادعایش نرسید. به طوری که هرگز با کاهش نرخ بهره ارزش لیر ارتقا پیدا نکرد و تورم هم اوج ۸۵ درصدی را لمس کرد. با این حال، نتیجه ندادن «برنامه اقتصاد جدید» باعث نشد اردوغان تغییری در رویکردش بدهد و حتی در کمپین انتخاباتیاش هم خبری از تغییر رویکرد شنیده نشد. اما با انتصاب یک وزیر اقتصاد مورد احترام سرمایهگذاران خارجی (و طرفدار انضباط مالی و استقلال بانک مرکزی) و یک رئیس بانک مرکزی با سابقه حرفهای در نظام بانکی آمریکا، حدس زده میشود که اردوغان برای پرهیز از زوال بیشتر اقتصاد ترکیه از طریق نگاه غیرمتعارف، تسلیم اقتصاد متعارف شده است.

چرا بازگشت اردوغان به مسیر درست شکبرانگیز است؟

سلوا دمیرلپ میگوید تغییر رویکرد به سمت سیاستهای متعارف یک بار دیگر در سال ۲۰۲۰ در ترکیه رخ داد، اما فقط پنج ماه دوام آورد. الان هم بانک مرکزی تحت رهبری ارکان، نرخ بهره را در ۲۲ ژوئن، ۶.۵ واحد درصد افزایش داد. اما با توجه به اینکه تورم در ترکیه نزدیک به ۴۰ درصد است، افزایش نرخ در این اندازه بیشتر شبیه یک انحراف موقت برای جلوگیری از بحران قریبالوقوع تراز پرداختها است. شروع مقتدرانهتر افزایش نرخ بهره، همراه با ارزیابی صریح و کامل برنامه اقتصاد جدید توسط شیمشک، بازارها را متقاعد میکرد که در درازمدت گذار به سیاستهای ارتدکس (متعارف) اتفاق خواهد افتاد. اما بدون این اقدامات مشخص، اعتماد به تعهد ترکیه به انقباض پولی دشوار است.

انتصاب فردی با رویکرد غیرمتعارف در آژانس رگولاتوری و نظارت بانکی ترکیه هم باعث شده اطمینان کامل از تغییر رویکرد اردوغان حاصل نشود. اردوغان حتی در سخنرانی خود که طی آن از سیاستهای وزیر جدید مالیه استقبال کرد، باز هم روی عقیدهاش در کاهش تورم به کمک کاهش نرخ بهره اصرار کرد.

چرخه انقباضی نیز هزینههای غیرمعمول بر سیستم بانکی تحمیل میکند. در تلاش برای پایین نگه داشتن نرخهای وام، سیاست گذاران از بانکهای ترکیه خواستند که اوراق قرضه دولتی با نرخ ثابت را به عنوان بخشی از ذخایر مورد نیاز خود نگه دارند. افزایش نرخ به معنای از دست دادن سرمایه در این اوراق است مگر اینکه بانکها آنها را تا سررسید نگه دارند. در حالی که اندازه کلی اوراق با نرخ ثابت حدود ۱۰ درصد ترازنامه بانکی است و انتظار نمیرود که باعث ایجاد ریسک سیستماتیک شود، دولت همچنان باید به فکر تعویض این اوراق برای محدود کردن از دست دادن سرمایه باشد.

این اقتصاددان اهل ترکیه معتقد است قبل از اینکه شیمشک و ارکان بتوانند اقتصاد را تغییر دهند، دولت ترکیه باید سیاستهای فاجعهبار خود را برای کسب اعتبار در نظر بگیرد. در غیر این صورت، هر گونه سیاست انقباضی در جذب سرمایه خارجی یا تحت کنترل درآوردن تورم سرگردان ناکام خواهد بود.

بنابراین در تحلیل چرخش مبهم دولت ترکیه این نکته دیده میشود که برای شرایط ایران هم بعضاً پررنگ بوده است: تغییر مسیر سیاستها بدون ایجاد نوعی اعتبار پایدار برای دولت موفقیتآمیز نیست. دولت باید بسته کاملی از سیاستهای اقتصادی متعارف را بپذیرد تا به تدریج اعتماد آحاد اقتصادی را به دست آورد.

تبادل نظر