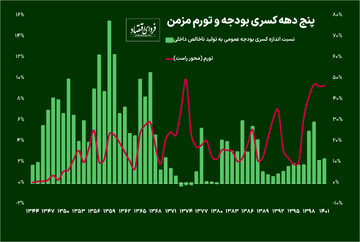

بر اساس گزارش مرکز پژوهشها از شیوههای تأمین کسری بودجه ۱۴۰۰ میتوان روش تبدیل کسری به تورم را ردیابی کرد.

فردای اقتصاد: این که ریشه اصلی تورم به ناترازی بودجه دولت برمیگردد، حقیقتی است که بررسی جزئیات تأمین کسری بودجه دولتها در ایران به خوبی آن را نمایان میکند. به عنوان یک مثال اخیر میتوان نگاهی به عملکرد بودجه ۱۴۰۰ داشت. مرکز پژوهشهای مجلس اخیراً در گزارشی جزئیات شیوه جبران کسری این بودجه را بررسی کرده است که برخی اطلاعات آن چندان شفاف در دسترس نبوده و دانستن آنها روشنکننده است.

بودجه ۱۴۰۰ به ویژه به خاطر اصرار مجلس برای افزایش مصارف، دوسقفی شد، به طوری که یک سقف اول در نظر گرفته شد تا طبق آن منابع و مصارف تنظیم شوند و سپس در صورت کسب منابع بیشتر، بودجه تا سقفی بالاتر -سقف دوم- افزایش یابد. بنابراین بودجه بر اساس سقف دوم اندازهای ۱۲۷۷ همتی (هزار میلیارد تومانی) داشت. اندازه منابع و مصارف در سقف اول هم ۹۳۷٫۵ همت بوده است که حتی این سقف هم عملکرد کامل نداشت. با این حال برخی از مصارف سقف دوم بدون تأمین منابع آنها اجرایی شد.

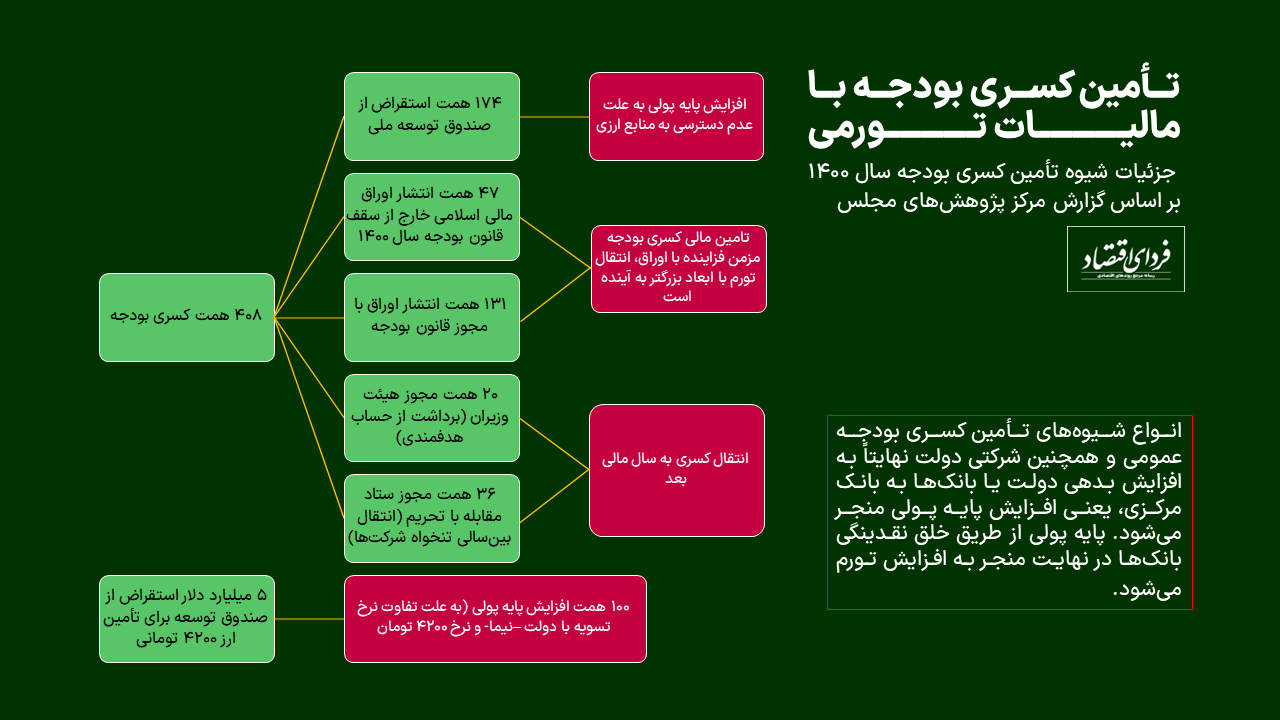

در مجموع درآمدهای دولت در سال ۱۴۰۰ به اندازه ۴۰۸ همت کمتر از هزینههایش بوده است. عددی که بزرگی آن با توجه به اندازه بودجه در سقف اول و دوم به وضوح مشخص است. البته ۱۳۱ همت از این کسری در بودجه پیشبینی شده بوده و به صورت مجوز انتشار اوراق قرار گرفته بوده است. اما این استفاده گسترده و مداوم از اوراق هم چندان راهکار پایدار خوبی نیست که در پایان گزارش به آن خواهیم پرداخت. اما باقی کسری بودجه چگونه جبران شد؟ به هر حال دولت وقتی مصارفی فراتر از منابعش دارد باید به گونهای آنها را پرداخت کند. چه روشهایی از سوی دو کابینه قوه مجریه برای این کار استفاده شد؟

راههای تأمین کسری بودجه در دولتهای روحانی و رئیسی

همانطور که تصویر بالا نشان میدهد، ۴۰۸ همت کسری بودجه دولت به روشهای مختلفی تأمین شد. از طرفی دولت از «شورای هماهنگی سران قوا» مجوز گرفت تا ۴۷ همت بیشتر اوراق بفروشد. مجموعاً هم چه با مجوز قبلی بودجه و چه با مجوزهای جدید، ۱۷۴ همت کسری از صندوق توسعه تأمین شده است. یعنی بخشی از درآمدهای نفتی که سهم صندوق بوده، به دولت داده شده تا کسریاش را جبران کند. البته در شرایط تحریم که دسترسی واقعی به ارز موجود نبوده، عملاً دولت معادل آن را از بانک مرکزی گرفته و این رقم مثل بدهی دولت به بانک مرکزی، منجر به افزایش پایه پولی شده است.

دولت همچنین ۲۰ همت را با دریافت مجوز خاص از حساب هدفمندسازی یارانهها برداشت کرده و ۳۶ همت از حساب شرکتهای دولتی برداشته و به نوعی این دو بدهی را صرفاً به سال بعد منتقل کرده است. این که به این راحتی دولت در ترازکردن مخارجش ناکام میماند و فوراً مجوز تأمین آن با روشهایی عجیب دریافت میکند، جالب توجه است، به ویژه این روزها که به تازگی جنجال در ایالات متحده بر سر افزایش سقف اوراق بدهی از طریق تصویب کنگره را میبینیم.

نهایتاً عملیات مالی دولت در تأمین ارز ترجیحی که خود ایجادکننده انواع ناترازی در اقتصاد بود، در سال ۱۴۰۰ باعث یک افزایش قابل توجه در پایه پولی شده است. گزارش مرکز پژوهشهای مجلس میگوید دولت ۵ میلیارد دلار -علاوه بر استقراض از سهم درآمد نفتی آن که گفته شد- از صندوق توسعه قرض گرفته تا ارز ترجیحی بپردازد. در این مسیر، بانک مرکزی این ۵ میلیارد دلار را که به عنوان بدهی دولت به صندوق توسعه ثبت شده، با نرخ نیمایی از دولت خریده و طبیعتاً آن را با نرخ ۴۲۰۰ تومانی به اصطلاحاً واردکنندگان کالاهای اساسی فروخته است. در نتیجه اینجا حدوداً ضرری ۱۰۰ هزار میلیارد تومانی به بانک مرکزی وارد شده که البته جایی نمیرود جز پایه پولی.

مسیری که همیشه به تورم منتهی میشود

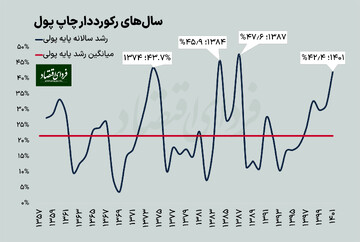

تمام مسیرهای بالا نهایتاً به تورم منجر میشوند. در مسیرهای مختلف یادشده گفته شد که چطور بار کسری بودجه را نهایتاً افزایش پایه پولی بانک مرکزی متحمل میشود. این رشد پایه پولی هم باعث رشد بیشتر نقدینگی در شبکه بانکی میشود. رشد نقدینگی بیشتر از رشد تولید هم به معنی کمارزششدن پول در مقابل کالاها یا همان تورم است.

به بیان دیگر، دولت چالههایش را که بسیار هم بزرگاند، با «مالیات تورمی» پر میکند. بخش قابل توجهی از توان خرید مردم از طریق تورم کم میشود که در عمل، قبلاً برای جبران کسری بودجه دولت صرف شده است.

چه زمانی اوراق بدهی هم تورمزاست؟

هیچ دولتی در دنیا نمیتواند همیشه درآمدها و مخارجش را دقیقاً تراز نگه دارد؛ به ویژه که تغییر فوری درآمدها و هزینهها آسان نیست. مثلاً نباید ناگهان نرخهای مالیات را در اقتصاد تغییر داد. بنابراین دولتها برای جبران کسریهای موقتشان از انتشار اوراق استفاده میکنند؛ یعنی عملاً از مردم و فعالان اقتصادی قرض میگیرند. اما همانطور که از نام آن پیداست، «قرض» قرار است در آینده و زمانی که مقطع خاص سپری شد و درآمدها از هزینهها جلو افتاد، پس داده شود.

برخی پژوهشها در ادبیات اقتصاد نشان میدهند اگر در کشوری یک کسری بودجه مزمن و فزاینده برقرار باشد، تأمین آن از طریق اوراق نه تنها دردی را دوا نمیکند، بلکه حتی میتواند پس از مدتی به تورمی بزرگتر هم منجر شود. به هر صورت، اوراق شفافترین و در واقع، تنها راه درست تأمین کسری بودجه است. اما دولت باید برای استفاده از آن، خود کسری بودجه را در کنترل خود بیاورد، به طوری که چشماندازی از کاهش کسری بودجه در سالهای آتی ترسیم کند. اما در شرایط فعلی صرفاً هر سال نیاز به استقراض افزایش مییابد و هزینه بازپرداخت بدهیهای قبلی به کسریهای جاری افزوده میشود.

تبدیل شدن دولت به یک قرضگیرنده بزرگ و بزرگتر در اقتصاد باعث میشود نرخ بهره در اقتصاد افزایش یابد و توان قرضگیری تولید و بخش خصوصی پایین بیاید. همچنین اجبار بانکها به خرید اوراق دولتی به افزایش مشکلات و ناترازیهای آنها کمک میکند. ناترازی بانکی هم پس از کسری بودجه عامل مهمی برای افزایش پایه پولی و تورم در ایران است.

بنابراین در مجموع میتوان گفت در کنار سایر روشهای تأمین کسری بودجه که ارتباط آنها با افزایش تورم گفته شد، مسیر انتشار اوراق، چه با مجوز مجلس و چه بدون مجوز و فراتر از بودجه، هم از مسیرهای دیگری باعث تورم در ایران میشود.