فردای اقتصاد: فرمول ثروتمند شدن در یک اقتصاد تورمی با فرمول خلق ثروت در یک اقتصاد باثبات بسیار متفاوت است. خلق ثروت در اقتصادهای باثبات فقط و فقط از مسیر خلق ارزش افزوده میگذرد. یعنی تا موقعی که یک فرد نتواند چیزی به اقتصاد اضافه کند که دارای تقاضای مؤثر باشد هیچ ثروتی نصیب او نخواهد شد. اما در یک اقتصاد تورمی و بیثبات معمولا روشی که نتیجهبخش است نه خلق ثروت بلکه نشستن در کمین بازارهای دارایی اعم از ملک و ارز است. به همین دلیل ثروتمندان یک اقتصاد باثبات با ثروتمندان یک اقتصاد تورمی تفاوتهای معناداری دارند. به این صورت که ویژگی گروه اول، مالکیت یک جریان تولیدی یا خدماتی با اسم و رسم مشخص است که در گروه دوم چنین عقبهای دیده نمیشود چرا که عمدتا نه از این مسیر بلکه با صعود از بازدهی اسمی داراییها ثروتمند شدهاند.

اما داستان در همین جا تمام نمیشود بلکه آنچه باعث وخامت اوضاع میشود تخصیص آگاهانه یا ناآگاهانه منابع مالی در مسیری است که به صورت تبعیضآمیزی عدهای را نسبت به تورم واکسینه کند یا باعث کاسبی از تورم به ضرر عدهای دیگر شود. در واقع موقعی که تخصیص وام در یک اقتصاد تورمزده نه با مکانیسم بازار بلکه بر اساس تخصیص اداری یا روابط خارج از سازوکار بازار صورت پذیرد خروجی داستان چیزی جز سبقت غیرقاعدهمند عدهای از عده دیگر در مسابقه ثروت و رفاه نخواهد بود. چرا که برندگان یک اقتصاد تورمزده کسانی هستند که به هر دلیل به تسهیلات بانکی دسترسی آسانتری دارند. به عنوان مثال، کسی که در سال ۹۶ با ۵۰۰ میلیون وام بانکی که فقط عده خاصی به آن دسترسی داشتند توانسته یک دارایی خریداری کند آن دارایی وی بدون هیچ زحمتی حدود ۱۰ برابر شده است ولی آنچه به بانک برمیگرداند اصلا قابل قیاس با این بازدهی نیست و بسیار کمتر است (کمتر از یک چهارم بازدهی با نرخهای مرسوم).

حال اگر مبلغ مثال ۱۰ برابر یا ۱۰۰ برابر یا ۱۰۰۰ برابر شود میزان بازدهی از نظر عددی حیرتانگیز خواهد شد. این مسیر آسان ثروتمند شدن در اقتصاد تورمزده بعضا بسیاری از موسسات پولی و بانکها را وسوسه کرده که به جای وام دادن خود به بازار ملک وارد شوند که نتیجه آن انباشت داراییهای منجمد در ترازنامه بانکها شده است که شکاف عمیقی بین قدرت وامدهی آنها از یک طرف و عطش نقدینگی از طرف بنگاهها ایجاد کرده که آفت ثانویه مسابقه ملکبازی به جای خلق ثروت است.

آنچه در این گزارش میخوانید نشانگر آن است که تخصیص وام بین خانوارها هم با تبعیض به نفع شاغلان دولتی همراه است و همین موضوع چه بسا باعث جذابیت استخدام در دستگاههای دولتی به ضرر بخش خصوصی میشود که آفتهای آن موضوع بحثی جداگانه است.

کارت بانکی در زمین دولتیها

دریافت وام بانکی در ایران یک امتیاز مهم است. چرا که نرخ بهره بانک معمولاً از تورمهای بالای موجود کمتر است و در نتیجه هر کس بتواند به طریقی از بانک وام بگیرد، سود راحتی میبرد؛ حتی با مصرف وام برای کمریسکترین کار ممکن، مانند خرید کالای بادوامی مثل خودرو، یا خرید داراییهایی مثل مسکن که در اقتصاد ایران از ریسک کم و بازده اسمی بالایی بهرهمند هستند، میتوان به طبقات درآمدی بالاتر رسید. همزمان کسانی که دسترسی به وام ندارند، ممکن است ابزاری برای حفظ ارزش درآمدها و پساندازهای خرد و تدریجیشان در مقابل تورم پیدا نکنند و مدام دچار سقوط رفاهی شوند.

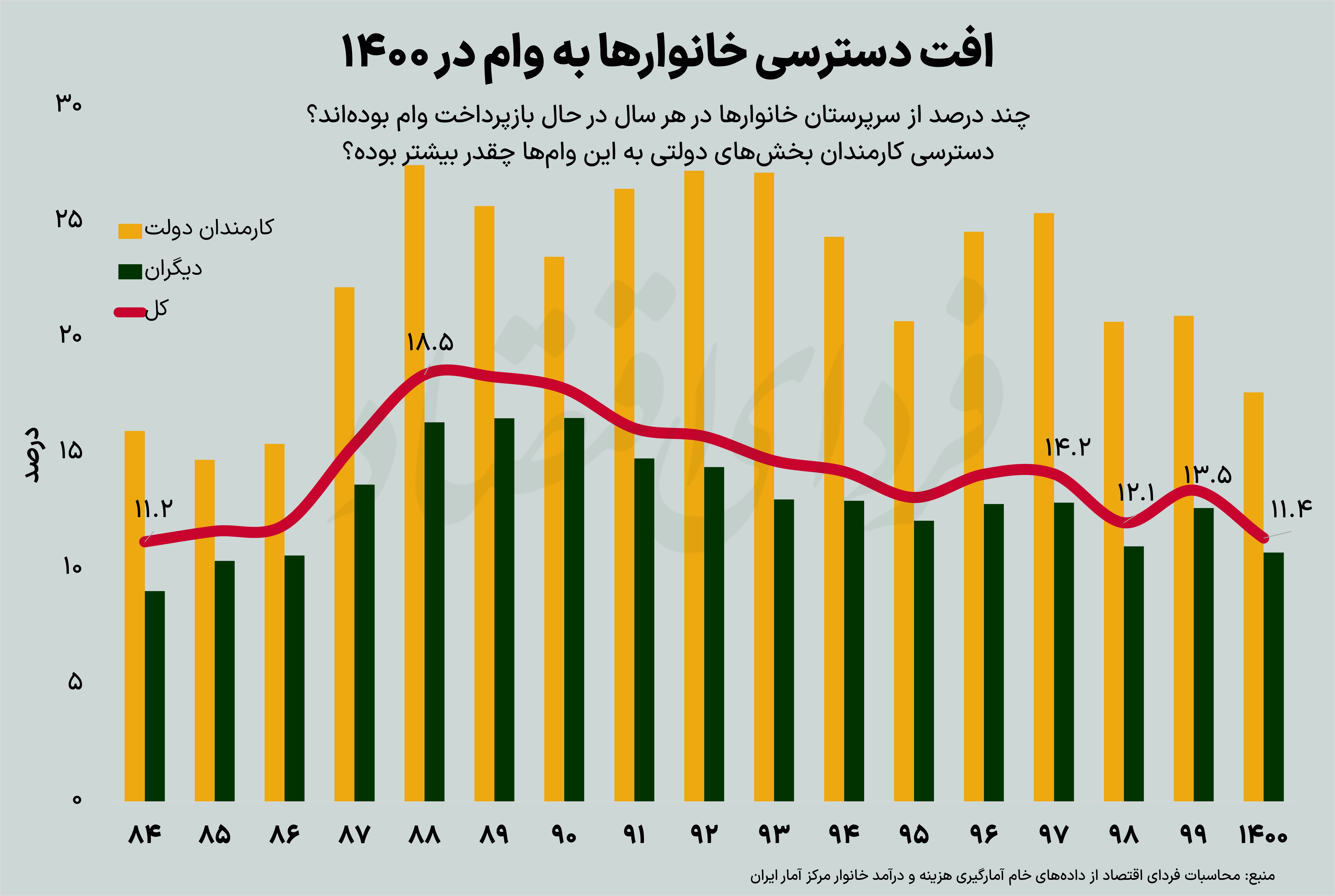

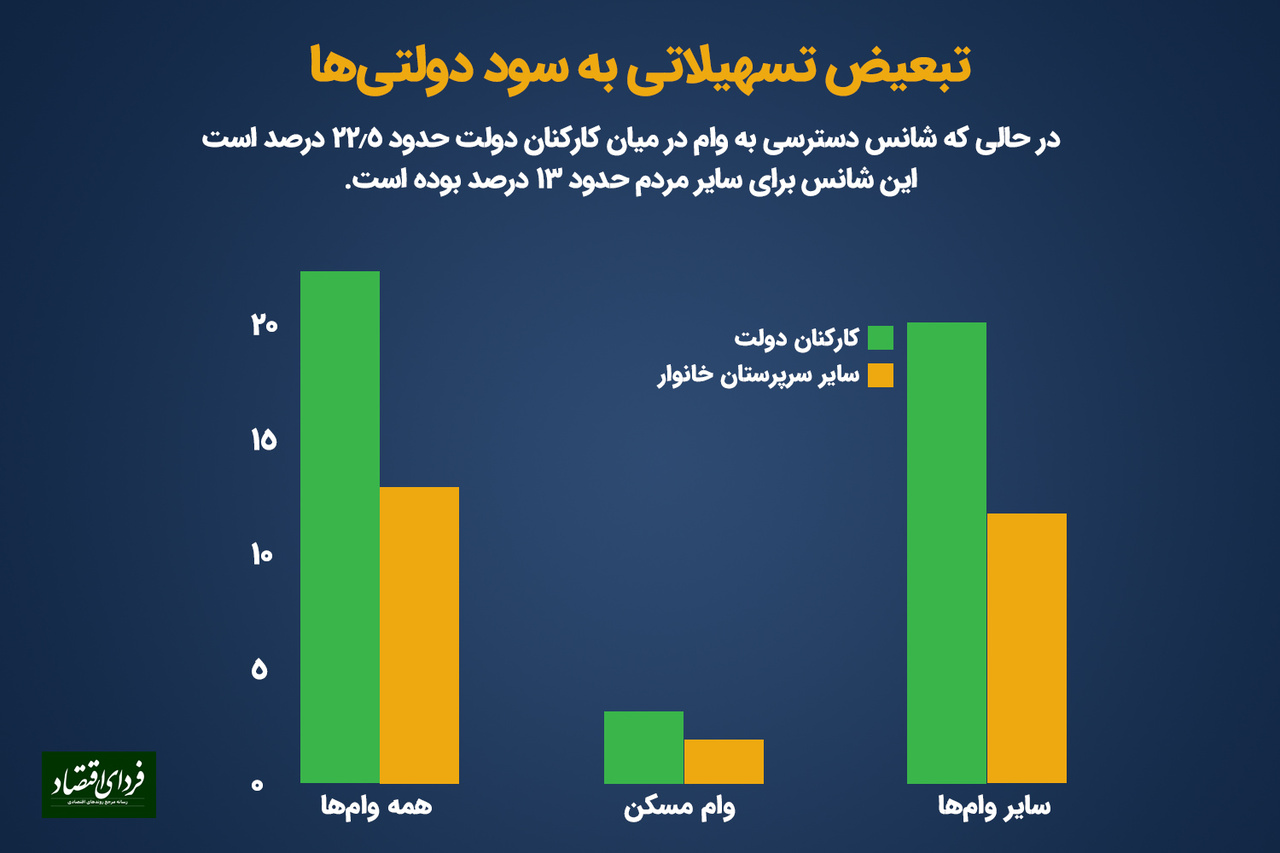

بنابراین تقاضا برای تسهیلات بانکی بسیار بالاست اما از آن سو، سپردههای موجود محدود است. همزمان با این که تقاضای وام بسیار بیشتر از عرضه آن است، زیرساخت اعتبارسنجی نظام بانکی هم ضعیف است. پس در نهایت دسترسی به وام محدود میشود به افرادی با معیارهای خاص، معیارهایی که سنجش آنها برای بانکها آسان باشد. کارمندان دولت از جمله کسانی هستند که هم به خاطر اعتبارسنجی راحتتر بانک درمورد توانایی بازپرداختشان دسترسی بیشتری به وام دارند و هم به این دلیل که شاید دولت وامدهی را به عنوان ابزاری پنهان برای افزایش درآمد کارکنانش به کار میبندد. شواهدی مانند آنچه در نمودار بالا مشخص است، این دسترسی وسیعتر کارکنان دولت به تسهیلات را تأیید میکنند. این نمودار به کمک دادههای هزینه و درآمد خانوار از ۸۴ تا ۱۴۰۰ بخت دسترسی سرپرستان خانواری که حقوقبگیر دولت هستند را با سایر سرپرستان خانوار مقایسه کرده است (میانگین ۱۷ سال گذشته). نتیجه نشان داده در حالی که شانس دسترسی به وام در میان کارکنان دولت حدود ۲۲/۵ درصد است این شانس برای سایر مردم حدود ۱۳ درصد بوده است.

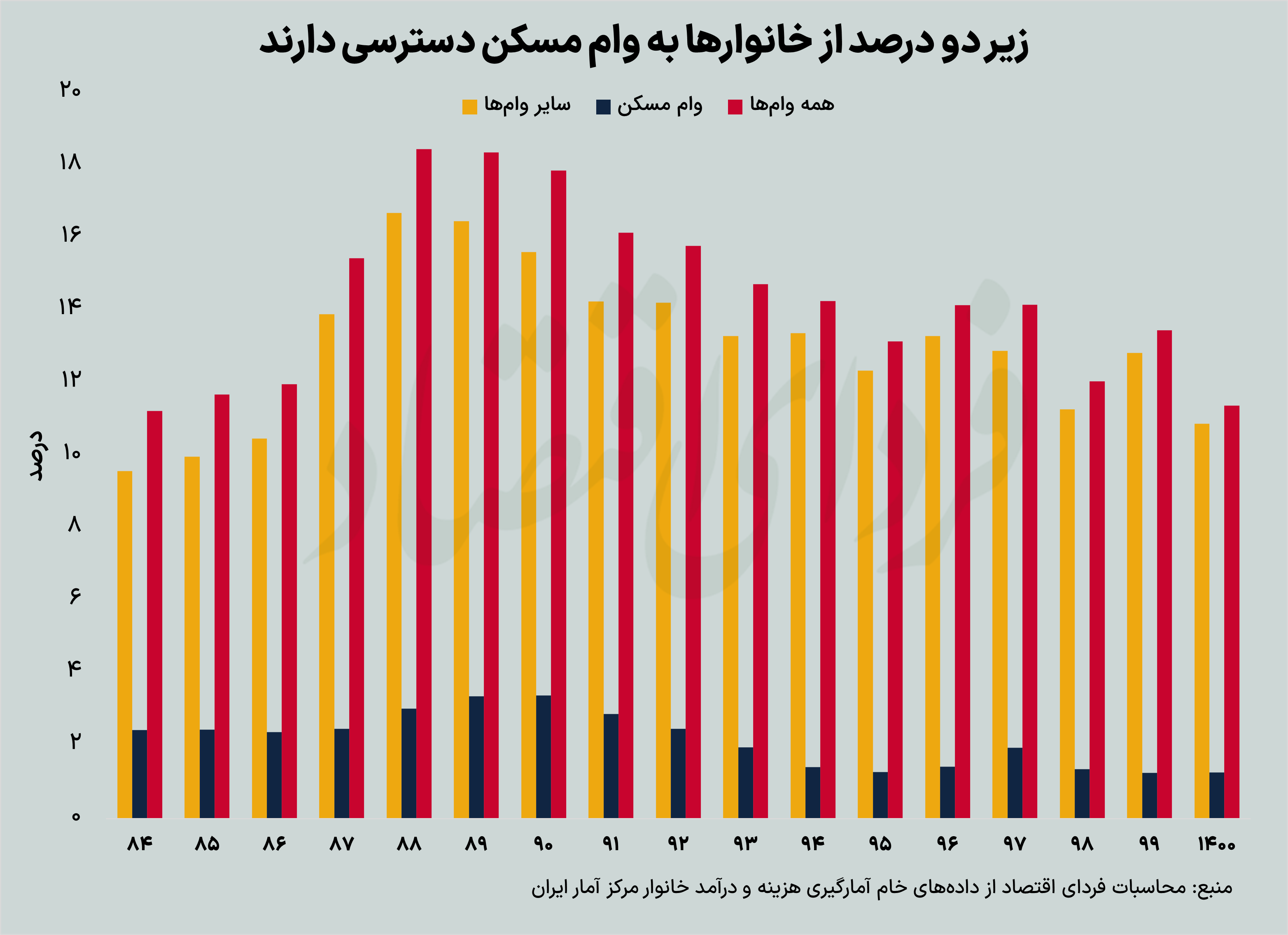

خانوارها برای این که در برخی دورهها دچار کاهش مصرف شدید نشوند، نیازمند دسترسی به وام هستند تا بتوانند بخشی از درآمد آینده خود را در حال حاضر مصرف کنند. طبیعتاً در حضور یک نظام بانکی کارا، خانوارهایی هم که درآمدشان بالاتر از مصرفشان باشد، به صورت سپردهگذاری در بانک به سایرین قرض میدهند. یکی از نابهسامانیهای اقتصاد ایران این است که دسترسی خانوارها به وام جهت مخارج مصرفی، خرید مسکن یا کار تولیدی در مقیاس کوچک، به طور کلی در آن پایین است. به طوری که در ۱۷ سال گذشته، سالانه تنها ۱۱ تا ۱۸ درصد از خانوارها در حال بازپرداخت اقساط حداقل یک نوع وام بودهاند. در سالهای ۸۸ و ۸۹ نرخ دسترسی خانوارها به تسهیلات به اوج خود رسیده اما در دهه نود یک سیر نزولی را طی کرده است و در نهایت در سال اخیر سطح دسترسی خانوارها به ۱۱.۴ درصد رسیده است. این روند همگام با روند کلی اعطای تسهیلات در نظام بانکی بوده که در اواخر دهه ۸۰ به تدریج به خاطر رکود، تورم و کاهش سود حقیقی دچار کاهش جریان ورودی شده و سپس در دهه نود تحت تأثیر مؤسسات مالی غیرمجاز، تن به نگه داشتن سود حقیقی در سطح بالا و افزایش هزینههایش داده است. این شرایط در مجموع منجر به ایجاد تنگنای اعتباری برای بانکها شده است.

اوج وامدهی خرد در اواخر دهه هشتاد

نمودار زیر نشان میدهد نرخ دسترسی خانوارها به انواع تسهیلات تا اواخر دهه هشتاد روند صعودی داشته اما با شروع دهه نود دوباره کاهش داشته است؛ در سالهای ۸۹ و ۹۰ بیش از ۱۸ درصد از خانوارها وامی دریافت کرده بودهاند و در حال بازپرداخت آن بودهاند. اما در سال ۱۴۰۰، نرخ دسترسی خانوارها به حدود سال ۸۴ برگشت.

این صعود و نزول با سایر شواهد مربوط به وضعیت نظام بانکی سازگار است؛ نسبت تسهیلات بانکها به سپردهها هم در حوالی ۸۷ تا ۸۹ به اوج خود میرسد و سپس کاهش مییابد. بنابراین بخشی از دلایل روند دسترسی خانوارها را باید در عوامل کلان نظام بانکی ایران دید.

چرا توان تسهیلاتدهی بانکها افت کرد؟

دلایل مختلفی در تضعیف نظام بانکی از اواخر دهه هشتاد نقش داشتهاند. از طرفی از سال ۸۶ با افزایش تورم، نرخ سود حقیقی کاهش زیادی پیدا میکند و در نتیجه انگیزه آحاد اقتصادی برای سپردهگذاری در بانک کم میشود. بنابراین ورودی بانک کاهش مییابد. از سوی دیگر، رکود تولید در سال ۸۷ باعث شد بنگاهها در بازپرداخت وامهای خود به بانکها به مشکل برخورند و این نیز به تدریج دست بانکها را برای تسهیلاتدهی بست. با شروع دهه نود، تحریمهای گسترده باعث رکود اقتصادی و به دنبال آن افزایش نااطمینانیها و رکود در بازار داراییها شدند. رکود بازار داراییها به معنای کاهش درآمد بانکها و در نتیجه باز هم کاهش توان اعطای تسهیلات از سوی آنها بود. در واقع در چنین شرایطی که جریان نقدی بانکها کم میشود، بانک یا باید نرخ تسهیلات را زیاد کند و یا تسهیلات کمتری را اعطا کند. در هر دو صورت دسترسی بنگاهها و خانوارها به تسهیلات کمتر میشود.

نکتهای که وجود دارد این است که بعد از ۹۲ و با کاهش تورم، نرخ سود سپردهها کاهش نیافت و مقدار حقیقی آن (اختلاف آن با تورم) بیشتر شد. بانکها به خاطر بدهیهای دولت، داراییهای نقدناشونده و مطالبات غیرجاری مجبور بودند هر طور شده سپردههای بیشتری را جذب کنند. در چنین شرایطی، وجود مؤسسات مالی غیرمجاز پدیده نامیمونی را رقم زد؛ این مؤسسات که محدودیتهای قانونی معمول بانکها را نداشتند، با نرخهای بالایی سود پرداخت میکردند؛ در واقع آنها این سودها را از طریق ایجاد بدهی جدید (دریافت سپردههای جدید) پرداخت میکردند. این کار در ادبیات اقتصادی به بازی پانزی معروف است. در این حین، بانکها هم مجبور بودند برای جذب سپرده دست به افزایش سود ببرند و در نتیجه در رقابت بانکها و مؤسسات مالی، سود سپرده و تسهیلات در سطح بالایی قرار گرفت (محمودزاده و مدنیزاده، ۱۳۹۵).

افزایش نرخ حقیقی بهره باعث افزایش هزینههای بانکها میشد. همزمان همانطور که توضیح داده شد، جریان درآمدی آنها کاهش یافته بود. بنابراین نتیجه عوامل گوناگون اثرگذار در سالهای آخر دهه هشتاد و ابتدای دهه ۹۰ موجب شکلگیری دورانی شد که در آن بانکها مدام توان تسهیلاتدهی خود را بیشتر از دست دهند.

تنگنای اعتباری بانکها بیشتر به ضرر چه گروههایی از مردم بوده است؟

در نمودار زیر مشخص است که بعضاً در مقاطعی که توان تسهیلاتدهی بانکها کاهش یافته بوده و کلیت دسترسی خانوارها به تسهیلات کم شده، دسترسی کارمندان دولت چندان کم نشده یا حتی در مقطعی مثل ۹۰ به ۹۱ افزایش یافته است. البته این کاهش با کمی تأخیر در نهایت در وامدهی به کارمندان هم رخ داده است. به هر صورت حداقل دو نتیجه از این نمودار میتوان گرفت؛ یکی وضعیت نزولی دسترسی مالی خانوارها در دهه نود و دیگری، برتری معمول کارمندان دولت در دسترسی مالی. این اتفاق میتواند معلول تنگناهای اعتباری بانکها و سرکوب نرخ بهره توسط دولت در دورههایی باشد. چرا که در شرایط مازاد تقاضا و تنگنای اعتبار، اعطای وام به کارمندان، به خاطر ریسک کمتر نکول، برای بانکها میتواند مناسبتر باشد. اما اگر تورم به صورت پایدار سطح پایینی داشت و بانکها بر اساس بیشینهسازی سود اقتصادیشان، نرخ سود را تعیین میکردند، احتمالاً وامها صرف تأمین مالی فعالیتهای پربازدهتر میشد. ضمن این که احتمالاً در شرایط کمبود عرضه تسهیلات، دولت به کارمندان خودش جهت رساندن تسهیلات به صورت تکلیفی بیشتر توجه نشان میدهد. بنابراین در شرایط نابهسامان بانکها، کسانی که کارمند دولت نیستند و ارتباط خاصی هم با بانکها و نهادهای دولتی ندارند، بیشتر متضرر میشوند.

دریافت وام نردبان ترقی در اقتصاد ایران

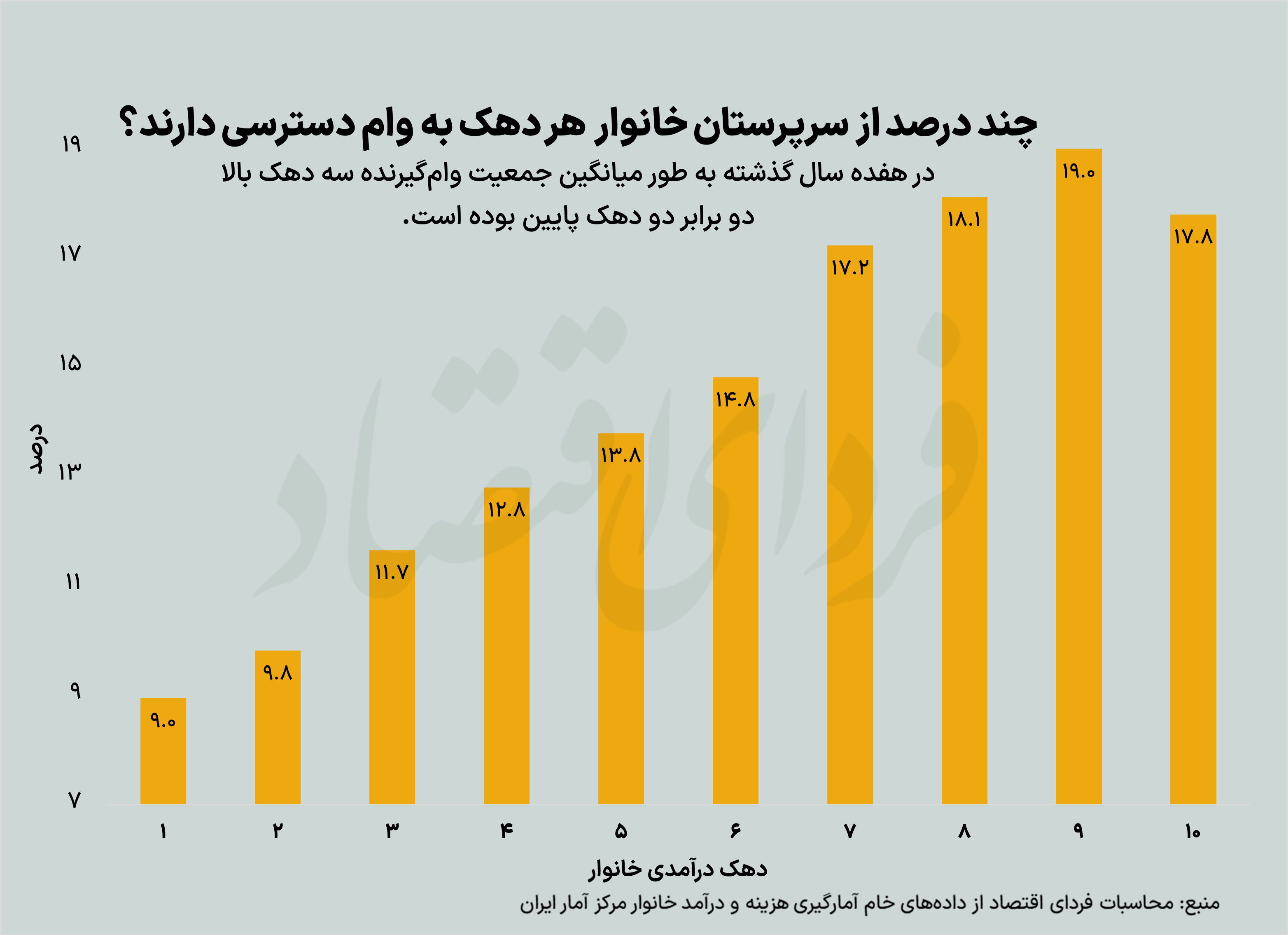

نمودار بعدی نشان میدهد به طور کلی دهکهای پایینتر دسترسی پایینتری به تسهیلات دارند. در سالهای ۸۴ تا ۱۴۰۰ به طور میانگین ۹ درصد از خانوارهای دهک اول درآمدی به وام دسترسی داشتهاند، در حالی این درصد برای دهک نهم، ۱۹ بوده است.

یک تفسیر از نمودار بالا، عدم دسترسی خانوارهای کمدرآمد و فقیر به تسهیلات است. افراد کمدرآمد به خاطر نداشتن پسانداز چندان، نیاز به قرض گرفتن از دیگران جهت شروع یک فعالیت اقتصادی دارند تا پس از رسیدن آن فعالیت به بازدهی بتوانند قرض خود را پس دهند. عدم دسترسی به وام، دست این افراد را برای خروج از وضعیت درآمدی خود و جابهجایی به دهکهای بالاتر میبندد. بنابراین محدودیت دسترسی به تسهیلات، به ویژه برای خانوارهای کمدرآمد، میتواند یک مانع پویایی درآمدی و خروج آنها از فقر باشد و به شکلگیری تله فقر کمک رساند.

اما تفسیر دوم که سازگاری زیادی با شهود ما از وضعیت اقتصاد ایران دارد، این است که هر کس به وام دسترسی داشته -مثلاً به واسطه داشتن شغل دائمی دولتی- توانسته به دهکهای بالای درآمدی هم برسد. بنابراین این مشاهده را به این صورت نیز میتوان توجیه کرد که افرادی که به وام دسترسی دارند، شانس بیشتری برای حضور در دهکهای بالاتر نیز کسب میکنند. با توجه به مزایای بسیار دریافت تسهیلات در یک اقتصاد تورمی که با نرخگذاری دستوری سود وام و سپردهها هم روبهروست، میتوان گفت داشتن شانس دریافت وام یک سکوی پرتاب به درآمدهای بالاتر است.

تبادل نظر