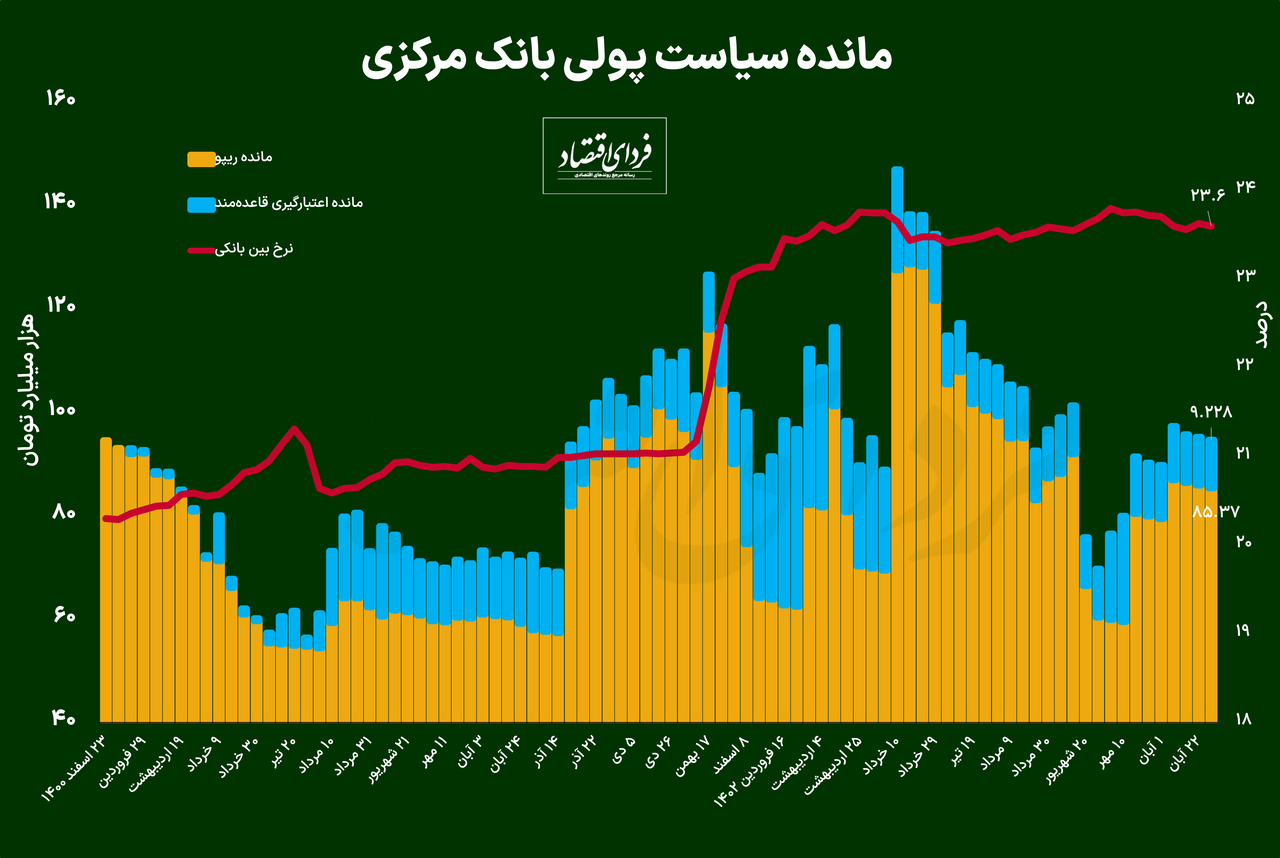

فردای اقتصاد: در عملیات بازار باز هفته منتهی به ۲۹ آبان، تقاضای بانکها برای نقدینگی به ۱۳۴.۵۷ همت (هزار میلیارد تومان) رسید که به نسبت به هفته پیش از آن کاهش ۷.۸۷ هزار میلیارد تومانی داشت. از طرفی، بانک مرکزی منابعی با ارزش ۱۱۸.۸۶ هزار میلیارد تومان را به بانکها تزریق کرد که نسبت به هفته قبل، ۴۰ میلیارد تومان کاهش داشت که ۱۱۹.۴۲ هزار میلیارد تومان از قراردادها سررسید شدند و در کل، خالص تزریق ریپو با فاصله کمی از صفر، برابر با ۵۶۰ میلیارد تومان بود.

در سمت اعتبارگیری قاعدهمند، در سقف کریدور نرخ بهره ۲۴ درصد، تغییری رخ نداد و در مجموع، همه این عوامل باعث شد تا نرخ بهره بین بانکی، با کاهش ۰.۰۳ واحد درصدی برابر با ۲۳.۶ درصد باشد.

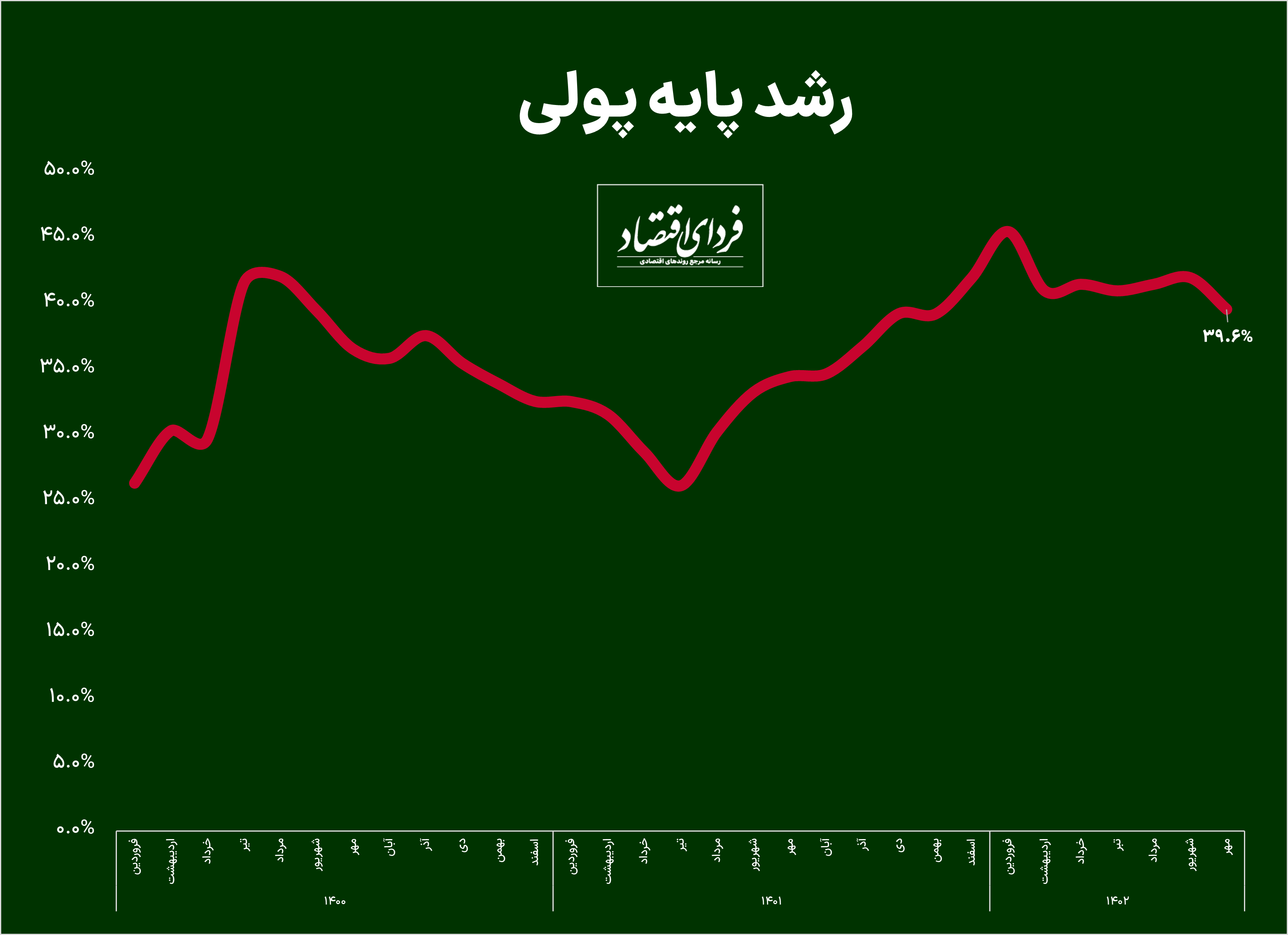

در انتهای تابستان و اوایل مهر ۱۴۰۲، شاهد انقباضهای شدید در سیاست پولی بودیم. انقباض پولی در انتهای تابستان میتواند برای کاهش اثر رشد پایه پولی از محلهای دیگر باشد. بنابراین، با وجود اینکه در عملیات بازار باز شدت انقباض بالا بود، با این حال برخلاف انقباضهای قبلی، افزایش شدیدی در نرخ بهره بین بانکی مشاهده نشد. اما در اواخر مهرماه با کاهش انقباضهای پولی، نرخ بهره بین بانکی روند نزولی خفیفی داشت که به نظر میرسد این مسیر ادامه دار باشد.

با وجود روند نزولی نرخ بهره بین بانکی، سیاست کنترل ترازنامه باعث شده تا نرخ تامین مالی در اقتصاد به شدت افزایش یابد که در نهایت منجر به افزایش نرخ سپرده بانکی، به ویژه برای سپردههای بزرگ، شده است.

تبادل نظر