فردای اقتصاد: بحران سال ۲۰۰۸ یکی از جدیترین بحرانهای اقتصادی دنیا در قرن ۲۱ بود که فعالان اقتصادی همچنان آن را به خاطر میآورند. تلاطمی که در بازار مسکن آمریکا شکل گرفت و به مرور تبعات آن بسیاری از کشورهای کوچک و بزرگ دنیا را تحت تاثیر قرار گذاشت و عواقب آن برای سالها بر اقتصاد بسیاری از کشورها باقی ماند. جهانی شدن یا همان Globalization یکی از اصلیترین دلایل این موضوع بود که چرا بحران مسکن و بانکی آمریکا باعث شد تا اقتصاد جهانی وارد رکود سنگینی شود و بسیاری از مردم سراسر دنیا از این موضوع ضربه بخورند.

اکنون در سال ۲۰۲۲ نیز به دلیل شرایط اقتصادی ایجاد شده زمزمههای زیادی مبنی بر احتمال ورود اقتصاد جهانی به یک دوره رکودی شنیده میشود. اگرچه دلایل ایجاد تلاطمهای اقتصادی در سال ۲۰۰۸ و ۲۰۲۲ یکسان نیست و تفاوتهای فاحشی باهم دارد، اما به نظر میرسد که سیاستگذاران برای آن از درمان یکسانی استفاده کردهاند. همهچیز از ظهور اژدهای تورم شروع میشود و بانکهای مرکزی نیز با تغییر در نرخ بهره خود در تلاش برای کنترل تورم و عدم ورود اقتصاد به رکود سنگین هستند.

تجویز یک واکسن برای دو بیماری

بحران سال ۲۰۰۸ از جایی شروع شد که سیاستگذاران آمریکایی تصمیم گرفتند برای بهبود رکود ایجاد شده در بازار مسکن، تسهیلاتی را به مردم برای خرید ملک اعطا کنند و بانکها میتوانستند در قبال وام اعطایی، سند ملک را به عنوان ضامن در اختیار بگیرند، تصمیمی که بعدها تبعات آن کل دنیا را فراگرفت. قبل از سال ۲۰۰۸ و تقریبا از اوایل سال ۲۰۰۴ میلادی، تورم به مرور در حال افزایش بود و طی دو سال ۲.۵ برابر شد. از همین رو مردم آمریکا با دریافت تسهیلات شروع به خرید ملک کردند و این افزایش تقاضای ایجاد شده در بازار، قیمت مسکن را به میزان چشمگیری افزایش داد تا شاهد تشکیل حباب قیمتی بزرگی در این بازار باشیم. این حباب اما برای مدت زیادی دوام نیاورد و پس از کاهش قدرت خرید مردم، تقاضا کاهش یافت و قیمت مسکن نیز با سرعت زیادی نزولی شد به طوری که قیمت یک مسکن در آن زمان حتی به کمتر از میزان وامی که مردم دریافت کرده بودند رسید و همین موضوع باعث شد تا مردم به جای بازپرداخت وام خود، مسکنهایی که ارزش کمتری داشتند را به عنوان ضمانت به بانکها بدهند. بنابراین بانکها ماندند و املاک بسیار زیادی که ارزش خود را از دست داده بودند و بدهیهایی که به صورت مداوم در حال افزایش بود. در آن زمان ورشکستگی یک بانک باعث شد که به صورت دومینووار بانکهای زیادی در سراسر دنیا با مشکل مواجه شده تا در نهایت اقتصاد جهانی را با چالشهایی روبرو کند.

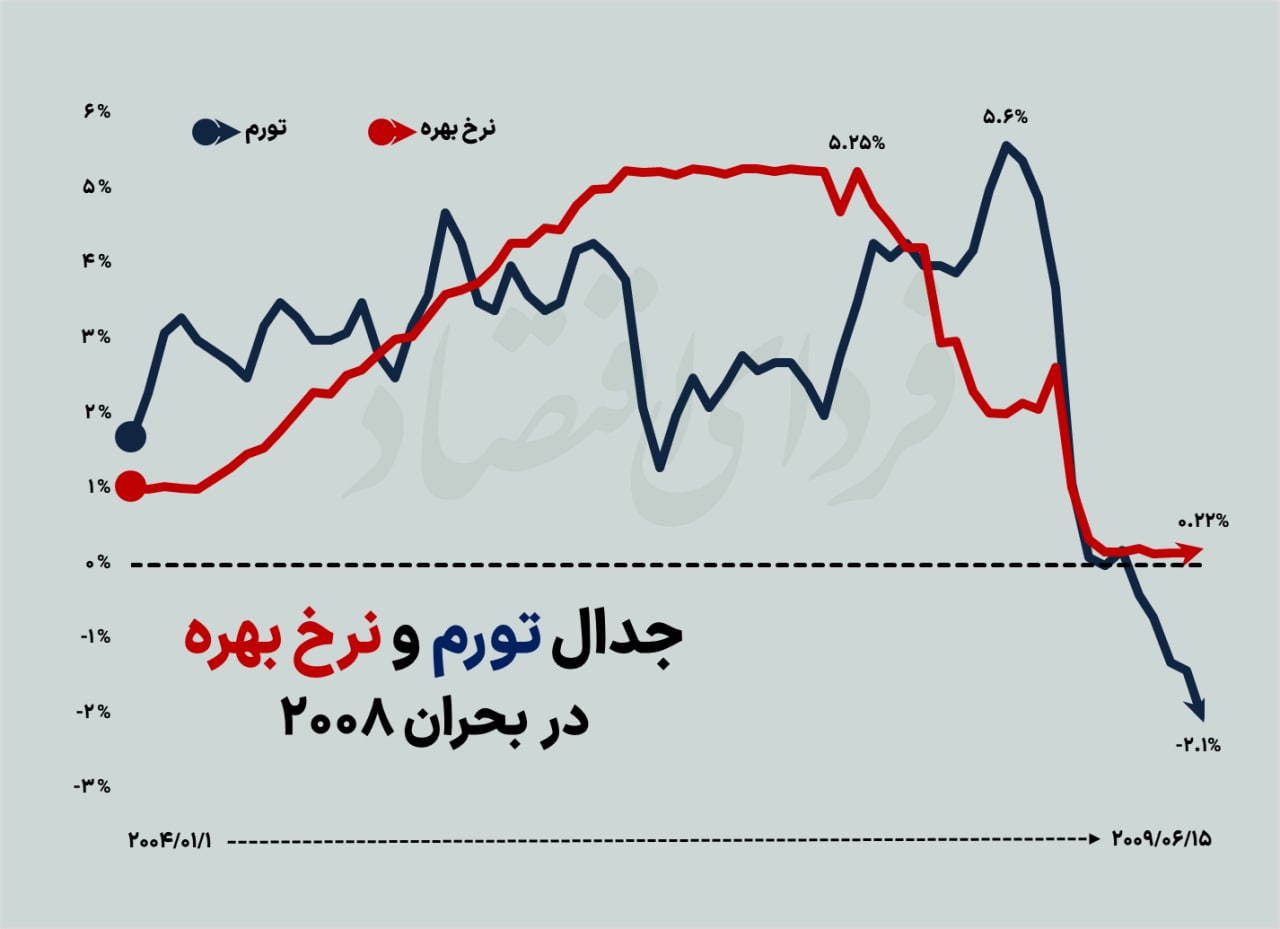

در این میان پیش از بروز بحران ۲۰۰۸ و همچنین در دوران اوج آن، فدرال رزرو در تلاش بود تا با افزایش نرخ بهره، تورم ایجاد شده را کنترل کند. همانطور که در نمودار مشخص شده است، از شروع سال ۲۰۰۴ تا اواسط سال ۲۰۰۸ نرخ تورم از ۱.۷ درصد تا ۵.۶ درصد نیز رسیده بود. از همین رو بانک مرکزی آمریکا نیز نرخ بهره خود را در عرض ۳ سال از یک درصد به بیش از ۵ درصد رساند که حتی در بازههایی از تورم نیز پیشی گرفت. این عوامل باعث شد که شاخص قیمت مصرفکننده به عنوان شاخصهای از تورم، به یک باره در مدت بسیار کوتاهی از سقف ۵.۶ درصدی خود در اواسط سال ۲۰۰۸، به منفی ۲.۱ درصد در میانه سال ۲۰۰۹ برسد اما اقتصاد جهانی را وارد دورهای رکودی کرد که برای مدتی نیز باقی ماند.

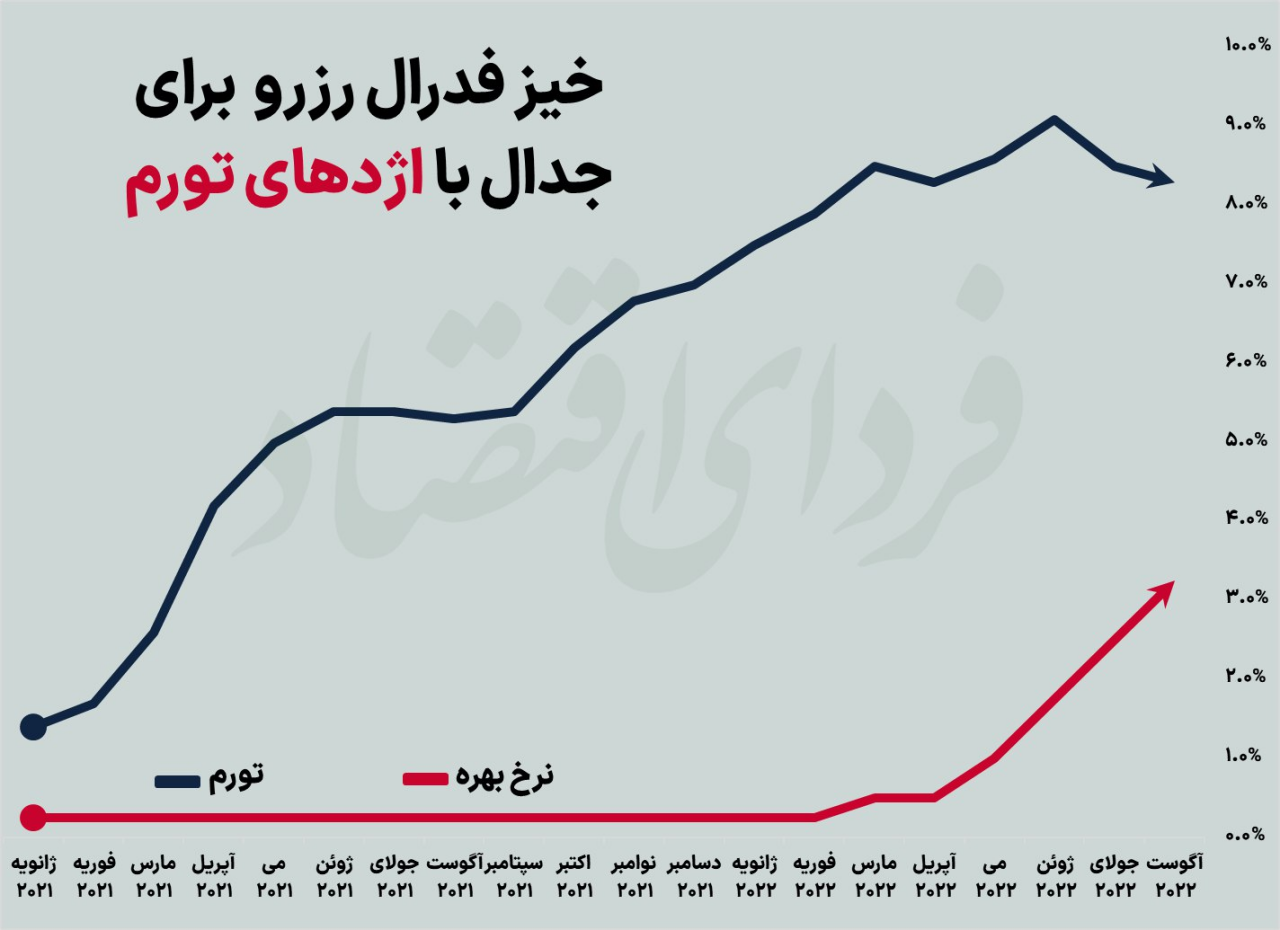

در حال حاضر نیز حداقل در بحث تورم و سیاستهای انقباضی بانکهای مرکزی شرایط مشابهی درحال تکرار است. تورم اخیر در سطح جهانی نیز با پولپاشی بانکهای مرکزی در زمان همهگیری کرونا شروع شد و به مرور پس از به چرخش درآمدن چرخهای صنایع و تولید، تقاضا افزایش یافت و سطح عمومی قیمتها رو به صعود نهاد. در این بین شروع جنگ روسیه و اوکراین نیز ضربه سنگینی را به این موضوع وارد کرد تا تورم در اروپا دورقمی شود و در آمریکا نیز به مرز دورقمی شدن برسد. بانکهای مرکزی در این دوره نیز قصد دارند با افزایش نرخ بهره به جنگ با اژدهای تورم بروند. در همین راستا فدرال رزرو تاکنون طی ۵ مرحله نرخ بهره را به ۳.۲۵ درصد رسانده است یعنی عددی که تقریبا در اواسط سال ۲۰۰۸ تکرار شده بود. حال سوال این است که این اقدامات همچون بحران ۲۰۰۸، اقتصاد را به یک دوره رکود سنگین خواهد برد یا به دلیل تفاوتهای موجود اتفاق دیگری رقم میخورد؟

نفت چه تجربهای از رکود دارد؟

نفت همواره یکی از استراتژیکترین کالاها در دوران مختلف بوده است که از عوامل متعدد سیاسی و اقتصادی تاثیر میپذیرد. طلای سیاه از بحران سال ۲۰۰۸ تجربه خوبی ندارد و اکنون بسیاری نگرانند که پس از افزایش قیمت خوبی که نفت طی سال اخیر تجربه کرده است، اتفاق مشابهی برای آن تکرار شود. یک سال قبل از شروع بحران، یعنی در سال ۲۰۰۷ بهای نفت خام ۵۷ درصد افزایش داشت. رونق اقتصادی در چین و دیگر کشورها، عطش به نفت خام را بیشتر کرد. کشورهای صادرکننده نفت، سقف تولیدات خود را تا حداکثر ممکن بالا بردند. تنش میان غرب و ایران به عنوان یکی از بزرگترین صادرکنندگان نفت، ناآرامی و حملات تروریستی در کشور نفتخیز عراق و حمله نیروهای شورشی به خطوط انتقال نفت در نیجریه از جمله دیگر مسائل تعیین کننده بودند. نفوذ دلالان به بازار نفت نیز سهمی در زمینه افزایش بهای آن داشت و قیمت طلای سیاه برای اولین بار در تاریخ به ۱۰۰ دلار در هر بشکه رسید.

به یکباره اما شرایط تغییر کرد. بحران مالی سراسر دنیا را فراگرفته بود و نرخ بهره بانکهای مرکزی برای مقابله با تورم در سطوح جذابی برای سرمایهگذاری بدون ریسک قرار داشت. به همین دلیل از طرفی اقتصادها دیگر وضعیت تولید گذشته را تجربه نمیکردند و تقاضا برای نفت بسیار کاهش یافته بود و از طرفی نیز سرمایهگذاران بانکها را به سرمایهگذاری در داراییهای پرریسک ترجیح میدادند. همین اتفاقات باعث شد که نفت ۱۴۷ دلاری طی تنها ۶ ماه به ۴۶ دلار بر هر بشکه برسد و کاهشی نزدیک به ۷۰ درصدی را تجربه کند.

طی سال جاری نیز اتفاق مشابهی برای نفت رخ داده است. طلای سیاه که به دلیل افزایش تقاضای اقتصادهای بزرگ و همچنین کمبود عرضهای که از سمت تولیدکنندگان و جنگ روسیه و اوکراین اتفاق افتاده بود، تا حوالی ۱۲۰ دلار بر هر بشکه صعود کرده بود پس از سیاستهای انقباضی بانکهای مرکزی تغییر مسیر داد و حالا حوالی ۸۵ دلار در نوسان است.

نرخ بهره دشمن سرسخت طلا

طلا همواره در بین سرمایهگذاران در ادوار مختلف تاریخ به عنوان دارایی پوشش ریسک شناخته میشود. این فلز گرانبها طی بحرانهای مالی همواره پناهگاه مطمئنی برای خریداران خود بوده است و معمولا توانسته است سرمایهها را در برابر تورم و بحرانهای مختلف حفظ کند. در این میان اما به نظر میرسد که این پناهگاه امن یک دشمن سرسخت به نام نرخ بهره را در مقابل خود میبیند.

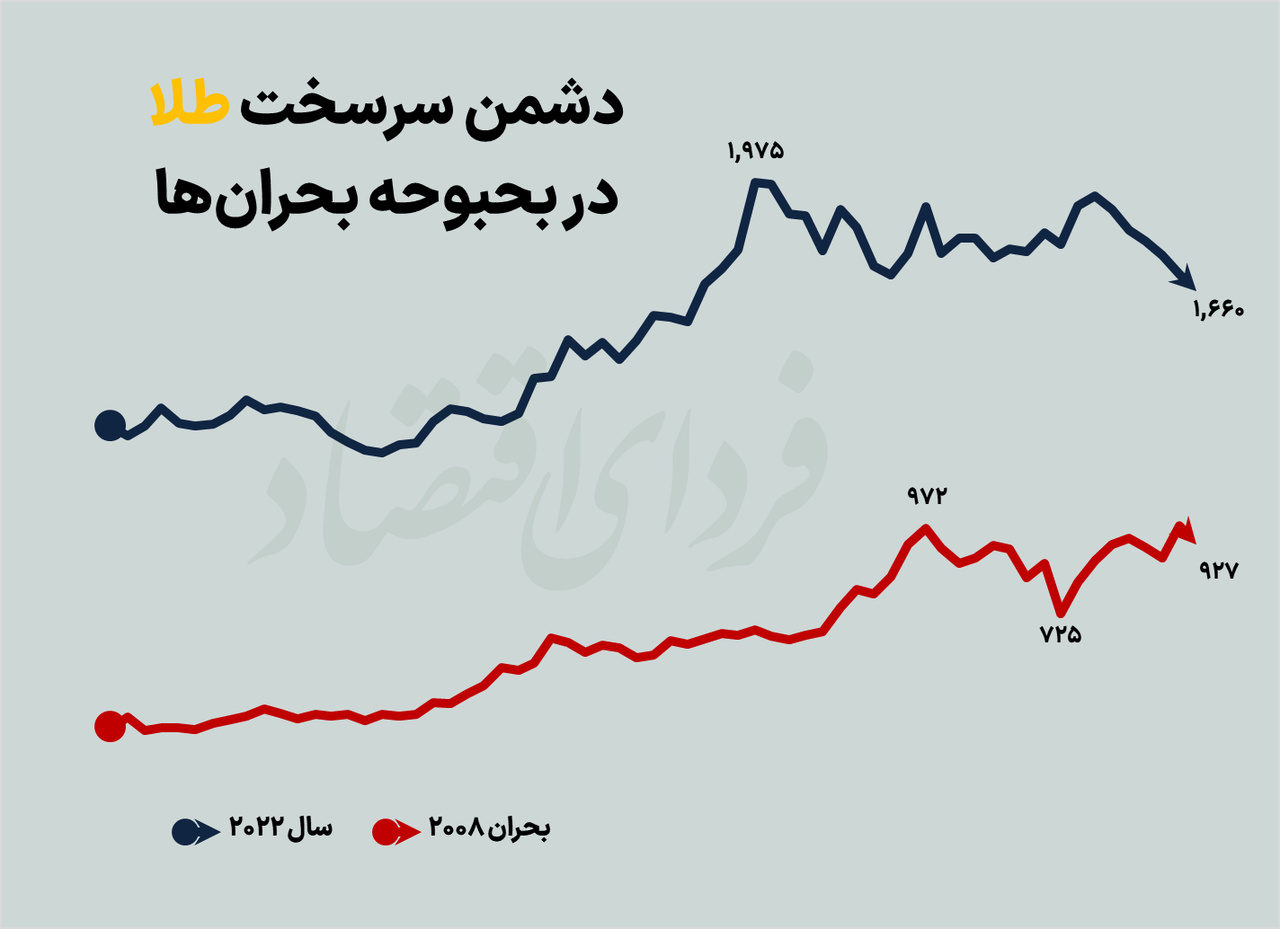

نگاهی به روند قیمت طلا در بازههای چند ساله نشان میدهد که قیمت این فلز ارزشمند معمولا به دلیل کمیاب و محدود بودن منابعش، روند صعودی ملایمی را طی کرده است. طلا از شروع سال ۲۰۰۴ که نقطه آغاز افزایش تورم بود، روندی صعودی به خود گرفت و قیمت آن به مرور از سطوح کمتر از ۴۰۰ دلار بر هر اونس به نزدیکی هزار دلار در ابتدای سال ۲۰۰۸ رسید اما پس از مدتی روند صعودی آن متوقف شد و حتی در بازهای هر اونس آن تا حوالی ۷۲۵ دلار نیز کاهش قیمت داشت. دلیل اصلی این موضوع را میتوان به افزایش نرخ بهره بانک مرکزی آمریکا نسبت داد که باعث شد سرمایهها را از سمت طلا نیز جذب کند. فارغ از مباحث ریسک، یکی از دلایلی که طلا در مقابل نرخ سود بانکی از جذابیت کمتری برخوردار است، دریافت عایدیهای دورهای است که سرمایهگذاران نرخ بدون ریسک از آن استفاده میکنند.

این اتفاق در سال ۲۰۲۲ نیز به طور واضحی رخ داده است. رشد قیمت طلا پس از شاخ و شانهکشی تورم از حوالی ۱۲۵۰ دلار در اوایل سال ۲۰۱۷ به ۱۹۷۵ دلار بر هر اونس اوج گرفت. پس از آن افزایش نرخهای بهره فشار فروشی را بر تمامی کامودیتیها تحمیل کرد که طلا نیز از آن مستثنی نبود. در حال حاضر قیمت این فلز ارزشمند را تا ۱۶۶۰ دلار کاهش داده است.

بررسیها از سیاستهای پولی جهانی و همچنین روند قیمتی کامودیتیهای مهمی همچون نفت و طلا در بحران سال ۲۰۰۸ و مقایسه آن با دورانی که اکنون در آن قرار داریم، از شباهتهای زیادی خبر میدهد. اگرچه همانطور که در ابتدا نیز اشاره شد که دلیل شروع این بحرانها کاملا متفاوت بوده اما با توجه به روش یکسانی که برای آن تجویز شده است، باید دید آیا سرانجام یکسانی نیز خواهند داشت؟ چندی پیش نیز بانک جهانی در سه سناریو آینده اقتصاد جهان را بررسی کرده بود که در یکی از این سناریوها بر اساس تعاریف رسمی، رکود در سال آینده رخ میدهد. هرچند این سناریو احتمال زیادی ندارد، اما نشانههایی برای نگرانی درباره این اتفاق وجود دارد.

تبادل نظر