فردای اقتصاد: طبق آخرین دادههای بانک مرکزی، نرخ سود بین بانکی در هفته اخیر نیز کاهش اندکی یافته و از ۲۰.۶۴ به ۲۰.۵۹ درصد رسیده است. این کاهش جزئی پس از سقوط چشمگیر نرخ سود بین بانکی پیش از آن بود که به نوعی مباحث زیادی که حول افزایش شدید نرخ سود بین بانکی وجود داشت را به اتمام رساند. اگر چه فردای اقتصاد در هدیه خرید تضمینی گندم به بانک مرکزی به یک عامل موثر در کاهش شدید نرخ سود بین بانکی اشاره کرده بود؛ اما بد نیست به بهانه کاهش شدید نرخ سود سیاستی در دو هفته اخیر اندکی بیشتر به اهمیت این نرخ بپردازیم. به صورت خاص در این گزارش به نقش نرخ سود بین بانکی در اقتصاد خواهیم پرداخت و به یک سوال اساسی پاسخ خواهیم داد: آیا کاهش یا افزایش دو درصدی نرخ سود بین بانکی تاثیر اندکی دارد؟ طبعا پاسخ به این سوال کار راحتی نیست، اما با توجه به آنکه در لبه تغییرات انتظارات تورمی با توجه به مذاکرات بازگشت به برجام قرار داریم، توجه به یک واقعیت گمشده در این مورد میتواند مفید باشد.

بازار بین بانکی به روایت اعداد و ارقام

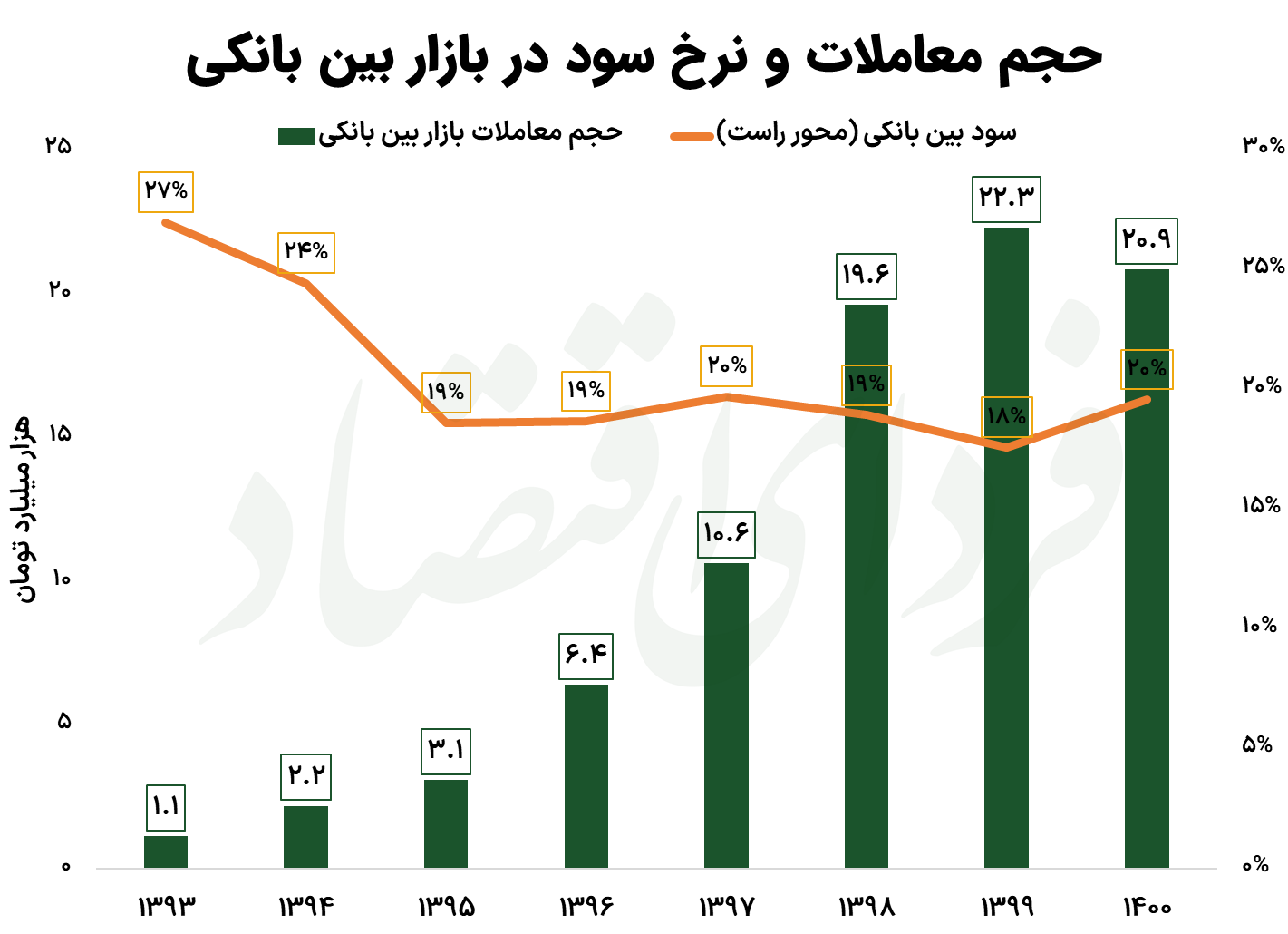

بازار بین بانکی به صورت خلاصه بازاری است که در آن بانکها در آن اقدام به قرضدهی و قرضگیری از یکدیگر میکنند. این بازار در بیشتر روزهای ماه فعال است (۲۵ روز در ماههایی که تعطیلات وجود ندارد) و به دلیل آنکه عمده قرضگیری و قرضدهی آن به صورت یک روزه است به آن بازار شبانه نیز میگویند. دادههای سالهای گذشته نشان میداد حدود ۷۵ درصد وامدهیها در بازار بین بانکی در سررسید یک روزه بوده و حدود ۲۰ درصد آن نیز کمتر از یک هفته سررسید داشته که نشان از معطوف بودن سررسیدهای این بازار به کوتاهمدت است. در مورد حجم معاملات این بازار نیز، توجه به نمودار زیر مفید است. حجم معامله در بازار بین بانکی برای سال ۱۴۰۰ حدود ۲۱ هزار هزار همت (همت مخفف هزار میلیارد تومان است) بوده که طی سالهای اخیر رشد بسیار بالایی نیز داشته؛ مشخصا از سال ۱۳۹۶ به بعد افزایش شدیدی داشته است که برای درک منطق بزرگی این عدد بد نیست به مهمترین نقش بازار بین بانکی بپردازیم.

مهمترین نقش بازار بین بانکی چیست؟

با مرور ارقام فوق، به این نتیجه میرسیم که مهمترین نقش این بازار تامین نقدینگی کوتاهمدت برای بانکها است و چون حرکت منابع نقد از بانکها به یکدیگر بسیار زیاد است ناگزیر حجم معامله در این بازار نیز بسیار زیاد است. یک نکته اساسی در بازار بین بانکی آن است که وامدهی و وامگیری بانکها از یکدیگر نیاز به وثیقه ندارد و بانکها برای قرضگیری و قرضدهی تنها بر یک چیز اعتماد میکنند و آن هم نظارت بانک مرکزی است. به همین دلیل به بانک مرکزی بانکدار بانکها میگویند چون وظیفه تصفیه معاملات بین بانکهای مختلف را دارد و حضور بانک مرکزی اهمیت بسیار زیادی برای عمیق شدن این بازار دارد که البته معایب خاص خود را نیز دارد.

یکی از مهمترین معایب حضور بانک مرکزی به عنوان قرضدهنده نهایی آن است که بانکها میتوانستند به راحتی تعهدات خود را زیر پا بگذارند و بانک مرکزی لاجرم عمل تصفیه را انجام دهد و چاپ پول بانکی از محل اضافه برداشت اتفاق بیفتد. در صوتی که بانکی نتواند وامهای خود در سررسید را پس دهد، بانک مرکزی به عنوان بازارساز به بانک طلبکار پول نقد میدهد تا بازار تسویه شود و حساب بانک بدهکار را با نرخ ۳۴ درصد جریمه میکند. اما وثیقه نبودن داد و ستد بین بانکها حسن مهمی نیز دارد و آن تامین نیاز کوتاهمدت نقدینگی بانکها است که بخش زیادی از حجم بالای معاملات در بازار بین بانکی را توجیه میکند. اما تامین مالی کوتاهمدت نیز نرخی دارد که در نرخ سود بین بانکی خود را نشان خواهد داد. ایده کلی در این مورد آن است که بانک مرکزی حرف آخر را در مورد این نرخ میزند و منطق تعیین نرخ سود بین بانکی توسط بانک مرکزی نیز قاعده معروف تیلور است که این نرخ را به سه عامل تورم فعلی، انتظارات تورمی و نهایتا شکاف تولید ناخالص ملی مرتبط میکند. اما همانطور که میدانیم این ادعا اساسا حرف درستی نیست و شواهد متعددی وجود دارد که اولا حرکت بر اساس فرمول ساده قاعده تیلور چندان قابل توصیه نیست و ثانیا بانک مرکزی نیز تنها نیروی حاکم بر بازار بین بانکی نیست، چرا که شبکه بانکی و دولت نیز ذینفعان اصلی این متغیر اساسی هستند.

آیا تغییرات دو درصدی نرخ سود بین بانکی کماهمیت است؟

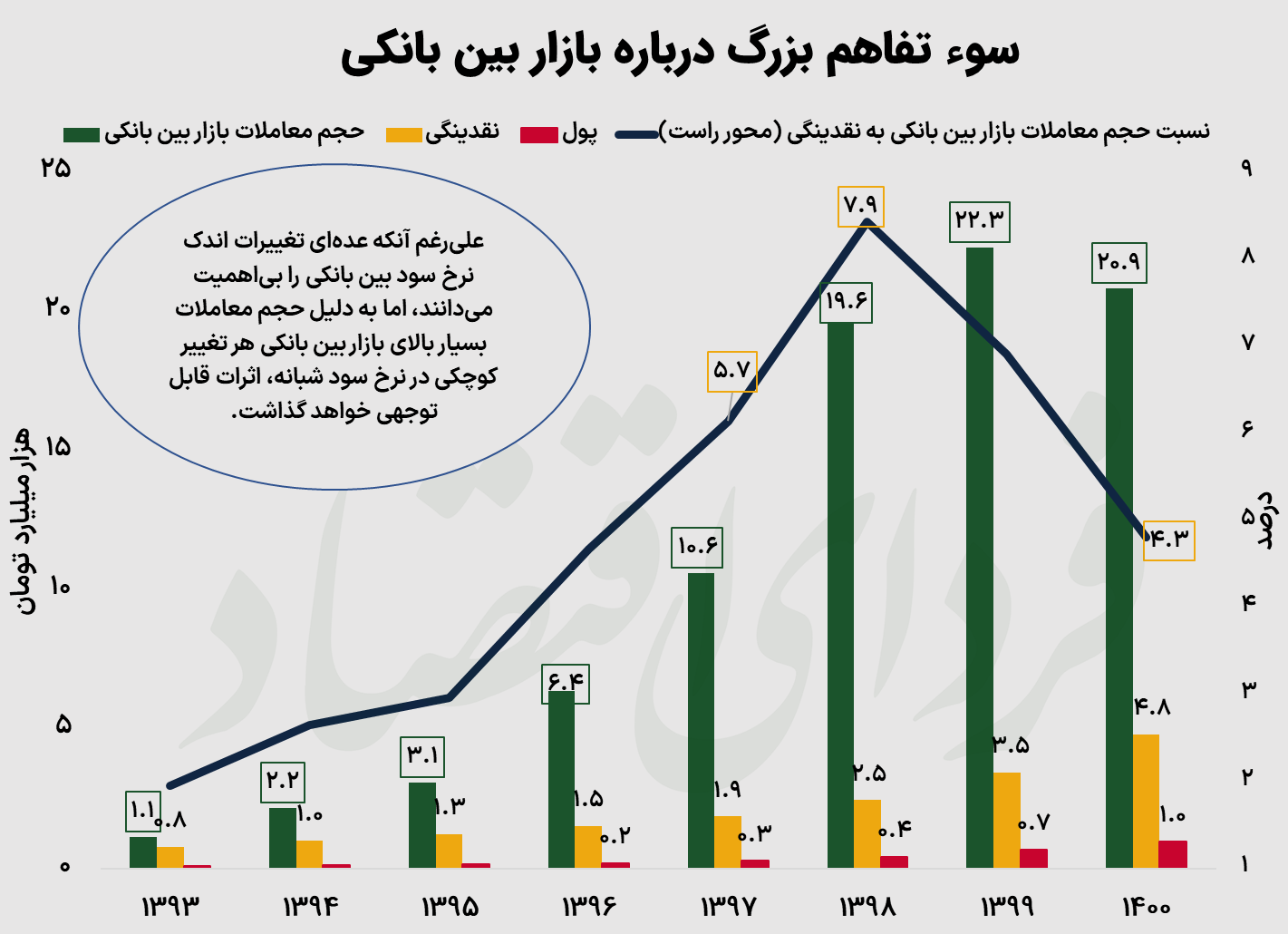

برای پاسخ به این سوال بد نیست به نمودار زیر توجه کنیم. در نمودار زیر حجم معاملات را در مقایسه با نقدینگی و پول (بخش سیال نقدینگی) مشاهده میکنیم. در برخی سالها حجم معاملات بازار بین بانکی چندین برابر مانده نقدینگی شبکه بانکی بوده است و به صورت خاص در سال ۱۴۰۰ حدود ۴ برابر حجم نقدینگی در بازار بین بانکی قرض داده شده است. همانطور که در نمودار فوق نیز مشاهده کردیم اگر نرخ سود بین بانکی در سال آینده به ۲۲ درصد برسد، با توجه به حجم معاملات ۲۰ هزار همت باید حدود ۴۰۰ همت سود از این محل اعطا شود. این رقم حدود ۳۰ درصد نقدینگی جدید ایجاد شده در سال ۱۴۰۰ خواهد بود که کاملا گزاره «بیاهمیت بودن تغییرات دو یا سه درصدی سود بانکی» را رد میکند. ضرب یک مقدار تغییر کوچک در سود بین بانکی در حجم بسیار بالای معاملات بازار بین بانکی مقدار تأثیر زیادی خواهد گذاشت.

تبادل نظر