فردای اقتصاد: پس از دهه آرام ۲۰۱۰، که طی آن نرخهای بهره به سختی تکان میخورد، تورم مقامات پولی کشورها را حسابی به تکاپو انداخته است. در سه ماهه اول سال ۲۰۲۱، نرخ های سیاستی در ۵۸ اقتصاد ثروتمند و نوظهور به طور متوسط ۲.۶ درصد بود. در سه ماهه پایانی سال ۲۰۲۲، این رقم به ۷٫۱ درصد رسید. همزمان، کل بدهی در این کشورها به رکورد ۳۰۰ تریلیون دلار یا ۳۴۵ درصد نسبت به تولید ناخالص داخلی آنها رسیده است که از ۲۵۵ تریلیون دلار یا ۳۲۰ درصد تولید ناخالص داخلی قبل از همه گیری کووید-۱۹ افزایش قابل توجهی یافته است.

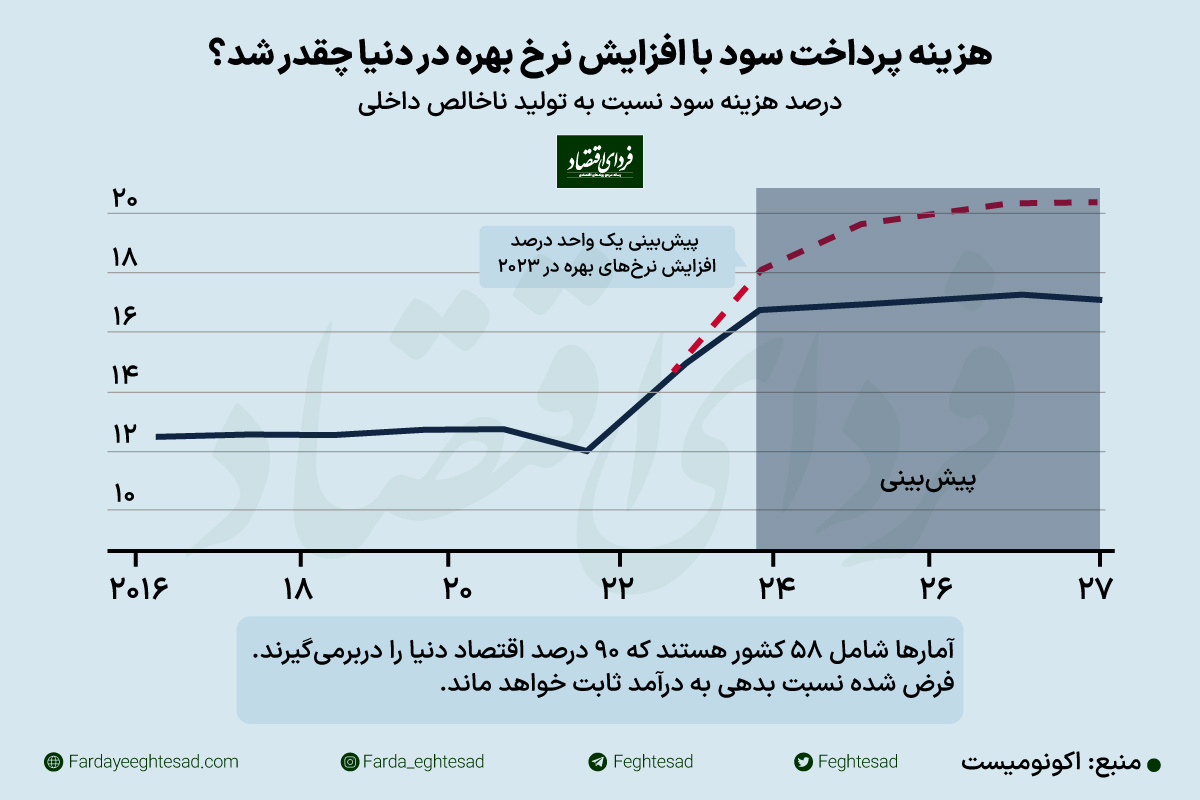

هر چه جهان بدهکارتر میشود، حساسیت آن نسبت به افزایش نرخها بیشتر میشود. برای ارزیابی اثر ترکیبی استقراض و نرخهای بالاتر، اکونومیست صورتحساب نرخهای بهره را برای شرکتها، خانوارها و دولتها در ۵۸ کشور برآورد کرده است. این اقتصادها با هم بیش از ۹۰ درصد تولید ناخالص داخلی جهان را تشکیل میدهند. در سال ۲۰۲۱ صورتحساب بهره آنها ۱۰٫۴ تریلیون دلار یا ۱۲ درصد از تولید ناخالص داخلی مجموع این کشورها شد. این عدد در سال ۲۰۲۲ به ۱۳ تریلیون دلار یا ۱۴٫۵ درصد تولید ناخالص داخلی رسید. بنابراین میتوان گفت نرخ بهره در سطوح فعلی برای دنیا ۱۳ تریلیون دلار آب میخورد.

محاسبات اکونومیست با فرضهای خاصی انجام شده است. در دنیای واقعی، نرخهای بهره بالاتر هزینههای بدهی را فوراً افزایش نمیدهد، به استثنای بدهیهای با نرخ شناور، مانند بسیاری از وامهای بانکی یکشبه. سررسید بدهی دولت از پنج تا ده سال متغیر است. اما بنگاهها و خانوارها تمایل دارند بر مبنای کوتاهمدت وام بگیرند. بنابراین فرض شده که افزایش نرخ در طول پنج سال برای بدهی عمومی و در یک دوره دو ساله برای خانوارها و شرکتها اعمال میشود.

نرخ سود بالاتر حجم بدهی را کمتر میکند؟

برای پیشبینی آنچه ممکن است در چند سال آینده اتفاق بیفتد، چند فرض دیگر مطرح شده است. وامگیرندگان واقعی به نرخهای بالاتر از طریق کاهش حجم استقراض پاسخ میدهند تا مطمئن شوند که پرداخت بهره از کنترلشان خارج نمیشود. با این وجود، تحقیقات «بانک تسویه حسابهای بینالمللی»، باشگاهی از بانکهای مرکزی، نشان میدهد که نرخهای بالاتر سود، هزینه بهره بدهیها نسبت به درآمد را در مجموع افزایش میدهد؛ یعنی کاهش سطح بدهی به طور کامل هزینههای بالاتر سود را از بین نمیبرد. بنابراین گزارش اکونومیست فرض کرده درآمد اسمی بر اساس پیشبینیهای صندوق بینالمللی پول افزایش مییابد و نسبت بدهی به تولید ناخالص داخلی ثابت میماند. این به معنای کسری بودجه سالانه ۵ درصد تولید ناخالص داخلی است که کمتر از قبل از کووید-۱۹ است.

تحلیل گزارش نشان میدهد که اگر نرخها مسیر قیمتگذاریشده در بازارهای اوراق قرضه دولتی را دنبال کنند، هزینه بهره تا سال ۲۰۲۷ به حدود ۱۷ درصد تولید ناخالص داخلی خواهد رسید. اما اگر یک واحد درصد دیگر، علاوه بر آن چیزی که بازارها قیمت گذاری کرده اند، نرخ سود بیشتر شود، صورتحساب را به ۲۰ درصد تولید ناخالص داخلی میرساند. این برآوردها در نمودار بالا مشخصاند.

چنین هزینه بهره بالایی بدون سابقه نیست. هزینههای بهره در آمریکا در بحران مالی جهانی ۰۹-۲۰۰۷، رونق اقتصادی اواخر دهه ۱۹۹۰ و جهش اقتصادی دهه ۱۹۸۰ از ۲۰ درصد تولید ناخالص داخلی فراتر رفت. با این حال، یک صورتحساب متوسط به این اندازه تفاوتهای بزرگ بین صنایع و کشورها را پنهان میکند. به عنوان مثال، دولت غنا با نسبت بدهی به درآمد بیش از ۶ و بازده اوراق قرضه دولتی ۷۵ درصد روبرو خواهد شد - که تقریباً به طور قطع به معنای کاهش چشمگیر هزینههای دولت است.

تورم ممکن است با افزایش درآمدهای اسمی مالیاتی، درآمد خانوارها و سود شرکتها، بار را اندکی کاهش دهد. همچنین بدهی جهانی با توجه به سهمش از تولید ناخالص داخلی از اوج ۳۵۵ درصدی خود در سال ۲۰۲۱ کمتر شده است. اما این کاهش تا کنون با افزایش نرخ بهره جبران شده است. به عنوان مثال، در آمریکا، نرخهای واقعی که با بازدهی اوراق خزانهداری پنج ساله پوششدهنده تورم اندازهگیری میشود، در برابر میانگین ۰٫۳۵ درصد در سال ۲۰۱۹، ۱٫۵ درصد است.

دردسر استقراض برای خانوارها

پس چه کسی این بار را به دوش می کشد؟ اکونومیست خانوارها، شرکتها و دولتها را در ۵۸ کشور بر اساس دو متغیر رتبهبندی میکند: نسبت بدهی به درآمد و افزایش نرخها در سه سال گذشته. وقتی صحبت از خانوارها میشود، دموکراسیهای ثروتمند از جمله هلند، نیوزلند و سوئد نسبت به افزایش نرخ بهره حساستر به نظر میرسند. سطح بدهی خانوارها در هر سه کشور تقریباً دو برابر درآمد قابل تصرف خود است و از پایان سال ۲۰۱۹ شاهد افزایش بیش از سه درصدی بازده اوراق قرضه کوتاه مدت دولتی بودهاند.

با این حال، کشورهایی که زمان کمتری برای آمادهشدن برای افزایش نرخ دارند، ممکن است با مشکلات بیشتری نسبت به همتایان بدهکار خود مواجه شوند. به عنوان مثال، وامهای مسکن در هلند اغلب دارای نرخهای ثابت طولانیمدت هستند، به این معنی که خانوارهای این کشور نسبت به نرخهای بالاتر نسبت به رتبهبندی اکونومیست مصون هستند. در مقابل، در کشورهای دیگر، خانوارها یا وامهای کوتاهمدت با نرخ ثابت دارند یا با شرایط انعطافپذیر وام میگیرند. در سوئد وامهای مسکن با نرخ شناور تقریباً دو سوم وامهای مسکن را تشکیل میدهند، که به این معنی است که مشکلات ممکن است در این کشور سریعتر ظاهر شوند. در اقتصادهای نوظهور، دادهها ناقصتر هستند. اگرچه نسبت بدهی به درآمد پایینتر است، اما این تا حدی نشاندهنده این واقعیت است که اعتبار رسمی به سختی به دست میآید.

سرریز نرخهای سیاستی بالا روی شرکتها

در دنیای تجارت، افزایش تقاضای مصرفکننده باعث افزایش سوددهی شده است. در ۳۳ کشور از ۳۹ کشوری که گزارش اطلاعاتی در مورد آنها دارد، نسبت بدهی به سود ناخالص عملیاتی در سال گذشته کاهش یافته است.

بار بدهیهای بزرگ و شرایط مالی سختتر ممکن است هنوز برای برخی شرکتها بسیار زیاد باشد. یک شرکت تحقیقاتی نشان میدهد نرخهای نکول بدهی شرکتهای بزرگ اروپایی از زیر ۱ درصد در ابتدای سال ۲۰۲۲ به بیش از ۲ درصد در پایان سال افزایش یافته است. شرکتهای فرانسوی به ویژه بدهکار هستند، چرا که نسبت بدهی به سود ناخالص عملیاتیشان نزدیک به ۹ است. روسیه که از بازارهای خارجی جدا شده است، شاهد افزایش بازدهی کوتاهمدت بوده است. مجارستان، جایی که بانک مرکزی برای محافظت از پول خود به سرعت نرخها را افزایش داده است، نسبت به اندازه اقتصاد خود بدهیهای سنگینی دارد.

بدهی دولتها در معرض نرخهای سود بالا

اما بیشترین پیامد متوجه بدهی دولتها است. گزارش میگوید که متغیر مهمی که باید مراقب آن بود، صرفه ریسک بدهی است (بازده اضافی تقاضای بازارها برای نگهداری اوراق قرضه یک کشور بیش از بازدهی خزانهداری آمریکا). دولتهای ثروتمند عمدتاً در این زمینه وضعیت مناسبی دارند. اما ایتالیا که نسبت به هر کشور اروپایی دیگری در نمونه مورد بررسی شاهد افزایش در بازده اوراق قرضه بوده است، حاوی ریسک است. با تشدید سیاستهای بانک مرکزی اروپا، این نهاد پولی خرید اوراق قرضه دولتی را متوقف کرده و در ماه مارس شروع به کوچککردن ترازنامه خود خواهد کرد. این اتفاق میتواند باعث فشار بیشتر به نرخهای بهره جهت افزایش شود.

اقتصادهای نوظهور به طور فزایندهای به واحد پول خود وام میگیرند، اما آنهایی که با بدهیهای خارجی دست و پنجه نرم میکنند ممکن است به کمک نیاز داشته باشند. آرژانتین اخیراً با صندوق بینالمللی پول به توافقنامه کمک مالی دست یافت که مستلزم نوعی ریاضت اقتصادی خواهد بود. این کشور قبلاً در سال ۲۰۲۰ بدهی خارجی خود را نکول کرده است. مصر که بازدهی اوراق قرضه دولتی میانمدت آن در حدود ۴ تا ۵ درصد بالاتر از سطح قبل از همهگیری است، سعی میکند از این روند پیروی نکند. غنا که اخیراً به آرژانتین در اردوگاه کشورهای تحت فشار پیوسته، اکنون در تلاش برای جلب حمایت صندوق بینالمللی پول، سختگیریهای مالی و پولی را آغاز کرده است.

سرنوشت برخی از دولتها و همچنین خانوارها و شرکتهایی که در نهایت به حمایت دولتی نیاز دارند، ممکن است به حسن نیت چین بستگی داشته باشد. علیرغم سطوح بالای بدهی، خود چین به دلیل نرخهای بهره پایین خود در انتهای رتبه بندی گزارش اکونومیست قرار دارد. با این حال اهمیت آن برای فشار بدهی جهانی در حال افزایش است. چین در حال حاضر بزرگترین وام دهنده به اقتصادهای فقیر جهان است و دو سوم پرداختهای خدمات بدهی خارجی آنها را میبلعد و تلاشها برای کاهش بدهیها را پیچیده میکند.

تبادل نظر