فردای اقتصاد: از سپتامبر، زمانی که بودجه ناموفق در بریتانیا بازارها را به قدری متزلزل کرد تا صندوقهای بازنشستگی غول پیکر با بحرانی جدی مواجه شوند، سرمایهگذاران در معرض آسیبپذیریهای دیگری بودند که ممکن است باعث شکست بازارها شود و اقتصادهای نوظهور کاندیدای اصلی این رویداد هستند. از نظر تاریخی، نرخهای بهره بالای آمریکا و افزایش ارزش دلار باعث بیثباتی مالی در سراسر جهان در حال توسعه شده میشود. چند کشور بدشانس، از جمله آرژانتین و سریلانکا اما این بار دچار بحران شدهاند، با این حال بسیاری از دولتهای بازارهای نوظهور دارای ذخایر ارزی عمیقتر و بدهیهای دلاری کمتری نسبت به قبل هستند، و بنابراین حتی از یک دهه قبل بسیار قویتر به نظر میرسند.

شرکتهای بزرگ در این کشورها داستان متفاوتی دارند. بدهیهای صادر شده توسط شرکتهای بزرگ از آغاز هزاره به طور بیوقفه افزایش یافته است (از ۶۰درصد تولید ناخالص داخلی بازارهای نوظهور در سال ۲۰۰۰ به بیش از ۹۰درصد در آستانه همه گیری کووید-۱۹)، زیرا شرکتها از نرخهای بهره پایین استفاده کردند و پس از آن وام دهی تنها در سال ۲۰۲۰، ۱۰ درصد افزایش یافت که بخش عمدهای از این پول را به خارجیها بدهکار هستند. دولتها در اقتصادهای نوظهور پس از انفجارهای دهه ۱۹۹۰ شروع به استقراض با ارزهای خود کردند و بدهی شرکتها هنوز عمدتاً به ارزهای خارجی است، به این معنی که کاهش ارزش پول ملی آنها منجر به بدتر شدن ترازنامه شرکتها میشود.

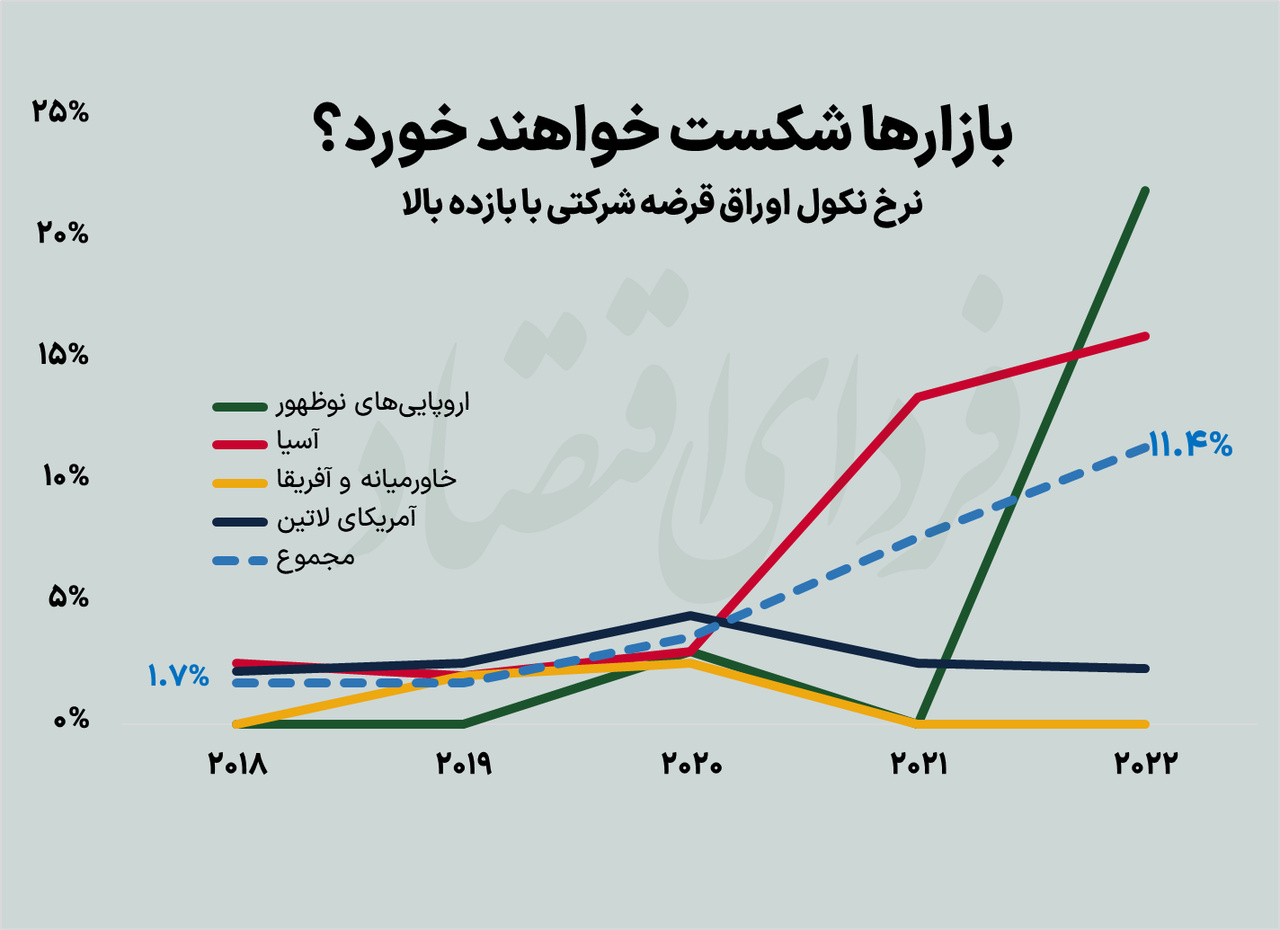

انتظار برای انفجار نکول بدهیها؟

به گفته بانک JPMorgan Chase، نرخ نکول برای صادرکنندگان بدهیهای شرکتی پربازده در بازارهای نوظهور امسال به ۱۱.۴ درصد رسیده است که بسیار بالاتر از ۱.۷ درصد در سال ۲۰۱۹ و میانگین بلندمدت ۳.۷ درصد است. نرخهای بالاتر و دلار گران تنها تا حدی مقصر هستند. مشکلات در چین متمرکز شده، جایی که مشکلات بازار املاک نرخهای نکول در این بخش را برای دو سال متوالی در سطوح دو رقمی نگه داشته است، این موضوع در روسیه و اوکراین نیز درحال رخ دادن است. انتظار میرود که شرکتهای روسی در سال ۲۰۲۳ بدهیهای ۲۸ میلیارد دلاری را که معادل دو سوم باقی مانده بدهی است، نکول کنند. با این حال، جیپی مورگان تخمین میزند که بازارها تا حد زیادی از قبل، قیمتهای زیاندهی داشتهاند، بنابراین بعید است که نکولهای تهاجمی بحران گستردهتر را ایجاد کنند.

این مشکلات در جاهای دیگر نگرانکنندهتر به نظر میرسد. افزایش نرخها و کندی رشد بر بازارهای املاک در سرتاسر جهان آسیب وارد کرده و این اکنون مشکلاتی را برای شرکتهای خارج از چین و همچنین در داخل ایجاد کرده است. عدم پرداخت بدهی کوتاه مدت در اواخر سپتامبر توسط توسعهدهنده Legoland کره، بازارهای بدهی در کره جنوبی را به آشفتگی کشانده و بازده بدهیهای کوتاهمدت به بالاترین سطح از زمان بحران مالی جهانی ۲۰۰۷-۲۰۰۹ رسیده است. در اواخر اکتبر، دولت اعلام کرد که به منظور ایجاد ثبات در بازارها، حدود ۳۵ میلیارد دلار اوراق قرضه شرکتی خریداری خواهد کند.

خیزش دوباره بحران از آسیا؟

در هفتههای اخیر، مشکلات ملکی در دیگر اقتصادهای نوظهور آسیایی نیز ظاهر شده است. به دنبال تلاش مقامات برای مهار فساد در بازار املاک ویتنام، نقدینگی از بازارهای اوراق قرضه شرکتی این کشور تخلیه شده است. با کاهش قیمت سهام و اوراق قرضه توسعهدهندگان، بانک مرکزی مداخلهای را برای حفظ عملکرد بازار میسنجید. توسعه دهندگان اندونزیایی با مشکلات مشابهی روبرو هستند. قیمت اوراق قرضه چندین شرکت بزرگ در بحبوحه کاهش رتبه اعتباری و ترس از افزایش ریسکهای نکول به سطوح مضطرب سقوط کرده است.

این ناآرامی مالی در حال گسترش ممکن است یادآور هراس گذشته باشد، از جمله بحران ویرانگری که در سالهای ۱۹۹۷ و ۱۹۹۸ اقتصادهای آسیایی را درنوردید. با این حال، دلایل خوبی برای امیدواری به مهار مشکلات وجود دارد. افزایش نرخها به بازار املاک آسیب رسانده، اما بیشتر شرکتهای بزرگ کوپنهای ثابتی را در اوراق قرضه خود پرداخت میکنند و در طول سال گذشته بدهی جدیدی صادر نکردهاند. دولتهای سراسر آسیا فضای مالی برای حمایت از اقتصاد و انبوهی از ذخایر ارزی خود دارند که میتواند احتمال بحران را کاهش دهد. با این حال، هم شکست بودجه بریتانیا و هم سقوط ناگهانی FTX، یک پلتفرم تجارت ارزهای دیجیتال، نشان میدهد که آسیبپذیریهای مالی چقدر سریع میتوانند به مشکلات بزرگ تبدیل شوند. چند نوسان در میان اوراق قرضه بازارهای نوظهور میتواند برای راحتی به یک بحران جدی بیانجامد.

سرایت بحران از مسکن به کامودیتیها

بازار مسکن برای کامودیتیها به ویژه فلزات اساسی از اهمیت بسیار بالایی برخوردار است. برای مثال کشور چین که بزرگترین واردکننده و مصرفکننده کامودیتی در دنیا محسوب میشود، ۳۰ درصد از اقتصادش به بازار مسکن تعلق دارد. طی ماههای اخیر نیز یکی از دلایل کاهش قیمت کامودیتیها، رکود حاکم بر صنعت ساختمان کشور چین بود که بخش عمدهای از تقاضای فلزات اساسی را در سطح جهانی کاسته است. بنابراین میتوان انتظار داشت که تشدید بحران در بازار مسکن دیگر کشورها و افزایش احتمال نکول بدهیهای موجود، ساخت و ساز در بخش ساختمانی را تا حد زیادی در سالهای آینده کاهش دهد و بحران جدیدی را برای بازارهای جهانی رقم بزند. البته این موضوع فعلا بسیار جدی نیست و باید تا زمان سررسید بدهیها منتظر ماند و دید که آیا شرکتها توان پرداخت را دارند یا قرار است خیلی سریع اقتصاد جهانی با یک بحران بزرگ مواجه شود.

تبادل نظر