سوگیری خودشیفتگی (Self-attribution Bias) در فرد باعث میشود درک ما از واقعیت جهان بیرون و تواناییهایمان دائما منحرف شود و در تصمیمگیریها ضعیف عمل کنیم. اما این سوگیری چطور میتواند منجر به خطاهای سرمایهگذاری شود.

فردای اقتصاد: «انقدر تلاش کردم برای درس فیزیک که نمره خوبی گرفتم؛ اما استاد ریاضی بهم نمره کم داد»؛ احتمالا این جمله برای شما هم آشنا باشد. برخی افراد تمایل دارند موفقیتهایشان را به جنبههای ذاتی مثل استعداد یا دوراندیشی خود نسبت دهند، حال آنکه در شکستها عموما اثرات بیرونی مثل بدشانسی را متهم میکنند؛ این همان تعریف سوگیری خودشیفتگی (Self-attribution Bias) است.

تداوم چنین نگرشی در فرد باعث میشود درک ما از واقعیت جهان بیرون و تواناییهایمان دائما منحرف شود و در تصمیمگیریها ضعیف عمل کنیم.

اما این سوگیری چطور میتواند منجر به خطاهای سرمایهگذاری شود؟

به این چهار مورد توجه کنید:

اول یک سرمایهگذار خودشیفته بعد از یک دوره کوتاه موفقیت در سرمایهگذاری (مثلا یک سال یا حتی یک فصل)

باور میکند که این موفقیت نتیجه تیزهوشی او به عنوان یک سرمایهگذار بوده است و نه عواملی خارج از کنترل وی مثل رونق عمومی بازارها.

چنین باوری باعث میشود آنها بیش از اندازه ریسک کنند و به عنوان یک سرمایهگذار بیش از اندازه به رفتار خود مطمئن شوند.

شاید مثالهایی از کسانی که ابتدای سال ۱۳۹۹ وارد بورس تهران شده بودند را در ذهنتان داشته باشید که کاسبی اصلی خود را رها کرده و به عنوان یک سرمایهگذار حرفهای شروع به جذب سرمایه و به اصطلاح سرمایهگذاری با اهرم بالا یا همون سرمایه گذاری با پول دیگران کردند مرور عاقبت آنها نشان میدهد سوگیری خودشیفتگی چقدر میتواند مخرب باشد.

دومین مثال وقتیه که سوگیری خودشیفتگی باعث میشود سرمایهگذاران بیش از حد معمول معامله کنند.

چون آنها فکر میکنند موفقیت در معاملهگری به مهارت آنها وابسته است و نه شانس، پس زیاد معامله میکنند؛ اتفاقی که برای ثروت شما بسیار خطرناک و پرهزینه است.

سومین مثال اینه که سوگیری خودشیفتگی شما را به این سمت سوق میدهد که «فقط آنچه میخواهید را میشنوید، نه آنچه گفته میشود».

بنابراین، وقتی با اطلاعاتی مواجه میشوید که تصمیمات شما را تایید میکنند، احساس نبوغ بیشتری میکنید.

عواقب نادیده گرفتن تمامی اطلاعات در سرمایهگذاری بخشی از خسارت چنین رویکردی است.

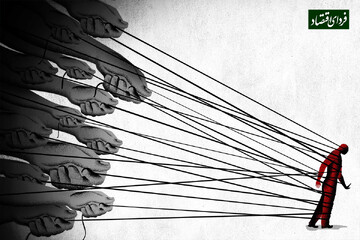

در برخی موارد هم خود شیفته ها طعمه بازیگران حرفهای بازار میشوند که با شناسایی روحیات افراد خودشیفته اطلاعات غلط به آنها میدهند و در بزنگاهها از آنها کسب سود میکنند.

چهارمین مثال اینکه سوگیری خودشیفتگی باعث میشود از متنوعسازی پرتفوی خود دور شوید، زیرا سهم مهارتهای خود در شناسایی فرصتهای سودآور را بیشتر از ریسک و عدم قطعیتها میداند و در نتیجه نیازی به توزیع ریسک با تنوعبخشی احساس نمیکند.

روشهای مختلفی برای دور ماندن از سوگیری خودشیفتگی پیشنهاد میشود مثل اینکه از دیگران و به ویژه منتقدان خود نسبت به تصمیمهای مالیتان بازخورد بگیرید یا یک فرآیند منضبط سرمایهگذاری همراه با قواعد مشخص برای خودتان داشته باشید و از آن تخطی نکنید.

اما موثرترین روش که طبق تحقیقات نتیجهبخش هم بوده است، ثبت و ارزیابی عملکرد شما در سرمایهگذاری است.

اگر به طور منظم تمامی تصمیمات سرمایهگذاری خود را ثبت و ضبط کنید و در پایان هر فصل آن را ارزیابی کنید، اشتباهاتتان را بهتر میبینید و خودبهخود از سوگیری خودشیفتگی دور میمانید.